米国株式の「貯めながら増やす積立投資」を検証する

米国市場は株価下落を幾度も経験してきました。相場が下落した局面であわてて売りに動き、積立投資(定時定額投資)を停止した投資家もいらっしゃいます。株価が急落する場面では、誰もが経済や市場の先行きが不安で「弱気」に陥るものです。ただ、「米国株式は長期投資を続ける辛抱強さに応えてきた」と言えます。

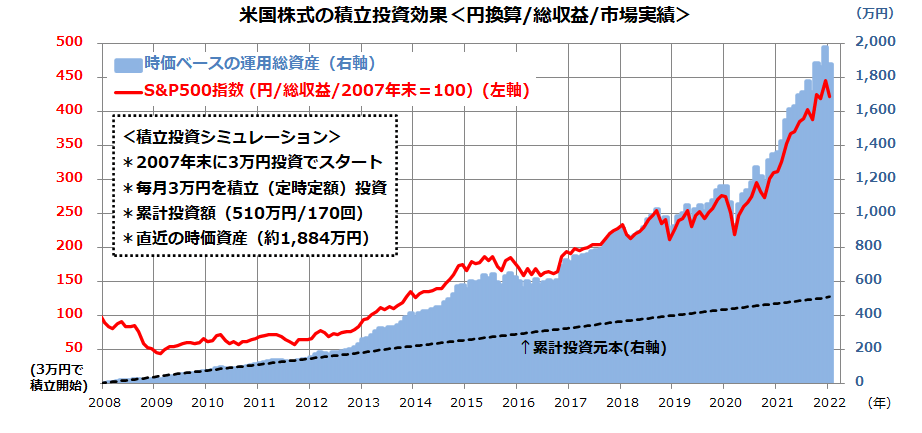

図表3は、近年で最も株価が下落した「リーマンショック(2008年の金融危機)」の直前を起点に米国株式の積立投資を実施してきた場合の投資成果を検証したものです。

具体的には「2007年末からS&P500種指数(配当込み/円換算)に3万円ずつ定時定額投資を続けてきた投資成果」を示しています。積立投資を始めた早々の2008年の金融危機で米国株式は約5割も下落しました。

その一方、ドルコスト平均法効果(株価が下落すると購入口数が増加する効果)と複利運用効果(雪だるま効果)で長期的に「累計投資口数」は着実に増加し続けてきました。

<図表3:米国株式の積立投資実績を再検証>

出所:Bloombergより楽天証券経済研究所作成(2007年末~2022年1月末)

米国市場でS&P500 種指数が下落した1月の末時点で時価資産は約1,884万円となり、簿価ベースの累計投資額(510万円=3万円×170回)の約3.7倍に膨らんでいることがわかります。

積立期間中に時価資産が大きく変動する場面はありましたが、株式市場の持ち直しに沿って時価資産(累計投資口数×時価)が増えてきた市場実績が「長期積立効果」を示しています。株式に一時的な乱高下はつきもので、その度に逃げる(売ってしまう)のはもったいない。米国株式の投資には長期的な視点を重視して向き合いたいと思います。

▼著者おすすめのバックナンバー

2022年1月28日:山高ければ谷深し?米国株の行方と商品(コモディティ)投資戦略

2022年1月21日:フォーはお好き?ベトナム株の成長力と分散投資の実践法

2022年1月14日:米国株は調整モード?マクロ見通しと「利回りスプレッド」でチェック

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)