テクニカル面でみた「売られ過ぎ」のサインは好機?

先週の後半以降、米国を中心に世界株式はやや落ち着きを取り戻す動きをみせています。2021年に過去最高値を計70回更新したS&P500種指数も、「堅調トレンドの反動安」とも言える株価下落がいったん一巡する兆しがみられます。

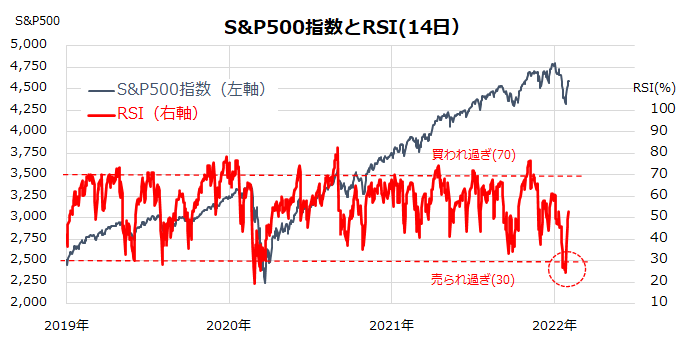

図表1は、S&P500種指数とそのRSIの推移を示したものです。RSIとは「相対力指数(Relative Strength Index)」のことで、株価水準が売られ過ぎか、買われ過ぎかを示すテクニカル指標です。

過去14日間の上げ幅と下げ幅を合わせた変動幅合計に対する上げ幅の割合を示し、一般的に「70%以上は買われ過ぎ」、「30%以下は売られ過ぎ」と判断されます。

先週、S&P500種指数のRSIは30%を割り込み、2020年春の「コロナ危機」以来となる水準に低下し「売られ過ぎ」(逆張り指標としては底入れのサイン)を示しました。先週はナスダック総合指数や日経平均株価のRSIも30%を割り込みました。

テクニカル面で「売られ過ぎ」に下落したことは、複数の悪材料を織り込む売りが一巡しつつあることを示します。

「恐怖指数」(VIX=S&P500種指数ベースの予想変動率)はいまだ20%を上回っており、目先の警戒感は拭えません。ただ、長期視点で振り返ると株価が大きく下落した場面は「押し目買い」や「積み増し買い」の好機だったことが知られています。「ピンチはチャンス」は投資の格言でもあることを再認識したいと思います。

<図表1:S&P500はテクニカル指標でいったん「売られ過ぎ」>

投資は投機ではない:長期投資の意義を認識する

MPT(現代投資理論)は「相場はランダムウォーク(千鳥足)に近く、先行きを正確に予見することは不可能」と論じました。株価が一段と下落するのか、一転上昇するのかを言い当て続けるマーケット・タイミング(投機的な売買)は「言うは易く行うは難(かた)し」とされています。

資産運用で合理的な投資姿勢とされる「Stay Invested」(長期投資し続ける)の重要性を再認識したいと思います。

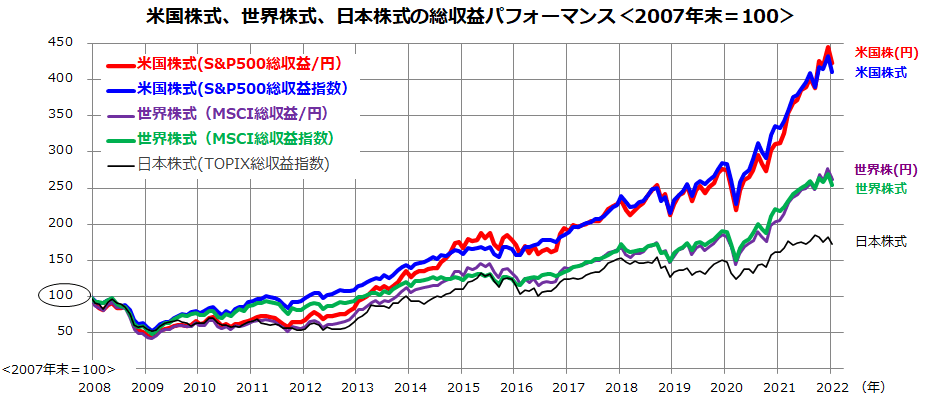

図表2は、米国株式、世界株式の長期パフォーマンス(配当込み総収益)をドルベースと円ベースで示し日本株式と比較したものです。

リーマンショック直前で当時の「高値圏」とされた2007年末に投資を始めたとしても、米国株式は現在まで4倍超えとなり世界株式や日本株式よりも高い投資成果を示してきたことがわかります。短期的なリスク(リターンのブレ)を乗り越えた優れたリターンが市場実績として確認できます。

<図表2:長期的な視野で投資を続けることが大切>

現在も市場が向き合っている潜在的リスク要因を取り挙げれば、FRB(米連邦準備制度理事会)による金融政策のタカ派転換、オミクロン型変異株の感染拡大に伴う景気減速懸念、ウクライナ情勢の緊迫化に伴う地政学リスクなどが存在しています。

こうしたリスクを巡る不透明要因を、1月に下落した株価がどの程度織り込んできたのか、事態のさらなる悪化で株価が反転下落に向かうかを正確に判断することは困難です。一方、メディアや一部専門家があおるような「株式の弱気相場入り」を過信して株式を売却すれば、インフレ環境下で購買力(実質価値)が減退している現金を抱えるだけにもなります。

図表2で示した長期市場実績を振り返ってみると、「米国株がなんらかの理由で大きく下落した局面は押し目買いや積み増し買いが合理的だった」との歴史がわかります。

米国株式の「貯めながら増やす積立投資」を検証する

米国市場は株価下落を幾度も経験してきました。相場が下落した局面であわてて売りに動き、積立投資(定時定額投資)を停止した投資家もいらっしゃいます。株価が急落する場面では、誰もが経済や市場の先行きが不安で「弱気」に陥るものです。ただ、「米国株式は長期投資を続ける辛抱強さに応えてきた」と言えます。

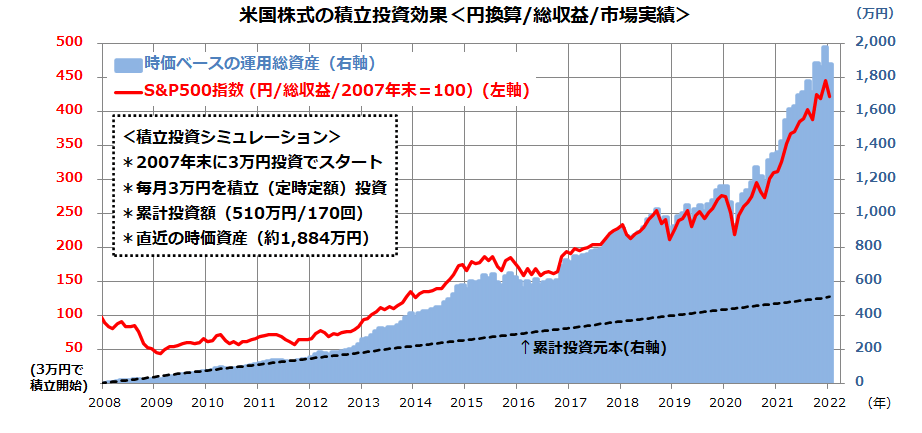

図表3は、近年で最も株価が下落した「リーマンショック(2008年の金融危機)」の直前を起点に米国株式の積立投資を実施してきた場合の投資成果を検証したものです。

具体的には「2007年末からS&P500種指数(配当込み/円換算)に3万円ずつ定時定額投資を続けてきた投資成果」を示しています。積立投資を始めた早々の2008年の金融危機で米国株式は約5割も下落しました。

その一方、ドルコスト平均法効果(株価が下落すると購入口数が増加する効果)と複利運用効果(雪だるま効果)で長期的に「累計投資口数」は着実に増加し続けてきました。

<図表3:米国株式の積立投資実績を再検証>

出所:Bloombergより楽天証券経済研究所作成(2007年末~2022年1月末)

米国市場でS&P500 種指数が下落した1月の末時点で時価資産は約1,884万円となり、簿価ベースの累計投資額(510万円=3万円×170回)の約3.7倍に膨らんでいることがわかります。

積立期間中に時価資産が大きく変動する場面はありましたが、株式市場の持ち直しに沿って時価資産(累計投資口数×時価)が増えてきた市場実績が「長期積立効果」を示しています。株式に一時的な乱高下はつきもので、その度に逃げる(売ってしまう)のはもったいない。米国株式の投資には長期的な視点を重視して向き合いたいと思います。

▼著者おすすめのバックナンバー

2022年1月28日:山高ければ谷深し?米国株の行方と商品(コモディティ)投資戦略

2022年1月21日:フォーはお好き?ベトナム株の成長力と分散投資の実践法

2022年1月14日:米国株は調整モード?マクロ見通しと「利回りスプレッド」でチェック

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。