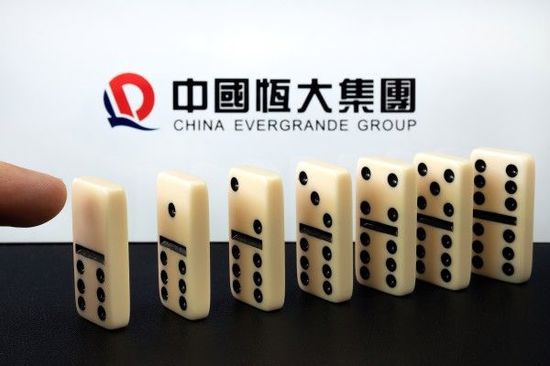

12月7日午後、巨額の債務を抱えて経営危機に陥っている中国恒大集団(チャイナ・エバーグランデ:03333/香港)が、米ドル建て債の利払い猶予期限を迎えました。外国債権者への利払いが一部なされておらず、同社の公募債として初のデフォルト(債務不履行)になった可能性もあります。

この数カ月間物議を醸してきた「恒大ショック」はどこへ向かうのか? 今回解説していきます。

デフォルト危機を乗り切っていた恒大集団だが…

10月下旬、第3四半期のGDP(国内総生産)統計(4.9%増)が発表されたことを受けて扱ったレポートで「恒大ショックの現在地」を検証しました。

同社の経営再建や債務再編を指導してきた中国人民銀行(中央銀行)が10月15日に行った記者会見を引用しましたが、同行の主な現状認識のポイントは以下の2点でした。

・恒大集団の総負債のうち、金融負債は3分の1に満たない。債権者も比較的拡散して、個別の金融機関に掛かるリスクも大きくない。全体的に見れば、そのリスクが金融業界に与える影響は制御可能

・恒大集団の問題は不動産業界では個別の案件であり、国内不動産市場をめぐる地価、住宅価格、市場予想は安定していて、大多数の企業経営は穏健、財務指標も良好

要するに、恒大ショックが不動産市場全体、金融システム、実体経済に及ぼすリスクは限定的というのが中央政府の立場です。

あれから約1カ月半、中央政府の立場は基本的に変わっていません。と同時に恒大ショックの影響が新たな局面に入ったともいえると私は分析しています。

9月下旬、恒大集団の債務危機が問題化し始めたころに扱ったレポートで、中央政府は、この危機を「軟着陸」させるべく、同社を指導・監督していく見込みについて指摘しました。この約3カ月間、事態は基本的にそのラインで推移してきたといえます。

同社の米ドル建ての社債利払い状況を振り返ると、次のようになります。

| 利払い期日 | 利払い額(ドル) | 結果 | |

|---|---|---|---|

| 1 | 9月23日 | 8,353万 | 〇 |

| 2 | 9月29日 | 4,750万 | 〇 |

| 3 | 10月12日 | 1億4,813万 | 〇 |

| 4 | 10月30日 | 1,425万 | 〇 |

| 5 | 11月6日 | 8,249万 | ?(猶予期限12月6日) |

| 出所:日本経済新聞電子版 | |||

市場関係者の予想を覆す形で、危機的だった3回目の10月12日も乗り切り恒大集団が利払いを返済してきた背景には、中央銀行をはじめとする当局による綿密な指導が作用してきたというのが私の理解です。

とりわけ、「中国企業は海外投資家の利益を軽んじている」、言い換えれば、「中国市場は外資を尊重しない」という印象を広げないために、国内の住宅購入者だけでなく、同社の債権者である海外投資家の利益を満たすよう、当局は同社に指導してきた経緯があります。

ただ私が本稿を執筆している12月8日午前(日本時間)の段階では、期限を迎えた債権者への利払いが一部なされていない可能性が見られます。

これまで何とか各種資産を売却するなどで持ちこたえてきた同社も、今回は白旗をあげたのではないか、ついにデフォルトに陥ったかという臆測が出回っているのが現状です。

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)