FOMCを経て生じた新しいリスク「ドルキャリー取引の巻き戻し」とは?

先々週のFOMCで、米国の中央銀行にあたるFRB(米連邦準備制度理事会)は、金融緩和の縮小(テーパリング。資産の買い入れの段階的な縮小)を決定しました。15日(月)より、国債の購入額を減額するとしています。これにより、今後、市中に放出される資金の額が徐々に減少し、来年秋ごろには資金の放出が止まる見込みです。

資金の放出が止まったとしても、それまでに買い取ってきた米国債などを売却する、いわゆる「バランスシートの縮小」が始まるまでは、米国は、空前のカネ余りを指す「ジャブジャブ」な状態は続きます。

この点は、テーパリング開始が決まっても、さまざまなリスク資産の相場が、大幅下落となっていない理由の一つと言えます。

もう一つ、今月のFOMCで明確になったことは、近い将来「利上げ」が行われることでしょう。「資産の買い入れ」は来年秋にも終了する見込みですが、金融緩和策の一つとして「資産の買い入れ」とほぼセットで行われてきた「低金利」も、近い将来、終わりを迎えるとみられます。

FRBはまだ、タイミングを示していませんが、市場は来年2022年に2回程度、利上げが行われることを予想しています。FRBによる利上げは、ドル高要因と目され、ドルと金(ゴールド)の相対関係から、金(ゴールド)にとっては下落要因と言えます。

「資産の買い入れ」の終わりが始まり、「利上げ」が現実的になった今もなお、足元、金(ゴールド)相場が上昇しているのは、先述のとおり「各種リスク拡大」と「インフレ懸念」が、株高・ドル高などで生じる下落圧力を相殺して余りある上昇圧力を生んでいるためだと、考えられます。

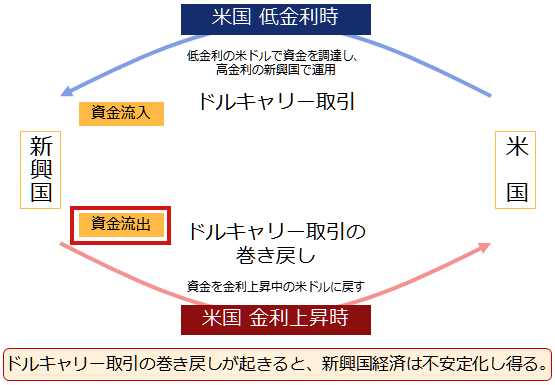

「各種リスク拡大」の「各種の一つ」に挙げられるのが、「利上げ」が始まることで想定される「ドルキャリー取引の巻き戻し」です。以下の図のとおり、「ドルキャリー取引」の巻き戻しは、新興国からの資金引き上げを意味します。

図:ドルキャリー取引とその巻き戻しの仕組み

「ドルキャリー取引」とは、低金利のドルを借り入れて、高金利の金融商品や、新興国の企業へ投資をしたりすることです。そしてその巻き戻しとは、こうした金融商品や企業から資金を引き上げることです。

FRBが利上げを実施した場合、投資中の高金利の金融商品の優位性が低下する、借り入れている資金(ドル)の金利コストが上昇する、などの理由で、新興国の株式や債券、新興国企業の投資案件からの資金引き上げが加速すると、考えられます。

今年の春ごろ、一部の主要メディアは、今後「ドルキャリー取引」の巻き戻しが目立ち、新興国からの資金引き上げが加速する可能性があることを報じていました。

米国の実質金利のマイナス状態が長期化していることを背景に、1月から5月の新興国の株式・債券への資金流入が今年、これまでの20年間で最大となったとのことでした。

これまで、コロナ禍からの経済回復や投資収益の拡大などを目指し、「ドルキャリー取引」が大きな規模で行われてきましたが、大きな規模であったがゆえ、巻き戻しの規模が大きくなる(新興国経済(引いては世界経済全体)が受けるダメージが大きくなる)と、考えられます。

テーパリングを決定したFOMCを経て、市場は少しずつ、「ドルキャリー取引の大規模な巻き戻し」により、新興国経済(引いては世界経済全体)が大きなダメージを被ることを不安視し始めたと、筆者は考えています。

米国における「利上げ」というテーマは、「利上げ」→「ドル高」→「金(ゴールド)安」という、教科書的なシナリオだけではなく、「利上げ」→「ドルキャリー取引の巻き戻し」→「新興国経済(世界経済)の悪化」→「金(ゴールド)高」というシナリオに結び付くことに、留意が必要です。

今後、巨大に膨れ上がった「ドルキャリー取引の巻き戻し」が始まることを示唆する報道が目立ち始めた時、金(ゴールド)相場は、上値を伸ばす可能性があると、考えます。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)