日本株は「掉尾の一振」が実現。今後は調整?

皆さま、明けましておめでとうございます。2021年も本レポートをよろしくお願い致します。

昨年最後のレポートを掲載してからの日経平均ですが、12月29日(火)に急上昇、翌30日(水)の大納会終値は2万7,444円となりました。いわゆる「掉尾の一振(とうびのいっしん)」と呼ばれる年末株高が実現した格好です。

2021年相場のスタートとなる今週は、この勢いが継続し、さらに上値を伸ばせるかが焦点になるわけですが、足元の新型コロナウイルス感染の状況は芳しくなく、また、楽天証券経済研究所の窪田さんのこちらのレポートにもあるように、年末の相場が強いと年明けに弱くなりやすいという経験則もあります。さらに、米国ではジョージア州の上院選の決選投票の行方なども気になりますし、週末にはオプション取引・mini先物取引のSQも控えています。

その一方で、こうした不安をはねのけ、景気や企業業績の回復期待と各国の金融・財政政策を背景に株価が上昇しているという相場の強さに乗り遅れまいとするムードもあります。

では、テクニカル分析的には足元の相場をどう捉えたら良いのかについて見ていきます。

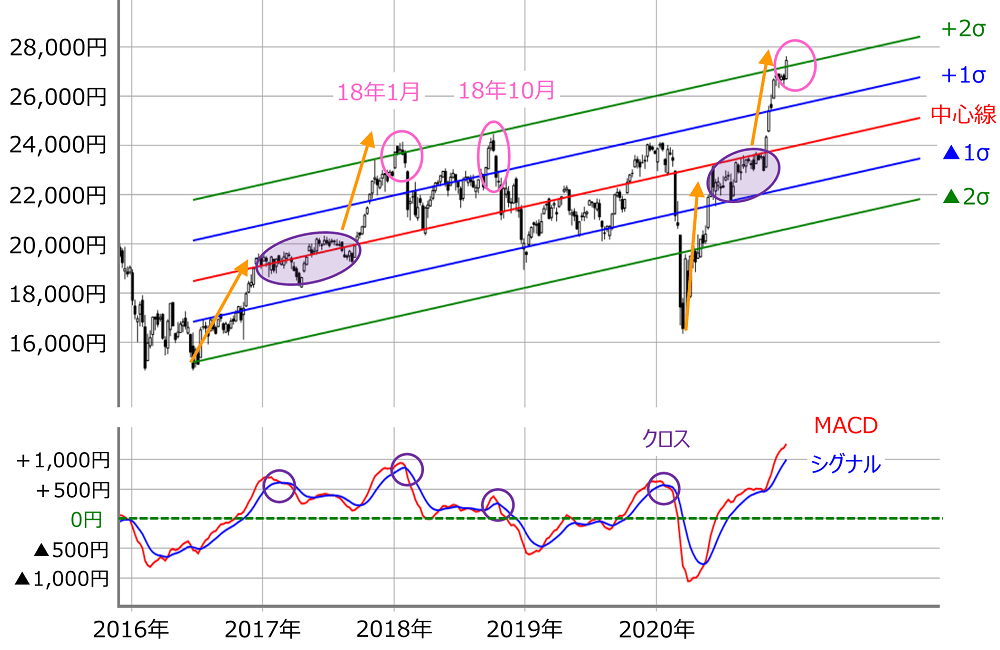

■(図1)日経平均(週足)の線形回帰トレンドとMACD(2020年12月30日取引終了時点)

上の図1は、前回のレポートでも紹介した日経平均(週足)の線形回帰トレンドに、MACDを組み合わせたものです。

基本的な見通しについては昨年末のレポートと変わってはいませんが、年末の株高によって、+2σ(シグマ)を上抜けて一年の取引を終えています。2020年相場はコロナ禍という「想像外」の出来事で揺れ動きましたが、終わってみれば「想定内」のレンジ上限あたりで収まったと言えます。

ここで注目するのは、株価が+2σに到達するまでの値動きです。チャートを過去にさかのぼると、2018年1月と、2018年10月の2回あるのですが、いずれも大きな陽線が出現した後に上値を抑える陰線が続いて調整局面を迎えていたことが分かります。

そのため、上値の重たさが意識され始めた際には注意が必要になるわけですが、足元の状況は、「▲2σより下の底打ちから、中心線のもみ合いを経て一気に+2σへ上昇」という値動きをたどったという点では、2018年1月の時と状況が似ています。また、当時は景気敏感株を中心に買われていたという共通点もあります。したがって、しばらく高値圏でのもみ合いが続いた後に株価が調整していく可能性が高そうです。

調整入りの判断としては、下段のMACDが下向きとなり、シグナルとのクロス実現がサインになります。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[今週の日経平均]最高値更新!日経平均とTOPIXはどこまで上を目指せる?~「相場の勢い」と「買い材料」~](https://m-rakuten.ismcdn.jp/mwimgs/0/1/356m/img_0140eebbe8b4844ce63465a11f41881234066.jpg)

![[今週の日本株]「強くない」相場の強さで株価上昇?~高値更新は容易いが、課題はその先の7月相場~](https://m-rakuten.ismcdn.jp/mwimgs/e/1/356m/img_e1db9e5b5292bd5d8b3ae76c8da34e7f34002.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)