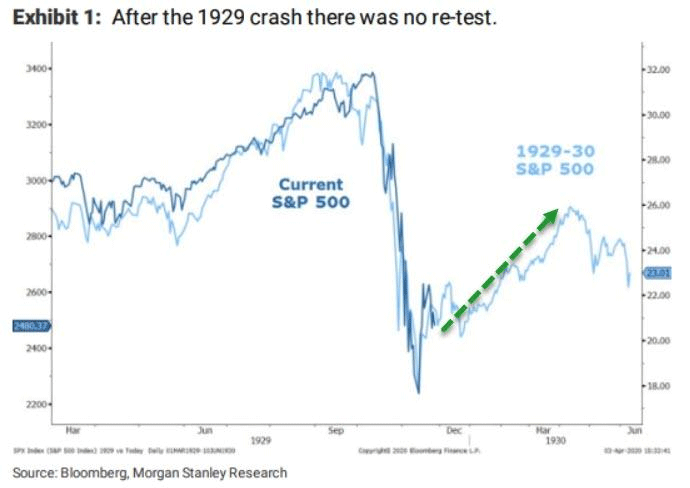

1987年パターンか、それとも1929年パターンか!?

大恐慌の研究家として知られるバーナンキ元FRB議長は4月7日のブルッキングス研究所で行われたイベントで、

「新型コロナウイルス感染拡大抑制策で経済活動が停止する中、米経済は第2・四半期に30%を超えて縮小する恐れがあり、経済が立ち直るまでに数年かかる可能性がある。過去の事例を踏まえると、回復が続く期間は2007~2009年の世界的な金融危機後の回復期と比べると格段に短くなると予想。米経済は回復するが、数年間の回復はわずかなものになる。

新型コロナワクチンの実用化は早くて1年先とみられる中、今後のウイルス感染の推移が不況の期間や深刻さを決定づけるとし、新型コロナを終息に持ち込めれば、経済はもちろん急速に回復するが、実際には経済活動の再開は段階的とならざるを得ないとみられ、感染が再び拡大した場合、経済の再開は先送りを余儀なくされる恐れがある。」(4月8日 ロイター「米4-6月期GDPは3割縮小、バーナンキ氏予想 回復まで数年も」)

と、述べた。

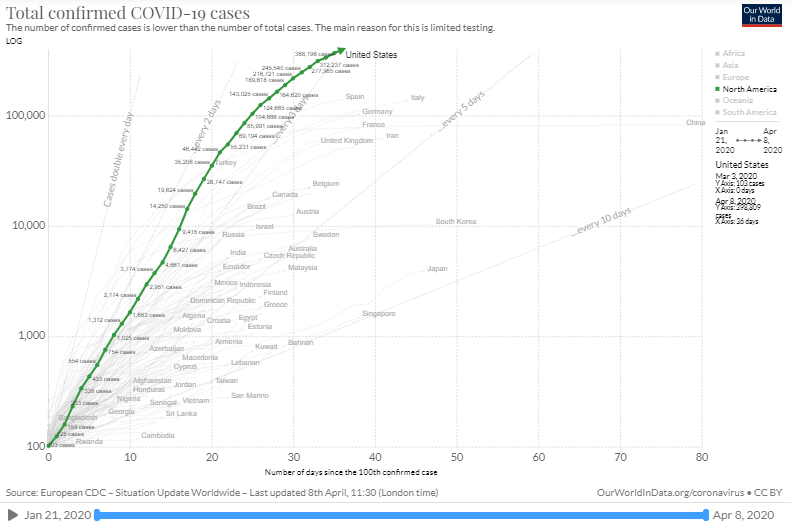

武漢の封鎖が終わり、数万人が都市から逃げようとしている。過去のスペイン風邪などの事例を見ると、疫病の感染は第1波で終わることはなく、今後、秋口から第2波が襲ってくる可能性も否定できない。

ウイルス感染の収束パターン

COVID-19曲線

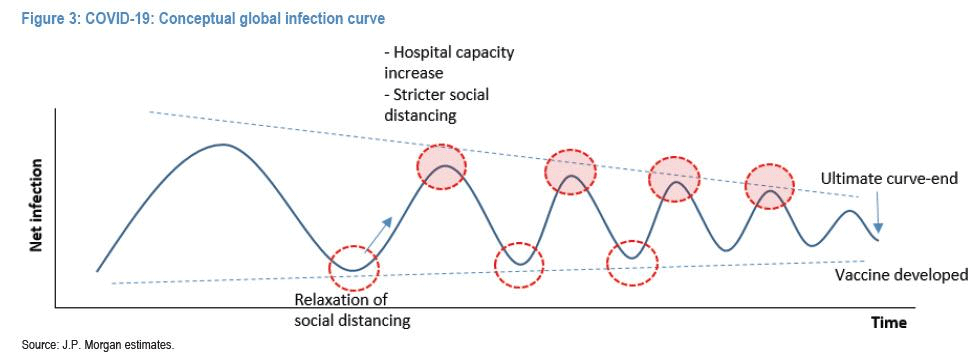

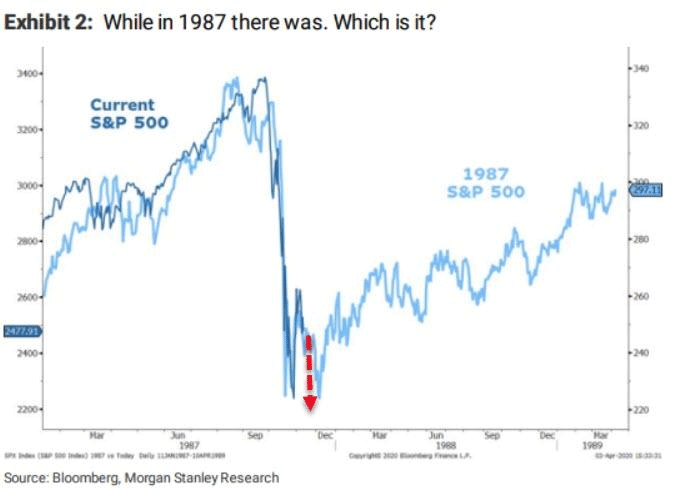

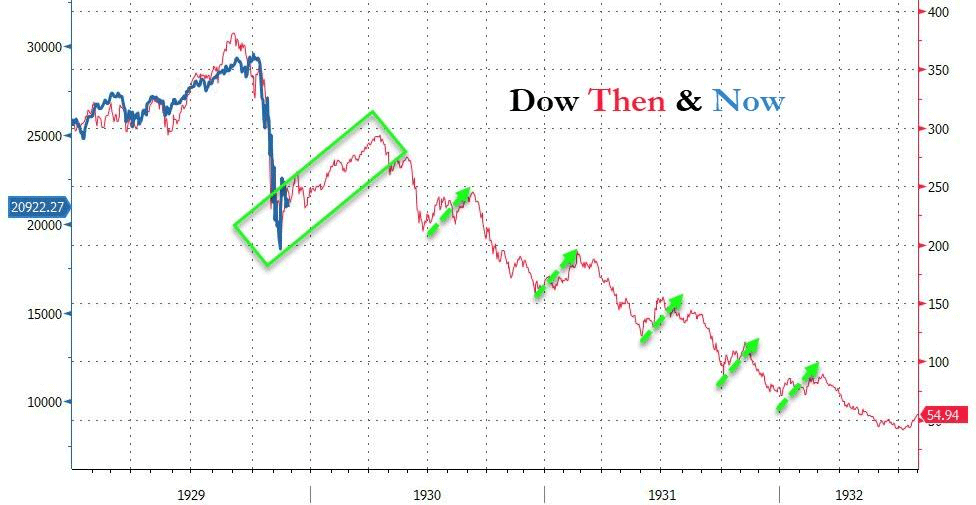

今、運用者の間で注目されているのは、「現在の急落相場は経済危機に発展しなかった1987年のブラックマンデーパターンなのか、それとも1929年の大恐慌パターンなのか?」という問題である。PKO(価格維持操作)と自律反発でリバウンドした後の展開が問題になる。

2020年と1987年のS&P500のアナログモデル(パターン分析)

2020年と1929年のS&P500のアナログモデル(パターン分析)

2020年と1929年のNYダウのアナログモデル(パターン分析)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)