生命保険は「相続対策の3本柱」すべてに効果あり

相続対策の3本柱を同時に実施することができるのが、生命保険です。生命保険には、遺産分割対策として、死亡保険金の受取人を指定することができるメリットがあります。受取人を指定できますから、死亡保険金は受取人固有の財産となり、遺産分割協議の対象外とすることができます。

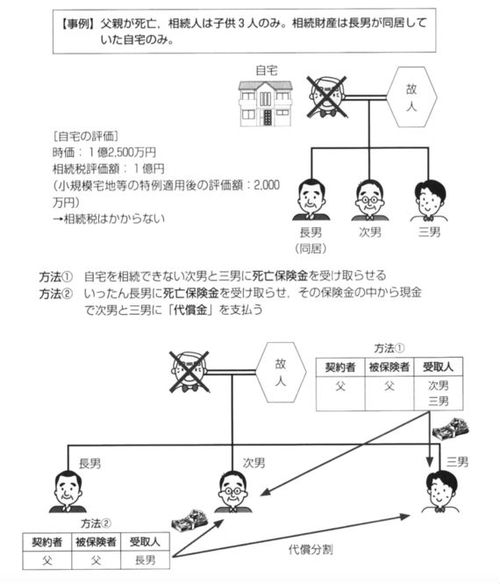

たとえば、不動産は長男に相続させるかわり、次男には現金を残してあげたいという場合、死亡保険金の受取人に指定することで、確実に現金を渡すことができます。また受取人を複数指定したり、途中で変更したりすることも可能です。

また、納税資金対策として、生命保険には相続発生時にすぐに現金化できるメリットがあります。相続が起こると、すぐに必要になるお金は相続税だけでなく、葬式費用や不動産の名義変更のための費用など多岐にわたります。

しかし、相続が開始すると被相続人の金融機関口座は凍結されますので、当面の資金繰りが問題となります。そこで、容易に現金を入手できる生命保険が役に立つのです。

金融商品への投資という観点からは、銀行預金が徐々に貯まっていくのに対して、生命保険は契約した瞬間に必要な金額が用意されるという特徴があります。この点も、生命保険のメリットといえます。

相続税対策としては、死亡保険金の非課税枠を活用して相続財産を減額できるメリットがあります。死亡保険金は、契約に基づいて、人の死亡により保険会社から受取人に対して支払われるものです。そのため、民法上の相続財産には含まれません。

しかし、相続に伴って発生することに変わりはありませんので、相続税法上、被相続人が保険料を負担していた保険は「みなし相続財産」として相続税の課税対象とされます。その際、「相続人の数×500万円」を非課税財産として控除することが認められています。多額の銀行預金残高を残して相続を迎えるくらいなら、生命保険の非課税枠を活用しない手はありません。

「遺産分割」には生命保険が活用できる

死亡保険金は、保険契約で指定した受取人の固有の資産となります。そのため、相続人が相続放棄した場合であっても、受け取ることができます。つまり、遺産分割を行わなくても確実に相続人のものになる強力な財産なのです。

たとえば、相続財産として預金1億円を長男、次男、三男の3人で相続する場合を考えましょう。この1億円をどのように分けるか、遺産分割協議によって決めなければなりません。しかし、同じ1億円であっても生命保険であれば、あらかじめ受取人を指定しておくことができるので、遺産分割協議は必要ないのです。

遺産分割で争いが起きそうな場合は、生命保険の活用を検討するとよいでしょう。

[図表1]代償分割における生命保険の活用

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)