3タイプの資産家、それぞれのメリット・デメリット

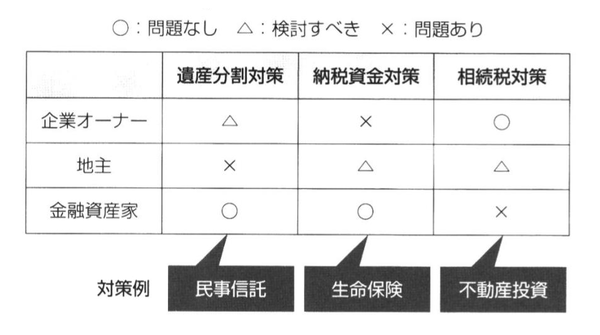

3つのタイプの資産家それぞれのメリットとデメリットを整理すると、下記の図表のとおりになります。

[図表]資産家の分類と相続・生前対策

企業オーナーが保有する非上場株式は、財産評価の引下げに効果的な財産であり、法人によって不動産投資を行うなどの相続税対策が有効に機能します。しかし、会社の後継者の支配権を集中した遺産分割において問題となるケースも多く、また、第三者に対する売却による現金化が困難であることから、企業オーナーの相続・生前対策は、遺産分割対策が重要なテーマとなります。

一方、地主が保有する不動産は、評価の引下げに効果的な財産であるとともに、市場取引を通じて現金化することも可能な財産です。しかし、遺産分割が容易ではないため、相続人間のトラブルを招きやすい財産といえます。このため、遺言書の作成や民事信託の活用によって相続人間の争いを事前に防止する遺産分割対策が、相続・生前対策の中心となります。

これに対して、金融資産家が保有する金融資産は、遺産分割や納税資金の観点からは全く問題はありませんが、他の財産と比べて相続税評価が最も高くなります。このため、不動産への組替えを行うことによって評価を引き下げるなど、相続税対策が相続・生前対策の中心となります。

欧米では、資産家一族の財産の保全およびリスク管理、相続対策のために、専門家による総合的な財産管理が行われることが一般的です。日本には、このように専門家を雇って財産管理を行うという考え方がありません。そのため、日本人のほとんどの資産家は、財産管理および相続について効率の悪い運用を行うとともに高い税金を負担してきました。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)