2019年に向けた潜在的リスク要因をチェック

日米株式は年初から乱高下してきました。

こうした中、米ダウ平均株価は10月3日に史上最高値を更新(終値:2万6,828ドル)、日経平均は10月2日に約27年ぶり高値(終値:2万4,270円)まで上昇しました。株式相場が年末にかけてどの程度戻していくか(あるいは戻さないか)を断言することはできません。

ただ、日経平均が7年連続で陽線(暦年騰落率で上昇)を記録する可能性は高いと考えています。年末にかけての戻り相場を期待するには、堅調相場を支えてきたファンダメンタルズを確認していく必要があります。

一方、「ブラックスワン」(まさかの黒い白鳥)が突然姿を現し、短期的に株価を再び下落に追い込む可能性も否定できません。リスク要因(不透明材料)の所在に目配りしていくことは、冷静な投資判断を実践する上で大切だと考えています。

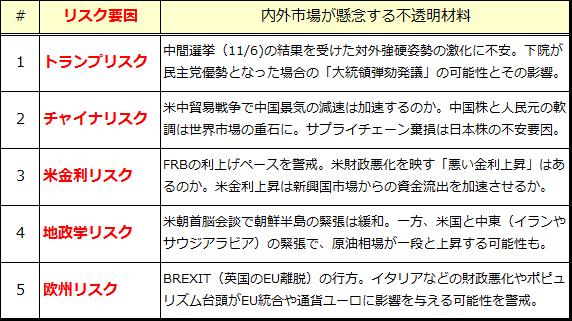

図表3は「2019年に向けた潜在的リスク要因」を一覧にしたものです。それぞれのリスク要因が潜在的なものに留まるのか、リスクが顕在化して投資家のリスク回避姿勢を喚起するのかをウオッチしていく必要があります。

図表3:2019年に向けた潜在的リスク要因(一覧)

例えば、11月6日の米中間選挙の結果、上下両院議会での「共和党優位」が大きく崩れる事態となれば、トランプ政権が「レームダック(統治力欠如)」に陥る可能性があり、米国株式やドルが政治の混迷を不安視する可能性があります。

また、米中貿易戦争の激化で中国の景気減速が強まれば、世界の経済成長期待に水を差すリスクが高まります。FRB(米連邦準備制度理事会)が金融政策の正常化(追加利上げ)を急ぎ、長期金利の上昇が加速すれば、新興国市場に圧力となるでしょう。日本株式は、こうしたリスク要因の変化を受けた外国人投資家の売買で乱高下する可能性があります。そうした場面では、リスク要因がファンダメンタルズにどのような影響を与えるのかを冷静に見極めることが大切だと考えています。

▼もっと読む!著者おすすめのバックナンバー

2018年10月12日:日米市場の波乱は続く?東証マザーズは?

2018年10月5日:相関9割!日経平均とダウ×ドル/円。年末高と積立投資の本質を考える

2018年9月28日:インバウンド株に戻り期待?人民元回復と帰国後消費が支え

▼他の新着オススメ連載

今日のマーケット・キーワード:ノーベル賞受賞で注目が集まる『がん免疫薬』

今日、あの日:ブラックマンデー【31年前の10月19日】

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/160m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)