日本株を動かしたのはやはり外国人だった

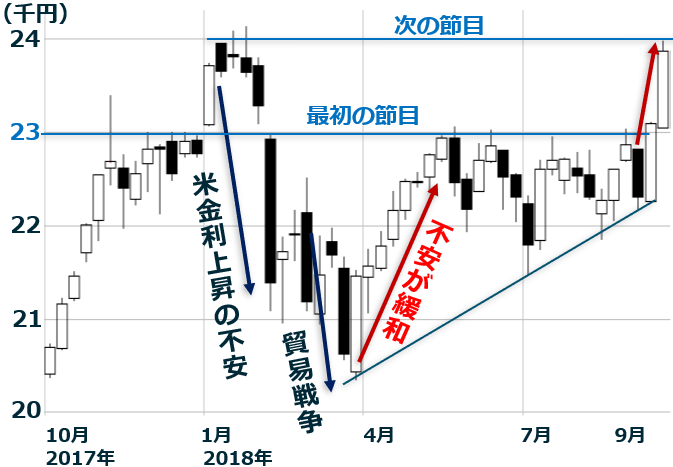

先週の日経平均株価は、1週間で775円上昇し、2万3,869円となりました。外国人が日本株を積極的に買い始めると、日経平均は上値抵抗線と見られていた2万3,000円の節を抜け、一気に2万4,000円に迫りました。次の節目として、目先、2万4,000円が意識されます。

日経平均週足:2017年10月2日~2018年9月21日

なぜ外国人は、日本株を急に買い始めたのでしょうか。大きく分けて二つの理由があります。一つは日本のファンダメンタルズへの評価です。景気・企業業績が堅調で、日本株に割安感がある中、貿易戦争が日本にとって悪い結末にならないとのムードが出てきたことが評価されました。

もう一つは、他の投資国と比較した日本の相対的な評価です。今、世界では、米国の通貨(米ドル)・株がどんどん買われる中、新興国の株や通貨が売られる二極化が起こっています。米国株が高くなりすぎた中、出遅れでファンダメンタルズがしっかりしている日本株を買ってきています。通貨が急落する新興国は買いにくい中、米国株についで日本株がマネーの逃避先になったと考えられます。

貿易戦争は、日本にとって、そんな悪い結末にならない?

日本の景気・企業業績は堅調です。日本株は、PER(株価収益率)などの株価指標から見て、割安感があります。ところがこれまで、貿易戦争でダメージを受ける不安が、日経平均の上値を抑えてきました。米中貿易戦争は泥沼化しています。日米貿易戦争の行方も現時点でどうなるか分かりません。

ただし足元、急速に「貿易戦争は日本にとってそんなに悪い結末とならない」との見方も出ています。米中貿易戦争で、日本が「漁夫の利」を得るとの見方もあります。少なくとも、そう考える外国人が日本株を買ってきています。

詳しくは、「9月19日:米中ケンカで日本に漁夫の利?外国人買いで日経平均2万3,000円突破」をご覧ください。

泥沼化する米中貿易戦争、24日(月)に第3弾の追加関税発動

米中貿易戦争は収束の兆しがありません。24日、米国は中国からの輸入品2,000億ドル相当に、10%の追加関税【注】を課しました。来年にはこれを25%に引き上げるとしています。

【注】米国から中国への制裁関税

第1弾(360億ドルの中国からの輸入品に制裁関税)、第2弾(同160億ドルの輸入品に制裁関税)に続き、第3弾を発動。これで合計2,500億ドル、中国からの輸入品の約半分に追加関税をかけたことになる。

第3弾の追加関税は、当初25%とする予定でしたが、年内10%だけにとどめたことが安心感につながりました。3月以降、中国人民銀行は、人民元レートを米ドルに対して10%安くなるように誘導しています。10%の関税上乗せは、10%の人民元安を相殺するに過ぎないからです。

中国とも年内交渉を続け、貿易で全面戦争にならない道を探る方針と考えられます。ただし中国は、これに報復関税を発動しています。中国は600億ドル相当の米国製品に5~10%の関税を上乗せする報復措置を直ちに取りました。米国による第1弾・第2弾の制裁関税(500億ドルの輸入品に対する関税)に対しては、同額の報復関税(500億ドル相当)を発動しました。今回は、2,000億ドルに対する報復は、同額ではなく、600億ドル相当となりました。中国による米国からの輸入額は、米国による中国からの輸入額よりも小さいため、同額の報復はとり続けることができなくなりました。

それでも、第1~第3弾までを合わせ、米中は互いの輸入品の5~7割に高関税をかけることとなりました。今のところ米中貿易戦争は、米景気に影響を及ぼしていませんが、中国景気には、設備投資が減速するなど、マイナス影響が出ています。

日米通商交渉は順調に進む期待。トランプ大統領が軟化?

自民党総裁選で3選を果たした安倍首相は、23日(日本時間では24日午前)、トランプ大統領との夕食会に臨みました。トランプ大統領は、きわめて友好的な態度で安倍首相を迎えました。日米通商交渉や北朝鮮の拉致問題解決に向けて、前向きな話ができた見込みです。この夕食会はあくまでも非公式な会合で、正式な首脳会談とはなっていません。

25日には、日米FFR(通商協議)が始まります。また26日に、安倍首相とトランプ大統領は、正式に首脳会談を開催します。トランプ大統領の友好的な態度を見る限り、日本に対しては、過大な要求を振りかざすのではなく、現実的な解決策を探すことになると考えられます。ただし油断はできません。自動車について、言いがかりのような要求を突きつけてくるリスクもないとは、言えません。

今週のもう一つの重要イベントは米利上げ

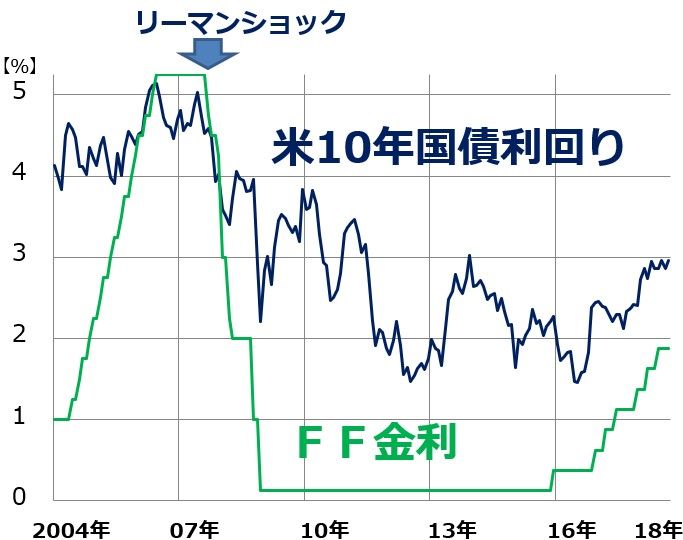

9月25~26日のFOMC(米連邦公開市場委員会)で、FRB(米連邦準備制度理事会)が、今年3回目の利上げを決定するのはほぼ確実です。具体的には、現在1.75~2.00%のFF金利誘導水準を、2.00~2.25%に引き上げると考えられています。

米FF金利と10年国債利回り推移:2004年1月~2018年9月(21日まで)

米利上げがあっても、米企業業績は好調なので、米国株がすぐに崩れるリスクは、高くないと考えています。ただし、米利上げが続くと、トルコ、ベネズエラ、アルゼンチン、ブラジル、南アフリカなど、対外負債が大きい新興国の通貨下落に歯止めがかからなくなるリスクはあります。

世界の金融市場は、米利上げにどこまで耐えられるか、注意が必要です。今週の利上げ後、米FRBがどういうメッセージを出すか注目されます。利上げが加速するか、打ち止め感が出るか、それによって、新興国からの資金流出がどこまで続くかが決まります。

▼他の新着オススメ連載

今日のマーケット・キーワード:免税手続きの電子化は『インバウンド消費』にプラス?

今日、あの日:国内線で初のジェット機就航【57年前の9月25日】

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[動画で解説]【米国株】「トランプ×景気軟着陸」相場一転 半導体株崩落](https://m-rakuten.ismcdn.jp/mwimgs/4/7/160m/img_470035e1d1601585a3ca11043f2df08970616.jpg)

![[動画で解説]今、上昇している市場はどこ?投資信託ランキング(2024年6月) 株高、ドル高、米国利下げ・・・そろそろ債券ファンドの出番?](https://m-rakuten.ismcdn.jp/mwimgs/d/1/160m/img_d1abb2680c8dd4085514b77e0544ce7e131675.jpg)

![[動画で解説]中国4-6月期経済成長率は4.7%増で鈍化。「三中全会」の景気回復効果は限定的か](https://m-rakuten.ismcdn.jp/mwimgs/5/5/160m/img_55107ca64e159b02b61e5054855d701b52288.jpg)