日経平均は、一時1ドル111円をつけた円安を好感し、2万3,000円に接近

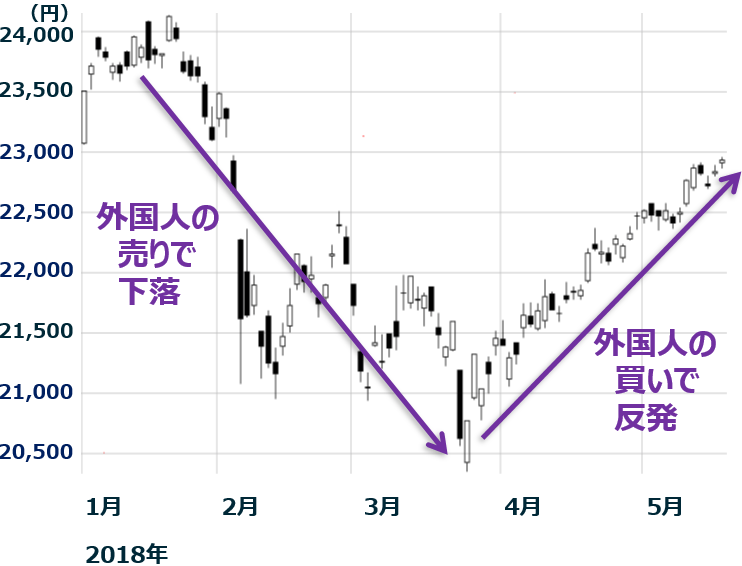

先週の日経平均株価は、1週間で171円上昇し、2万2,930円となりました。着々と進む円安(ドル高)が、外国人投資家の日本株買いを誘い、日経平均を上昇させてきました。

図:日経平均日足:2018年1月4日~5月18日

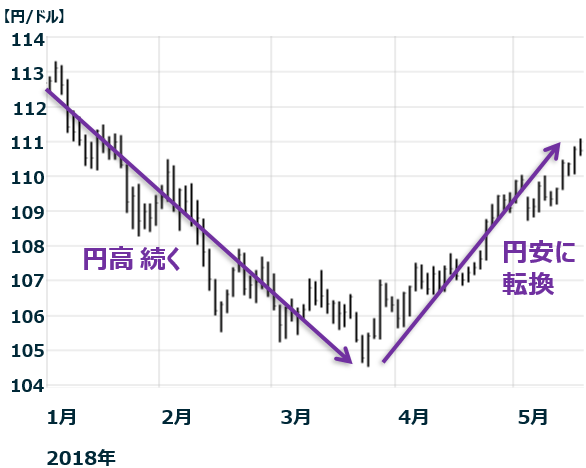

ドル/円は、5月18日のニューヨークで一時1ドル111円をつけました。

図:ドル円為替レートの動き:2018年1月4日~5月18日

2018年の日経平均の動きを、単純化してみると、「2~3月に円高で売られた分、4~5月に円安で買い戻された」と言えます。

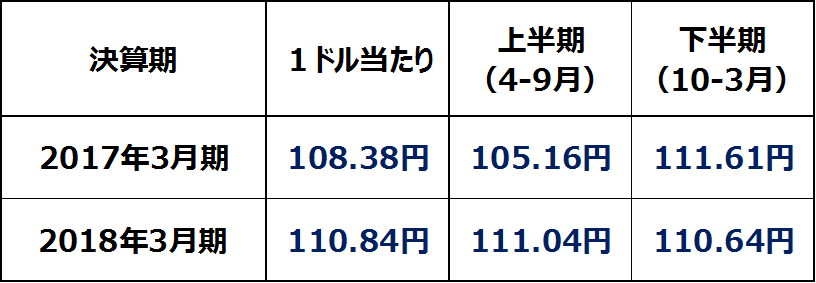

円安は、今期(2019年3月期)の企業業績に追い風です。前期(2018年3月期)の平均為替レートは1ドル110.84円でした。為替が、現在の水準(1ドル111円前後)で推移するならば、今期(2019年3月期)は、円高デメリットは発生しません。

(参考)平均為替レートの推移:2014年3月期~2018年3月期

今期の企業業績は、減益予想となっているが、円安進行で上方修正含みか

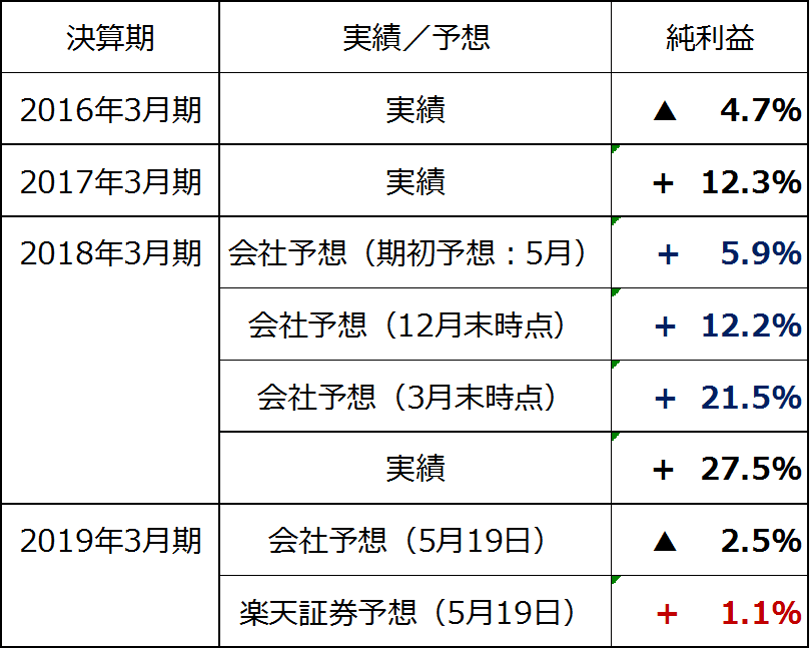

先週、3月決算が、ほぼ出そろいました。前期(2018年3月期)は非常に好調でしたが、今期(2019年3月期)の連結純利益(会社予想)は、前期比で小幅の減益予想となっています。

図:東証一部上場3月期決算、主要841社の連結純利益(前期比)

前期(2018年3月期)は、期初(昨年5月時点)、会社予想を集計すると、5.9%の増益が予想されていました。それが、四半期決算が出るごとに上方修正され、最終的に27.5%増益まで拡大しました。

今期(2019年3月期)は、会社予想を集計すると、小幅(▲2.5%)の減益見込みです。例年通り、保守的(低め)の予想で、先行き、上方修正され、増益になると考えられます。楽天証券経済研究所では、1ドル110円を前提に、小幅(+1.1%)の増益になると予想しています。

業績上方修正を予想する最大の要因は、為替です。会社予想は、1ドル106円前後を前提とし、円高デメリットが発生することを織り込んでいます。楽天証券では、1ドル110円を前提に、小幅ながら増益になると予想しています。

今期(2019年3月期)純利益(会社予想)が減益となる理由

主に3つの要因があります。(1)円高、(2)原材料コストの上昇、(3)米減税にともなう会計上の利益剥落です。

会社は、1ドル106円前後を、業績予想の前提としていますので、前期より約4円の円高が業績にマイナスに働きます。ただし、楽天証券では、今期は1ドル110円を前提とし、円高によるマイナスはわずかしか発生しないと見ています。

大きなインパクトが、原材料コストの上昇です。前期は、安値の在庫を保有する中で、原油など資源価格の反発が続いたので、在庫評価益が発生し、企業業績を押し上げました。ところが、今期は安値在庫がなくなり、原材料コストの上昇が業績にマイナスに効きます。

ここから、原油など資源価格が、さらに上昇すると、世界の消費にマイナス影響を及ぼす懸念も生じます。現時点では、まだ、資源高が世界景気の足を引っ張るほどには進んでいないと見ていますが、今後の資源価格に注意が必要です。

日本の景気は、近年の経験則からレギュラーガソリン小売価格(全国平均)が1リッター160円を超えると、消費に悪影響を及ばせます。2008年(リーマンショック直前)と、2014年(消費税引き上げ後)は、リッター160円を超えた後、消費にブレーキがかかりました。

現在(5月14日時点)は、リッター147.1円で、すぐに消費に悪影響を及ぼす水準ではありませんが、今後の動きには注意が必要です。

図:レギュラーガソリン小売価格(全国平均)の推移:2000年1月5日~2018年5月14日

6月12~13日のFOMCが波乱材料となる可能性に注意

目先の重大イベントとして、6月12~13日のFOMC(連邦公開市場委員会)が挙げられます。米国の中央銀行であるFRB(連邦準備制度理事会)が、3月に続いて今年2回目の利上げを実施すると予想されています。今回のFOMCでは、利上げがあっても無くても、株や為替に大きな影響を及ぼす可能性があります。

すでに、米長期金利の上昇を受けて、アルゼンチンやベネズエラなどの過剰債務国の通貨が大きく下がり始めています。6月に利上げが実施され、米金利がさらに上がると、新興国から始まり、世界的に株が下がるリスクもあります。

ただし、利上げがあっても、世界的な株安とはならず、円安が進むならば、日経平均は一段高となります。

一方、利上げが無ければ、マーケットにとってサプライズとなります。今後の利上げペースが鈍化する見通しが広がり、米国株にはプラスでしょう。ただし、その場合は、円高が進むリスクがあります。

6月FOMCを通過するまで、日経平均は、大きくは上下とも動きにくくなる可能性もあります。

▼著者おすすめのバックナンバー

5月16日:「外国人」買いの勢いやや弱まる。しばらく様子見?

5月14日:日経平均は2万3,000円をトライできるか?6月FOMCが波乱材料になる可能性に注意

4月25日:円高から円安に、トレンド変わった?ドル円を動かす3大要素とは

▼他の新着オススメ連載

今日のマーケット・キーワード:中国の『住宅価格』は緩やかに上昇中

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[動画で解説]【米国株】「トランプ×景気軟着陸」相場一転 半導体株崩落](https://m-rakuten.ismcdn.jp/mwimgs/4/7/160m/img_470035e1d1601585a3ca11043f2df08970616.jpg)

![[動画で解説]今、上昇している市場はどこ?投資信託ランキング(2024年6月) 株高、ドル高、米国利下げ・・・そろそろ債券ファンドの出番?](https://m-rakuten.ismcdn.jp/mwimgs/d/1/160m/img_d1abb2680c8dd4085514b77e0544ce7e131675.jpg)

![[動画で解説]中国4-6月期経済成長率は4.7%増で鈍化。「三中全会」の景気回復効果は限定的か](https://m-rakuten.ismcdn.jp/mwimgs/5/5/160m/img_55107ca64e159b02b61e5054855d701b52288.jpg)