米国市場は長短金利の動向を一段と警戒

今週の米国市場では、注目されていたパウエル新FRB(米連邦準備制度理事会)議長の議会証言(27日)で、「パウエル・プット」(株式市場を安定化させる発言)を聞くことはできませんでした。むしろ同議長は、「米国経済に関する見通しは12月以降に強まった。インフレ率が目標に向け上昇しつつあるとの予想に対する自信を強めるデータが出ている」と発言。市場が抱いていた「新議長はイエレン前議長と同様にハト派?」との期待が後退し、債券金利の上昇に嫌気した米国株式の下落が日本株安に繋がりました(3月1日)。市場は、来週9日に発表される米雇用統計(2月分)を踏まえ、20-21日に開催されるFOMC(連邦公開市場委員会)で金融当局とパウエル議長の真意を見極める動きとなりそうです。いずれにせよ、米国では景気堅調を背景に、金融政策の正常化(追加利上げ)が進む軌道に変わりはないと思われ、長期金利は徐々に上昇していくと考えられます。このような局面で、市場が一段と警戒しそうな要因として「イールドカーブ」(債券市場の利回り曲線)が挙げられます。

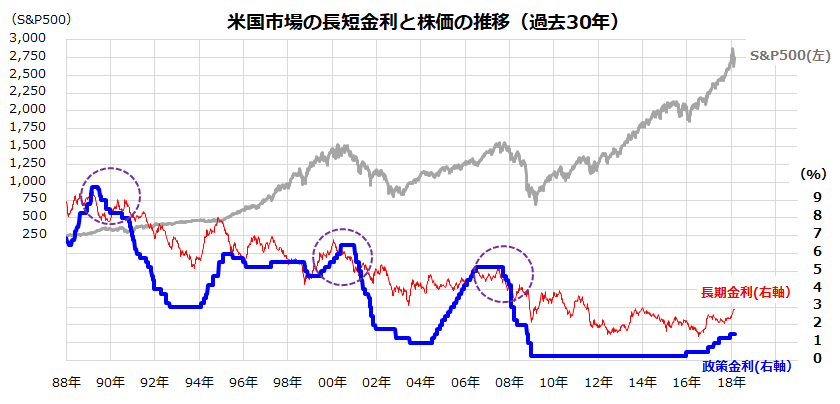

図表1は、約30年前からの米国株価(S&P500指数)、長期金利(10年国債利回り)、短期金利を象徴する政策金利(FF金利の誘導目標)の推移を振り返ったものです。長期金利と短期金利が比較的高い水準で、長短金利差(長期金利-政策金利)がマイナス圏入り(逆イールドカーブ)に転じると、市場は「景気後退入り」を視野に入れ、時期のズレはあっても株式が弱気相場入りした歴史が知られています。現在は、長短金利とも比較的低位にとどまっており、長短金利差もプラスを維持している現状には注目したいと思います。

図表1:米国の金利動向は景気と株価の先行きを予兆

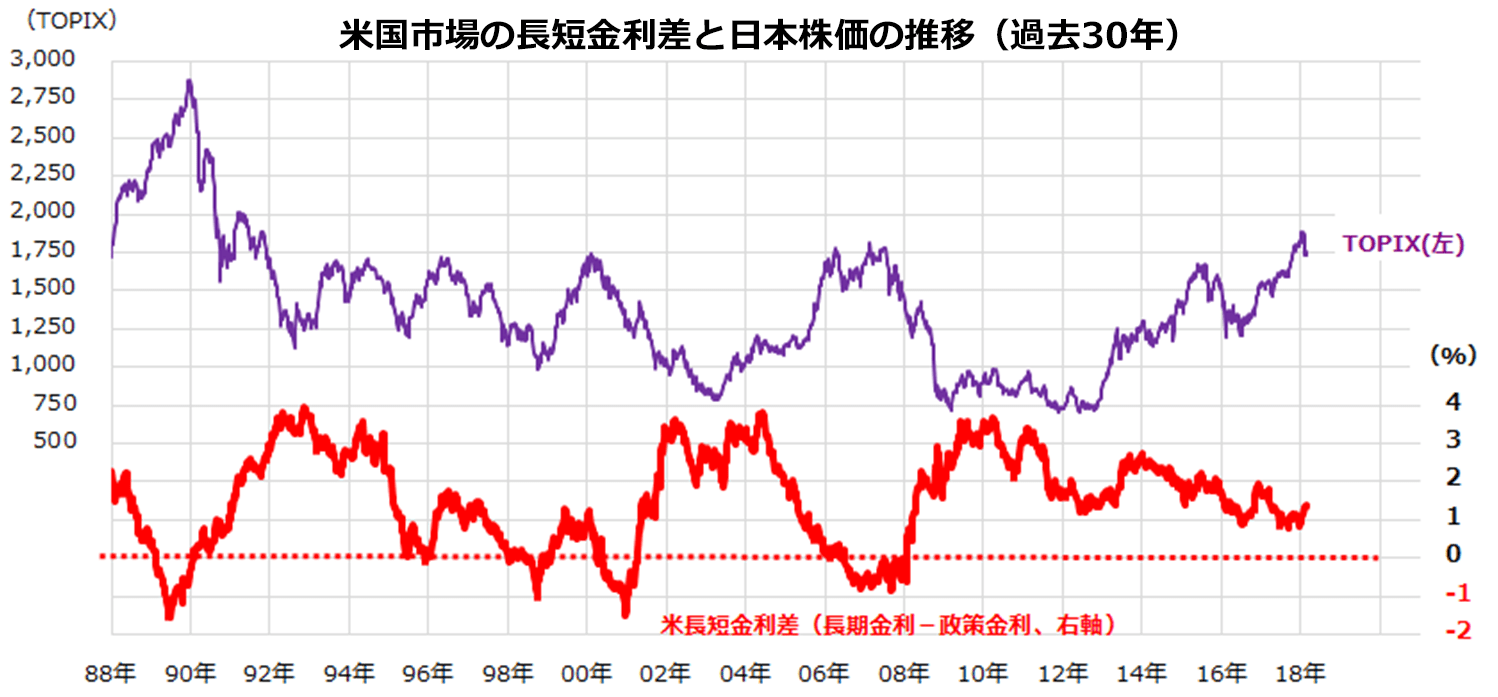

図表2:米国の長短金利差は日本株の先行きを予兆

米国の「長短金利差」で占う!1年後の日米株式は?

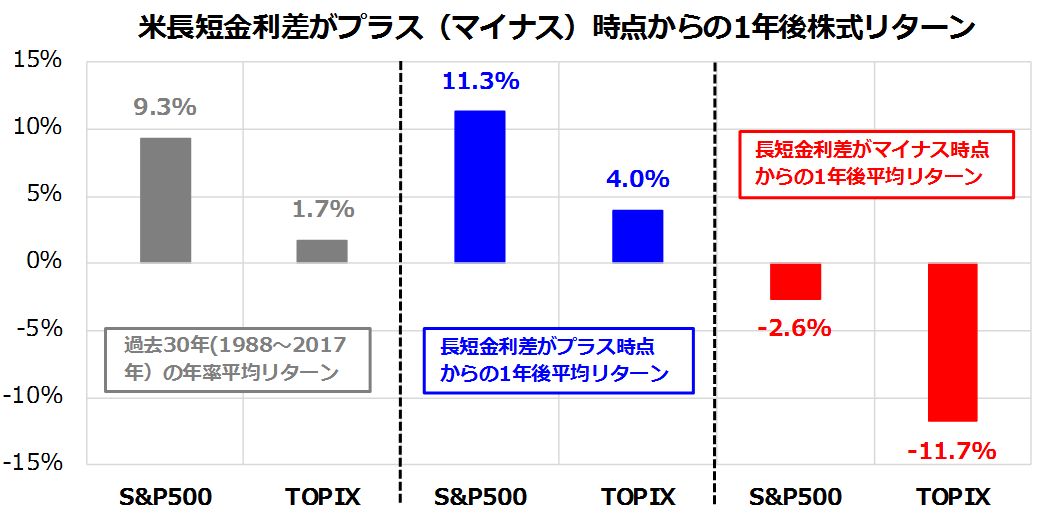

本稿では、前述した長期市場実績にもとづき、米国の長短金利差と株式相場のサイクル性をもとに1年程度先の日米株価を占いたいと思います(図表3)。前提情報として、1988年以来約30年間の米国株式(S&P500指数)の年率平均リターンは+9.3%、日本株式(TOPIX)の年率平均リターンは+1.7%でした。そうしたなか、長短金利差がプラス(順イールドカーブ)だった時点から1年後の米国株の平均リターンは+11.3%、日本株のリターンは+4.0%と日米ともに30年平均リターンを上回ってきたことがわかります。一般的に、順イールド(長短金利差はプラス)は「景気の回復(拡大)基調を示唆する」と言われます。一方、逆イールド(長短金利差はマイナス)だった時点から1年後の米国株の平均リターンは-2.6%、日本株式の平均リターンは-11.7%と不調となりました。これは、長短金利の逆転が、景気後退(リセッション=一般的に2四半期以上連続で実質GDPマイナス成長)を予兆したからと言われます。実際、長短金利が逆転した後は、(時期のズレはあっても)米経済が景気後退や停滞に陥ったことが多く、長短金利が逆転する局面では、市場が景気後退入り(業績の悪化や低迷)を悪材料視して株式売りが広まった経緯があります。こうした観点で、現在の金利動向をみると、長期金利は約2.9%で政策金利は1.5%となっています。FRBが本年中に政策金利を3-4回利上げしたとしても、年末時点の政策金利は2.25%~2.50%(=現在の1.5%+0.25%×3回~4回)にとどまる見込みです。10年債が緩やかに3%を超えていく動きを想定すれば、イールドカーブは順イールド(長短金利差はプラス)を維持する見込みとなり、景気後退や株式の弱気相場入りを織り込むには時期尚早と思われます。換言すると、米国の長短金利が逆転し、市場が米景気後退入りと米国株式の軟調を予兆するまで、「日本株式の弱気相場入り」を見込むことも時期尚早と考えています。

図表3:米国の「長短金利差」で振り返ると1年後の株価は?

出所: Bloombergのデータより楽天証券経済研究所作成(1988年~2017年)

外国人投資家が日本株式に総じて強気である理由

2月初旬以降、「VIXショック」を起因とした需給の歪みで米国株式は急落。その余波で、世界株式はリスクオフ(回避)に押される展開となりました。ただ、短期筋による売買とは別に、中長期筋の外国人投資家は総じて日本株に前向きな姿勢を維持しています。例えば、米最大手の投資銀行ゴールドマン・サックス社が2月23日に公表した「世界と日本の株式見通しに関する投資家の見解」は、2月6日から7日に香港で開催したコンファレンスで1,450人以上の投資家にアンケート調査した結果を示しました。相場が波乱含みにおちいったなか、「2018年末の日経平均の水準」を問われた投資家の33%が「2万4,000円~2万6,000円」、26%が「2万6,000円超」と回答しました。「2万2,000円~2万4,000円」と答えた回答者は28%、「2万2,000円未満」と答えた回答者は14%でした。ファンダメンタルズ(経済の基礎的条件)やバリュエーションをふまえた投資判断をする外国人投資家は、グローバルグロース(世界の経済成長)期待を背景とする業績改善見通しを重視していると考えられます。

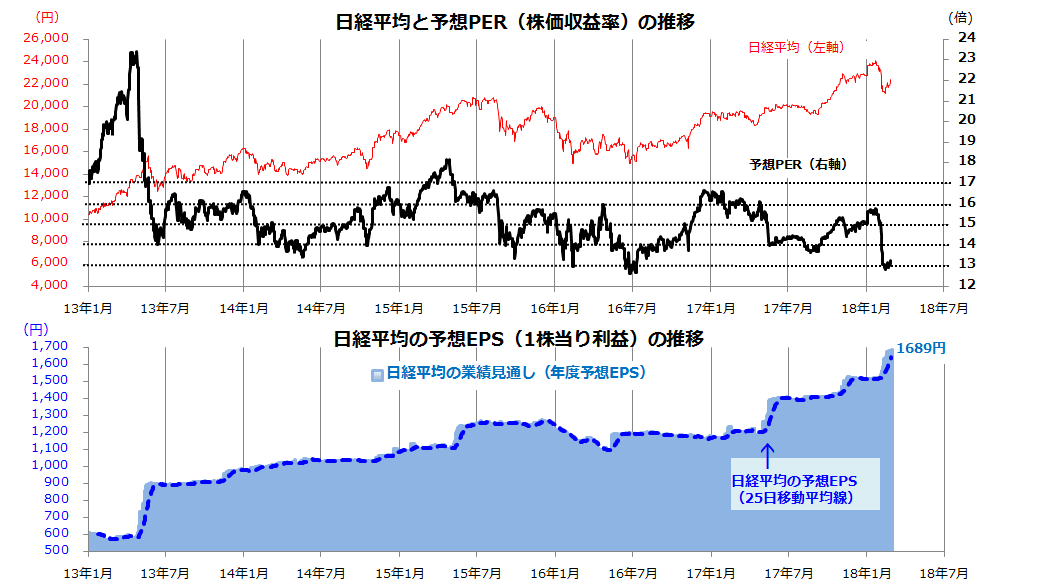

実際、国内企業の業績見通しは上方修正傾向にあり、日経平均の予想EPSは昨年末の1,512円から約1,689円(2月27日時点)に増加しています。したがって、予想PERは約13倍と低位にとどまっています(図表4)。2013年以降の日経平均の予想PERは広めのレンジで13~17倍、主要レンジで14~16倍で推移してきました。予想PERで約13倍まで下落した株価は、「業績見通しを考慮すれば下げ過ぎ」と言えそうです。米国の株価調整や為替の円高など外部環境が落ち着きを取り戻せば、日経平均は回復基調に向かうと見込んでいます。

図表4:業績見通しを加味するバリュエーションでは日経平均に割安感

▼著者おすすめのバックナンバー:

・2018年2月16日:株価急落後に潮目の変化?日経平均に底入れの兆し

・2018年2月9日:世界同時株安とビットコイン暴落 バーゲンハンティングの好機?

▼他の新着オススメ連載

今日のマーケット・キーワード:『仮想通貨』を理解するシリーズ2

![[今週の日経平均と株式市場]バイデン撤退で荒れる米国市場、「カオス」相場の乗り切り方](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【米日株/ドル円】金利大転換 負のスパイラル](https://m-rakuten.ismcdn.jp/mwimgs/8/f/498m/img_8fbfc279050ee52c4455a50cb255123266911.jpg)

![[動画で解説]【再現性あり】新NISAで毎月10万円の不労所得戦略!](https://m-rakuten.ismcdn.jp/mwimgs/7/1/498m/img_712b2a3f8e92e675a04bea2219b5a6f289395.gif)

![[動画で解説]次の節目は2029年?中国「三中全会」で見えた8つのポイント](https://m-rakuten.ismcdn.jp/mwimgs/5/1/498m/img_511b8885e7a23cb985eaf2cbedd16f0b44407.jpg)

![[動画で解説]投資詐欺にだまされないで!怪しい投資話のありがちポイント3選](https://m-rakuten.ismcdn.jp/mwimgs/2/d/498m/img_2d310c68f0e43c0c8d7958574e373aea44780.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#2 ~桐谷さん、パンパンの優待財布、中身を見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/e/5/160m/img_e524c4f2812a5f8075a30476512fbf6a66116.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が小幅回復。会社側は2025年への強い見方を示す)](https://m-rakuten.ismcdn.jp/mwimgs/c/e/160m/img_ce6a4295321b1700868a384a3e2aa8d944219.jpg)