「恐怖指数」の上昇は投資の好機だったのか

2月5日の週の米国株式は、「ワイルドウィーク」と呼ばれるほど乱高下に見舞われました。米長期金利の上昇をきっかけに、ボラティリティ・ショートやリスク・パリティと呼ばれるアルゴリズム取引で株式売りがかさんだことが主因です。

2010年5月に発生した「フラッシュクラッシュ」(ダウ平均が数分で1,000ドル急落した)と同様、NY証券取引所の株式売買で8割前後を占めるコンピュータ(自動)取引が急速に需給を歪めたと言われています。米国株の急落でリスク回避姿勢を強くした外国人投資家は、円高進行も悪材料視して日本株売りを重ね、日経平均も急落に追い込みました。

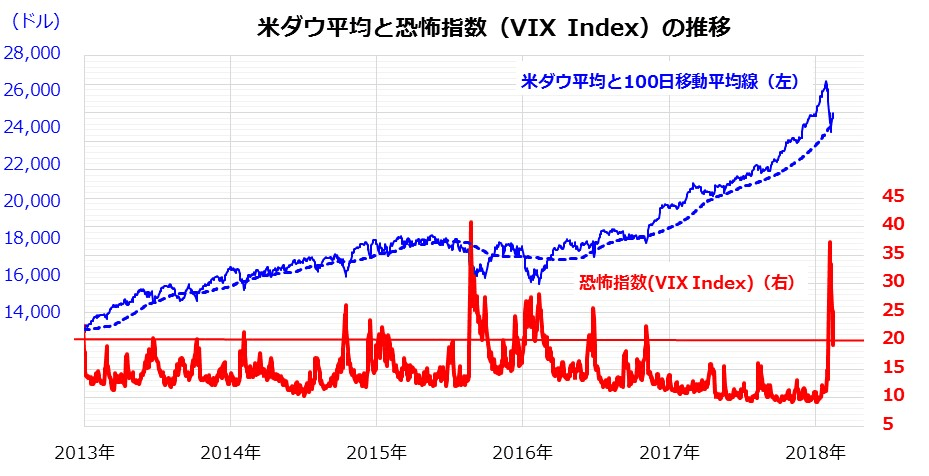

ただ、米国市場で投資家心理の悪化を反映する「恐怖指数」(VIX指数=投資家の株価変動率予想を示す)は5日ザラ場でつけた50.3をピークにして19.3まで低下(14日)。過去の経験則によれば、「恐怖指数が大きく上昇した局面は米国株投資の好機だった」ことが知られています。

たとえば、2013年以降の市場実績を振り返ると、恐怖指数が20%超だったすべての日から2カ月(60日)後のS&P500指数の騰落率平均は+7.3%と、2013年以降の2カ月平均騰落率(+2.9%)の2倍以上でした。実際、14日の米国市場では、消費者物価指数の発表を受け長期金利が2.9%台に上昇しましたが、恐怖指数低下で株式は4日続伸となりました。株価急落の後だけに、日柄調整を要する可能性はありますが、米国株が戻り基調に転じれば、日経平均の底入れに追い風となりそうです。

図表1:「恐怖指数」の20超上昇は米国株投資の好機?

米国株は金利水準を加味すれば割高ではない

そもそも、米国株は業績見通しや金利水準を加味しても「割高」なのでしょうか。バリュエーションを計る一般的な指標としては、予想EPS(1株当り利益)に対する株価の倍率を示す予想PER(株価収益率)が用いられます。

ただ、景気や業績の見通し改善を織り込んで株価が上昇していく局面(業績相場)では、予想PER(株価収益率)が先行して拡大する傾向があり、PERの水準だけで割高・割安を判断するには限界があるとも言われます。また、「過去の予想PERとの比較分析には金利水準も加味するべき」との見解が有力です。

なぜなら、PERだけで「割高」と評価して投資を控えてきたなら、これまで数年にわたり米国株のリターンを逃してきた現実が知られているからです。たとえば、米国株の割高感を指摘して久しい「CAPEレシオ(シラーPER)」は、過去10年間の実績利益の平均値をベースに割高・割安を判断する方法です。このモデルでは第4次産業革命をエンジンとする利益成長見通しや、歴史的低位圏で推移する金利水準は加味されません。

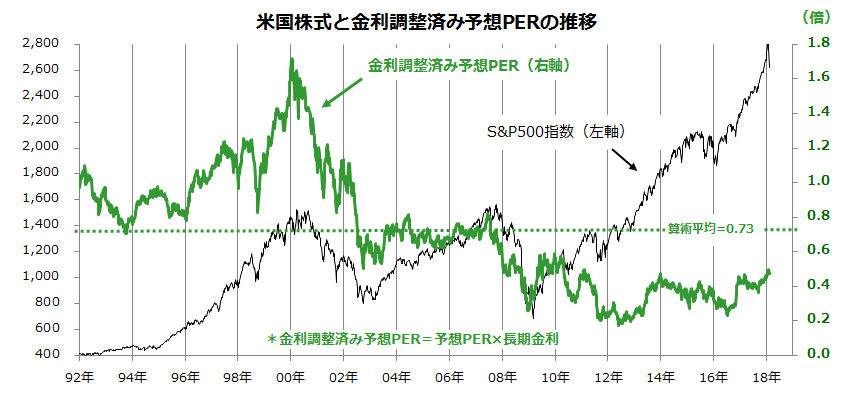

そこで、米国経済のダイナミズムを反映する12カ月先予想EPSと、長期金利水準を加味した「金利調整後予想PER」(予想PER×長期金利)の推移と現在水準を比較してみました(図表2)。その結果、過去約25年の金利調整後予想PERの平均は0.73倍だったことがわかります。

ITバブル当時(1999年末)のS&P500指数の予想PERは26.9倍で長期金利は6.44%でしたので、金利調整後予想PERは1.73倍と極めて高く、その直後に弱気相場に入ったことがわかります。一方で、直近は株価下落と業績見通し改善で予想PERは16.6倍に低下。現在の金利調整後予想PERは0.47倍(16.6倍×2.87%)と過去平均より「割安」にみえます(9日時点)。

米長期金利は、やや上昇したとは言え、水準としてはいまだ歴史的低位圏にあります。金利を加味した予想PERの面でみると、「米国株は過度な割高に至っていない」状況がわかります。

図表2:米国株は「金利調整後予想PER」でみると過度の割高感はない

*予想PER=S&P500指数÷指数ベースの12ヵ月予想EPS(1株当り利益)<12 months forward looking EPS>

出所: Bloombergより楽天証券経済研究所作成(2018年2月9日)

日経平均は業績見通しの上方修正で割安感強まる

国内市場では、米国市場発のリスク回避と為替の円高を嫌気した外国人投資家による日本株売りで日経平均は急落を余儀なくされました。ただ、世界経済の堅調を背景に、日本企業の2017年10-12月期・中間決算は概して好調を維持しています。

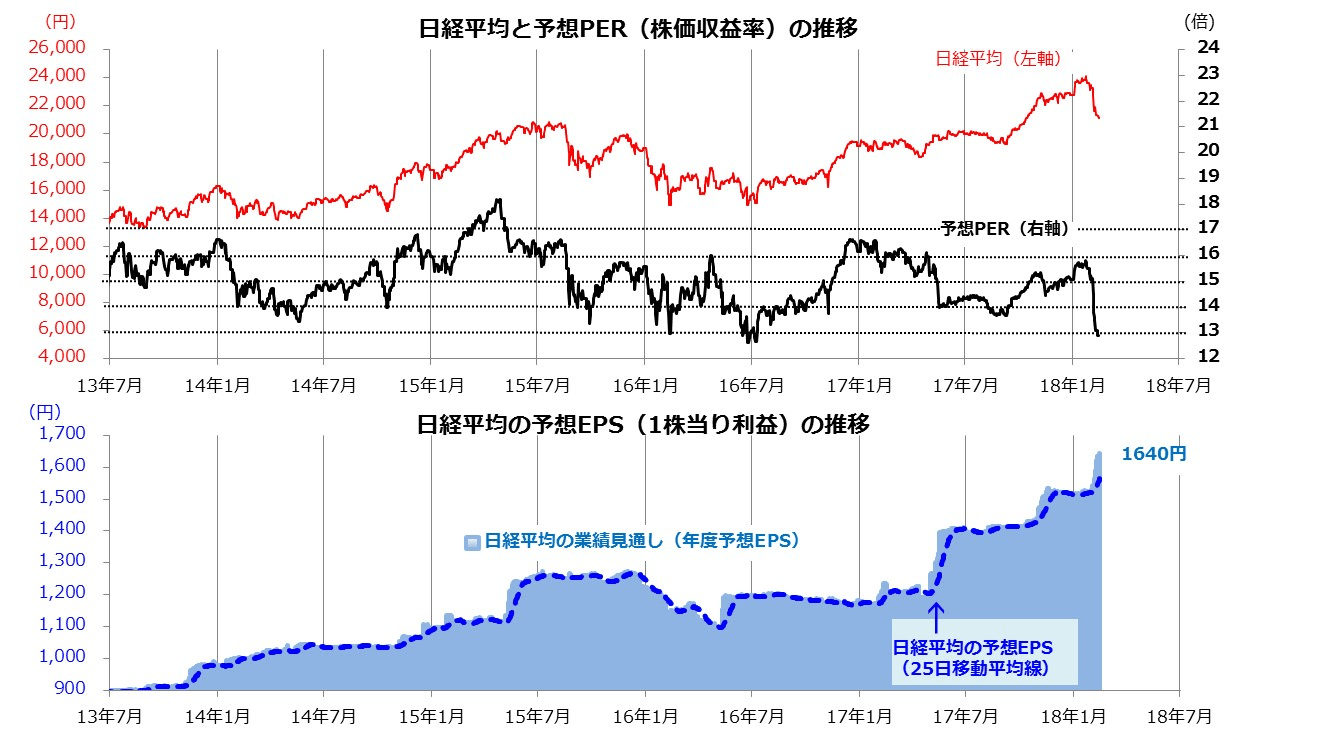

したがって、今期の業績見通しは着実に上方修正され、日経平均ベースの予想EPS(2018年3月期)は約1,640円(2月14日時点)と、昨年12月末時の1,512円から128円(約8.5%)増加してきました。同予想EPSの前年比(前期基準の実績EPS比)予想増益率は約2割となっています。

業績見通しが上方修正されるなかでの株価下落で、予想PERは12.9倍まで低下しました。この予想PERの水準は、2016年6月に「BREXIT」(英国が国民投票でEU離脱を決めた)で日経平均が急落して以来の低水準です。そして、当時より現在の内外経済と業績の動向が良好であることは言うまでもありません。図表3でみるとおり、2013年以降の日経平均ベースの予想PERは13~17倍程度で推移してきました。

この過程で、予想PERが13倍前後まで低下した場面は、「業績見通しに対して株価が下げ過ぎであった」ことがわかります。足下で市場心理は悪化しており、投資家の目はファンダメンタルズ(経済の基礎的諸条件)やバリュエーション(割安感)に目が向かいにくい状況とはなっています。

加えて、当面は米国の長期金利、株価、為替の動向が来期(2019年3月期)の業績見通しに与える影響を慎重に見極める必要もあります。ただ、外部環境が落ち着きを取り戻すに連れ、日経平均が割安感に支えられて徐々に戻りを試す動きに移行していくと予想しています。

図表3:日経平均の予想PERは2016年の「BREXIT」以来の水準に低下

▼著者お勧めのバックナンバー3本:

2018年2月9日 世界同時株安とビットコイン暴落 バーゲンハンティングの好機?

2018年2月2日 トランプ大統領が一般教書演説!インフラ関連株に注目

2018年1月26日 日経平均の高値波乱は好機?米国ではFANGからバイオへ

▼他の新着オススメ連載

今日のマーケット・キーワード:『実質GDP』は8四半期連続プラス成長

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/160m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]【ぽんちよさん】次の目標は3億円!今後も自分の伸びしろに期待【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/a/d/160m/img_ad21cfeab88e1204f91761c115ee74bd50474.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/160m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)