パウエルFRB議長、ジャクソンホール会議で9月利下げを事実上明言

FRB(米連邦準備制度理事会)のパウエル議長は23日、注目されていた「ジャクソンホール会議」の講演で「金融政策を調整すべき時が来た」と述べ、9月17~18日に開催されるFOMC(米連邦公開市場委員会)での利下げを強く示唆しました。

同時に「利下げのタイミングとペースは、入手されるデータ、見通しの変化、リスクバランスに依存する」とも述べており、利下げ幅が0.25%になるか0.5%になるかは、8月雇用統計の出来にかかっていると言えます。

仮に失業率が7月から0.2~0.3%ポイント上振れるようなことになれば、利下げ幅は0.5%になる可能性が高いとみています。米国では景気後退期に失業率が加速的に上昇する傾向があり、これまで0.1%ポイント程度だった悪化ペースの上振れは、景気後退リスクの高まりを十分意識させることになるからです。

いずれにせよ、FRBが利下げ、日本銀行が利上げの方向であることを踏まえれば、ドル/円相場は円高に振れることが予想されます。また、米国株価は、FRBの利下げが奏功し、景気がソフトランディングとなれば上昇しますが、景気後退リスクが高まれば再び下落するかもしれません。

株価の短期的な振れで一喜一憂しないために

このように、日経平均株価を巡る環境はしばらく不安定な状態が続くとみられますが、重要な点は、短期的な振れに一喜一憂しないことです。わが国の景気が拡大を続ける限り、日経平均株価の上昇トレンドは崩れないでしょう。長い目で冷静に見ておくことが大切です。

とはいえ、短期的であっても為替や米国株価の影響が大きく出れば気になるもの。そこで、以下では、ドル/円相場と米国株価の変化が日経平均株価にどのような影響を及ぼすのか試算し、マトリックスにまとめてみました。

為替や米国株価の影響を理論的な数値としてある程度把握できていれば、それらの急な変化に対して冷静な評価や対処が可能となります。

ファンダメンタルズによる日経平均株価の推計

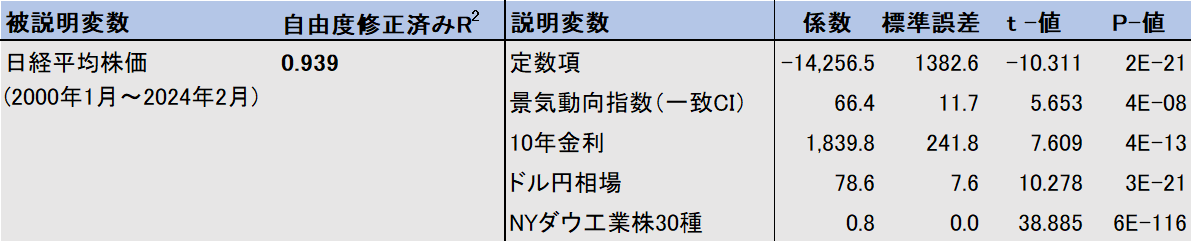

試算には、5月8日のレポート(「米国景気の悪化で日経平均株価はどのくらい下がるのか~ストレステストのすすめ(愛宕伸康)」)で紹介した日経平均株価の推計式を利用しました(図表1)。

<図表1 日経平均株価の推計結果>

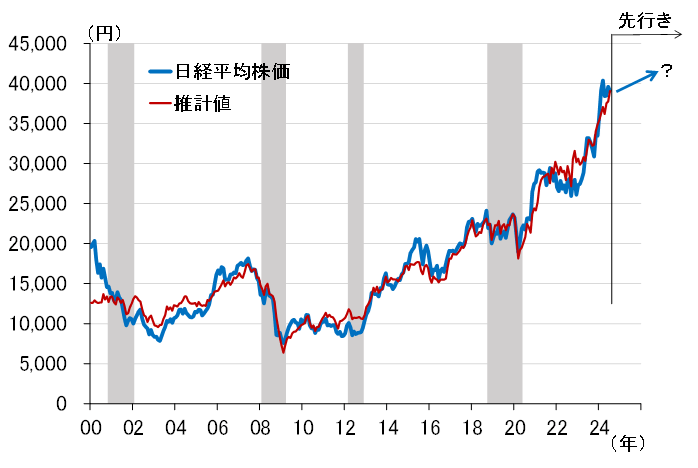

ちなみに、この推計式にダウ工業株30種平均(NYダウ)4万1,175ドル(8月23日終値)、1ドル144円(同)、10年金利0.875%(同)を代入して日経平均株価を試算すると3万8,064円となり、8月26日終値3万8,110円とかなり近い値になります(図表2)。

<図表2 日経平均株価の推計値と実績値>

(出所)内閣府、Bloomberg、楽天証券経済研究所作成

![[今週の日経平均&株式市場]今週のエヌビディア決算を要チェック!米国株市場と為替市場のはざまで](https://m-rakuten.ismcdn.jp/mwimgs/c/a/160m/img_cae44e8a24825c8df4d5ba839e8b69b934209.jpg)

![[今週の日経平均&株式市場]今週のエヌビディア決算を要チェック!米国株市場と為替市場のはざまで](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]【株/金利/為替】長期・中期・短期 投資全獲りの鉄則](https://m-rakuten.ismcdn.jp/mwimgs/a/d/498m/img_adfa916c1ada8b27757f7c0faa55762e67756.jpg)

![[動画で解説]中国の景気は迷走。足を引っ張る「不動産不況」と再燃する「若年層失業率問題」](https://m-rakuten.ismcdn.jp/mwimgs/d/5/498m/img_d56db787180afaeab08bd57f92f404ff50716.jpg)

![[動画で解説]日本の景気は堅調~なぜ日銀が利上げすると米景気が怪しくなるのか~](https://m-rakuten.ismcdn.jp/mwimgs/6/4/498m/img_643df84eaa9604fab9b1e7cc05b1255c69419.jpg)

![元消防士が高配当投資で資産8億円!かんちさんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/b/0/160m/img_b0c234fd1d6f59509609cef18ef2667d37549.png)

![[今週の日経平均&株式市場]今週のエヌビディア決算を要チェック!米国株市場と為替市場のはざまで](https://m-rakuten.ismcdn.jp/mwimgs/c/a/356m/img_cae44e8a24825c8df4d5ba839e8b69b934209.jpg)