※このレポートは、YouTube動画で視聴いただくこともできます。

著者の愛宕 伸康が解説しています。以下のリンクよりご視聴ください。

「株価の短期的な振れで一喜一憂しないために~日経平均株価マトリックス~」

パウエルFRB議長、ジャクソンホール会議で9月利下げを事実上明言

FRB(米連邦準備制度理事会)のパウエル議長は23日、注目されていた「ジャクソンホール会議」の講演で「金融政策を調整すべき時が来た」と述べ、9月17~18日に開催されるFOMC(米連邦公開市場委員会)での利下げを強く示唆しました。

同時に「利下げのタイミングとペースは、入手されるデータ、見通しの変化、リスクバランスに依存する」とも述べており、利下げ幅が0.25%になるか0.5%になるかは、8月雇用統計の出来にかかっていると言えます。

仮に失業率が7月から0.2~0.3%ポイント上振れるようなことになれば、利下げ幅は0.5%になる可能性が高いとみています。米国では景気後退期に失業率が加速的に上昇する傾向があり、これまで0.1%ポイント程度だった悪化ペースの上振れは、景気後退リスクの高まりを十分意識させることになるからです。

いずれにせよ、FRBが利下げ、日本銀行が利上げの方向であることを踏まえれば、ドル/円相場は円高に振れることが予想されます。また、米国株価は、FRBの利下げが奏功し、景気がソフトランディングとなれば上昇しますが、景気後退リスクが高まれば再び下落するかもしれません。

株価の短期的な振れで一喜一憂しないために

このように、日経平均株価を巡る環境はしばらく不安定な状態が続くとみられますが、重要な点は、短期的な振れに一喜一憂しないことです。わが国の景気が拡大を続ける限り、日経平均株価の上昇トレンドは崩れないでしょう。長い目で冷静に見ておくことが大切です。

とはいえ、短期的であっても為替や米国株価の影響が大きく出れば気になるもの。そこで、以下では、ドル/円相場と米国株価の変化が日経平均株価にどのような影響を及ぼすのか試算し、マトリックスにまとめてみました。

為替や米国株価の影響を理論的な数値としてある程度把握できていれば、それらの急な変化に対して冷静な評価や対処が可能となります。

ファンダメンタルズによる日経平均株価の推計

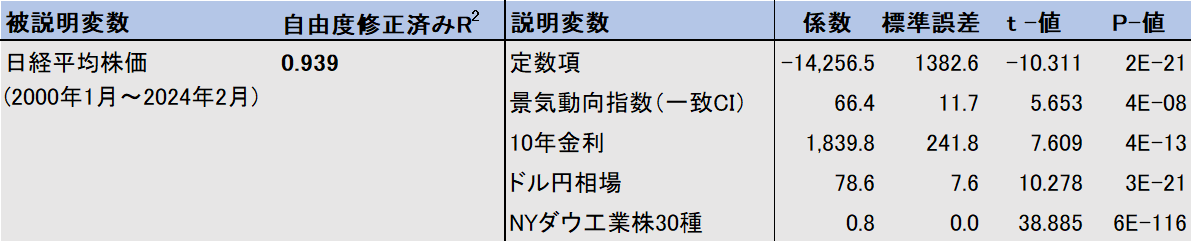

試算には、5月8日のレポート(「米国景気の悪化で日経平均株価はどのくらい下がるのか~ストレステストのすすめ(愛宕伸康)」)で紹介した日経平均株価の推計式を利用しました(図表1)。

<図表1 日経平均株価の推計結果>

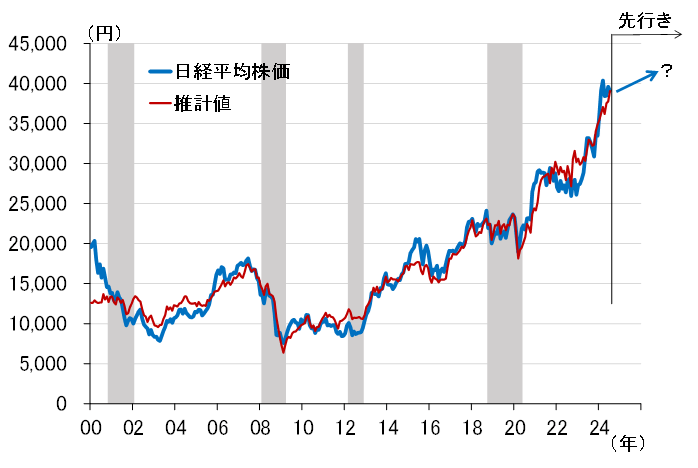

ちなみに、この推計式にダウ工業株30種平均(NYダウ)4万1,175ドル(8月23日終値)、1ドル144円(同)、10年金利0.875%(同)を代入して日経平均株価を試算すると3万8,064円となり、8月26日終値3万8,110円とかなり近い値になります(図表2)。

<図表2 日経平均株価の推計値と実績値>

(出所)内閣府、Bloomberg、楽天証券経済研究所作成

ドル/円相場が10円円高になると、日経平均株価は786円下落する

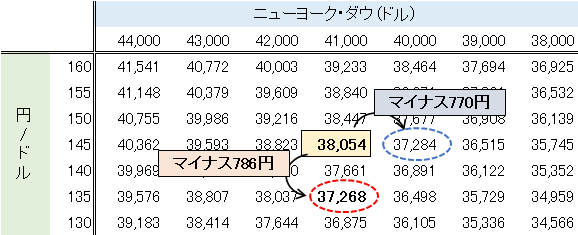

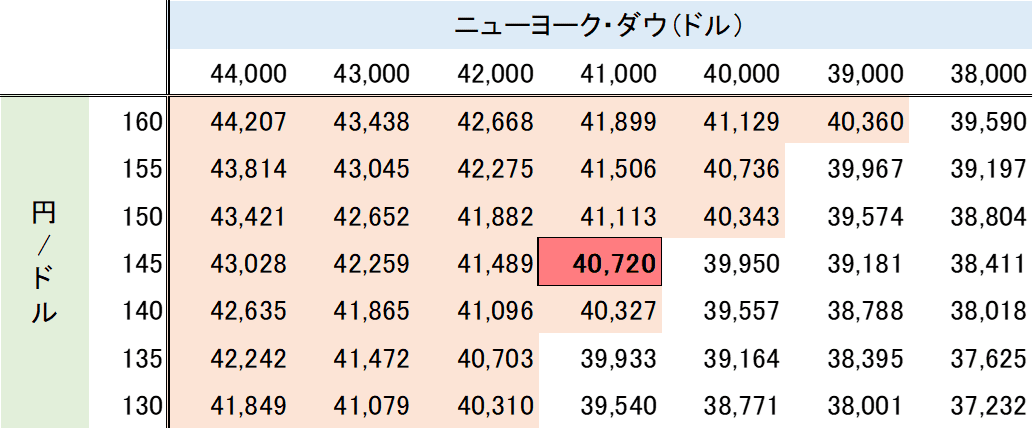

上の推計式を用いて、NYダウを3万5,000ドルから4万7,000ドル(2,000ドル刻み)、ドル/円相場を1ドル160円から1ドル130円(5円刻み)に設定し、日経平均株価がどのような値になるか試算したものが図表3のマトリックスです。

<図表3 日経平均株価マトリックス(為替と米株の影響)>

試算では、景気動向指数を2024年4~6月期の値、10年金利を現状とほぼ同じ0.90%で固定しています。つまり、景気や金利が今と変わらないという前提のもとでの試算になります。

まず、試算から得られた重要な結論の一つ目は、ドル/円相場が10円円高になると日経平均株価が786円下落するというもの。つまり、このマイナス786円が、10円の円高が日経平均株価に与えるインパクトということになります。

従って、現在の環境とほぼ同じ、NYダウ4万1,000ドル、1ドル145円のときの日経平均株価3万8,054円を現在位置と考えれば、今より10円円高になると日経平均株価は786円低い3万7,268円(表中、赤点線の囲み)に下落し、1ドル130円になれば3万7,000円を割ってくることになります。

NYダウが1,000ドル下落すると日経平均株価は770円下落する

また、重要な結論の二つ目は、NYダウが1,000ドル下落すると日経平均株価が770円下落するというものです。すなわち、このマイナス770円が、NYダウが1,000ドル下落したときの日経平均株価に与えるインパクトということになります。

従って、現在位置である3万8,054円は、NYダウが1,000ドル下落すると、770円安い3万7,284円に下落します(表中、青点線の囲み)。

ここで、ドル/円相場が10円円高になったときと、NYダウが1,000ドル下落したときの日経平均株価に与えるインパクトがさほど変わらないことに気づくと思います。ということは、為替が10円円高になっても、NYダウが1,000ドル上がれば、日経平均株価へのインパクトは相殺されることになります。

日本の景気が拡大を続ければ、1ドル130円でも日経平均株価は4万円を超える

以上は、わが国の景気や長期金利が現状のまま変わらないとした場合の、為替と米国株価の日経平均株価に与える影響でしたが、もちろん、わが国の景気や長期金利は変化します。

そこで、以下では、わが国の景気が今後拡大を続け、それに応じて長期金利も上昇していくと仮定した場合のマトリックスを考えてみます。

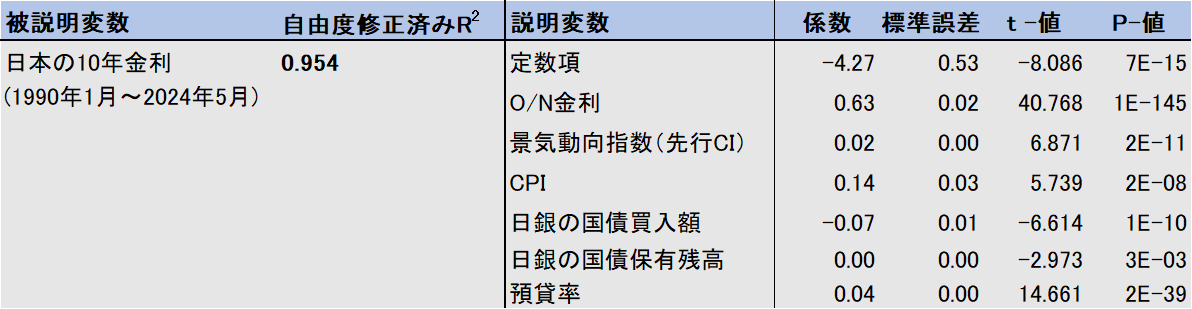

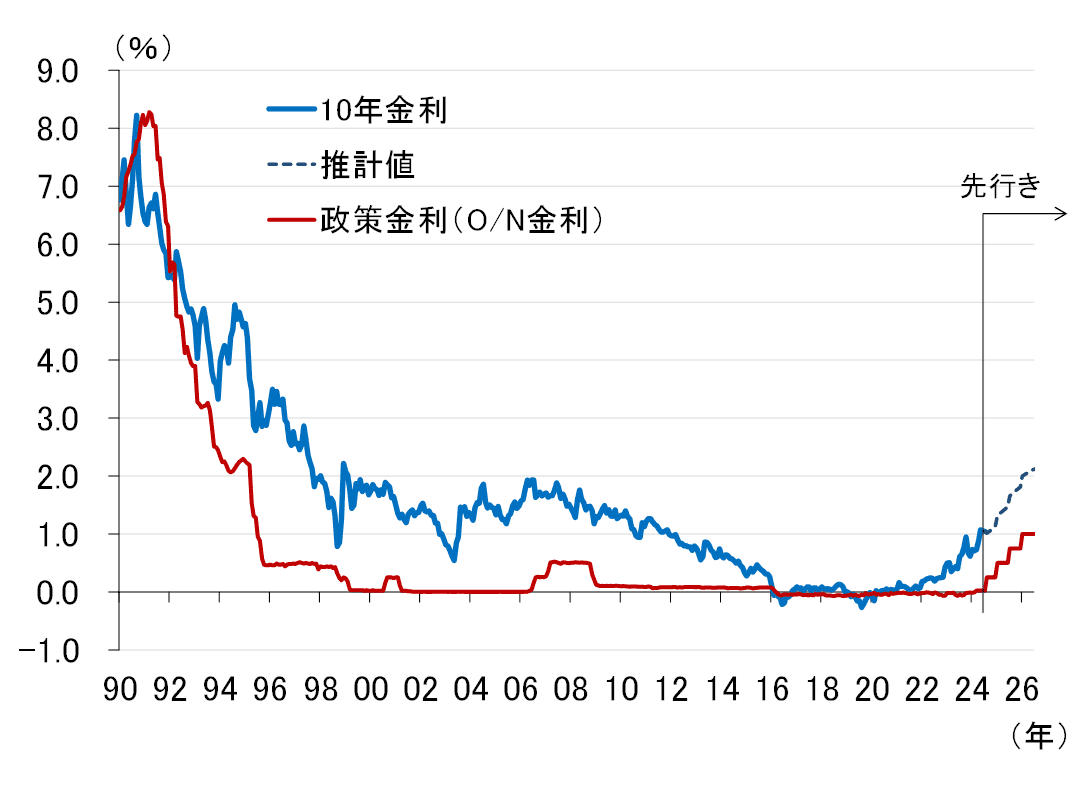

最初に10年金利の先行きを想定します。想定には、8月1日のレポート(「日銀は7月に0.25%への利上げと国債買入れの月3兆円への減額を決定~長期金利への長期的な影響は?~」)で紹介した線形関数を利用します(図表4)。

<図表4 日本の10年金利の推計結果>

前提条件は、政策金利であるコールレート・オーバーナイト物(O/N金利)は、日銀が2025年1月、7月、2026年1月に0.25%ずつ利上げし、1%で横ばい。日銀の国債買入額は、2026年1月にかけて月3兆円に減額した後横ばい。国債保有残高はそれに合わせて算定。CPI(消費者物価指数)は前年比2%。預貸率は緩やかに改善すると仮定。景気動向指数(先行CI)は2026年前半にかけて過去のピークまで改善すると想定しました。

結果は図表5のとおりです。日銀による1%への利上げもあって、日本の10年金利は2026年前半に2%を少し超えることになります。

<図表5 日本の政策金利(O/N金利)と10年金利の見通し>

上の結果に加え、景気動向指数(一致CI)が2026年前半に過去のピークまで改善すると想定した上で、日経平均株価マトリックスを計算しなおしたものが図表6になります。

<図表6 日経平均株価マトリックス(日本の景気が拡大していくケース)>

(出所)楽天証券経済研究所作成

図表6の中心にある4万0,720円が、図表3で見た現在位置3万8,054円が景気拡大によって押し上げられた後の、2026年前半の姿になります。つまり、NYダウが4万1,000ドル、為替が1ドル145円で変わらなくても、景気が順調に拡大していけば4万円を回復していくことになります。

また、為替が10円円高になれば日経平均株価が787円下落する、NYダウが1,000ドル下落すると日経平均株価が770円下落する、というそれぞれのインパクトは図表3と同じですが、わが国の景気が拡大を続ける限り、日経平均株価が4万円を回復する蓋然(がいぜん)性が高いことが分かります(表中の4万円を超えるカーソルに色を付けています)。

ちなみに、今後、仮に為替が1ドル130円まで円高になったとしても、わが国の景気が拡大を続け、NYダウが4万2,000ドルに上昇すれば、日経平均株価は4万円を回復する計算になります。2026年までの時間軸を考えれば、決して高いハードルではありません。

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。