毎週金曜日夕方掲載

本レポートに掲載した銘柄:東京エレクトロン(8035)、アドバンテスト(6857)、レーザーテック(6920)、SCREENホールディングス(7735)、ディスコ(6146)

1.2020年6月の世界半導体出荷金額は前年比7%増

今回の特集は、半導体製造装置株です。2021年3月期1Q決算と2021年3月期、2022年3月期の各社の業績見通しを踏まえて、現在調整中の株価がいつ頃上昇に転じるかを見極めたいと思います。

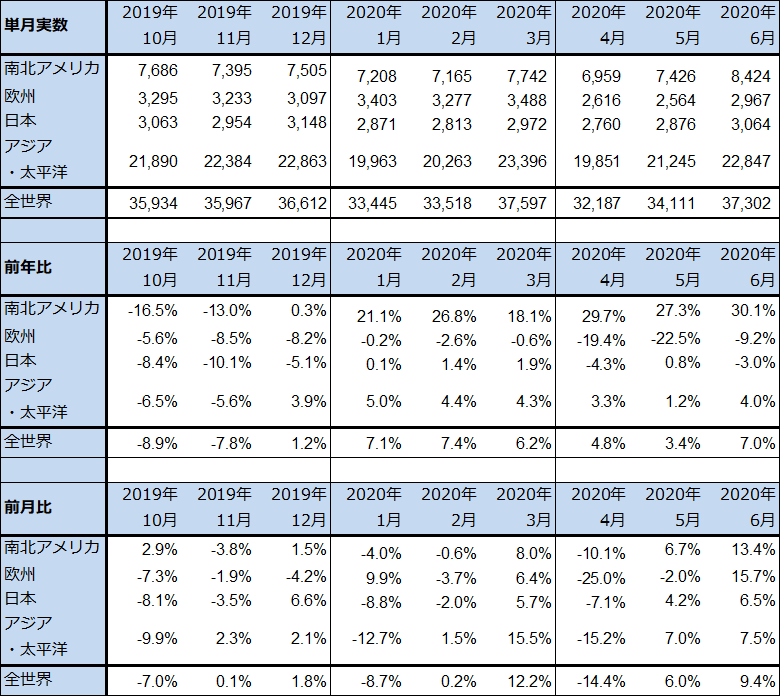

まず、世界の半導体市場の現状を概観したいと思います。2020年6月の世界半導体出荷金額(単月)は、373億200万ドル(前年比7.0%増、前月比9.4%増)となりました。地域別向け先で目立つのは南北アメリカ向けで前年比30.1%増と高い伸びが続いています。アメリカのデータセンター投資が続いているためと思われます。

次に目立つのが欧州向けで、前年比9.2%減と減少ですが、4、5月の前年比20%前後の大幅減から減少率が縮小しました。最大消費地のアジア・太平洋向け(中国向けを含む)は前年比4.0%増と堅調な回復が続いています。

一方、日本は前年比3.0%減となりました。回復の気配が見えない状態が続いています。

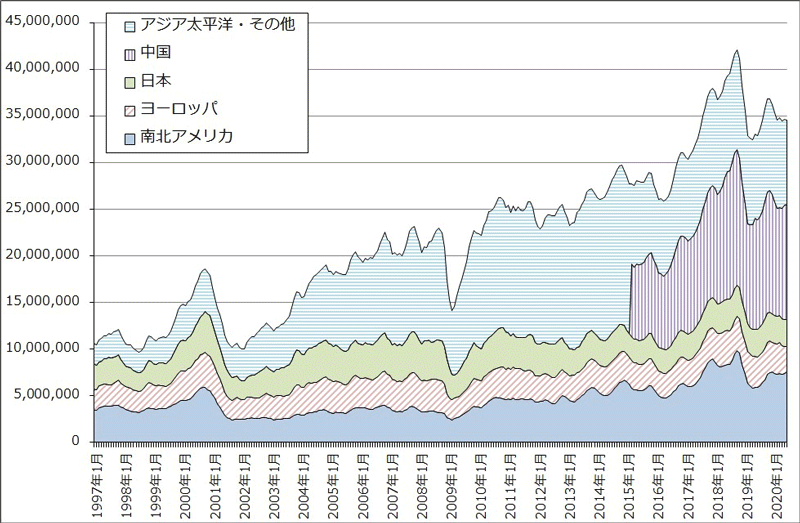

世界半導体出荷金額の長期トレンドを3カ月移動平均で見ると(グラフ1)、回復途上だったものが新型コロナウイルス禍によって足踏み状態になっていることが分かります。半導体関連株、半導体製造装置株へ投資する際のポイントは、この足踏み状態がいつ上向きに転換するのかです。

表1 世界半導体出荷金額(単月)

出所:WSTSより楽天証券作成。

グラフ1 世界半導体出荷金額(3カ月移動平均)

注:2015年3月から「アジア太平洋・その他」から「中国」を分離

出所:SIA(米国半導体工業会)より楽天証券作成

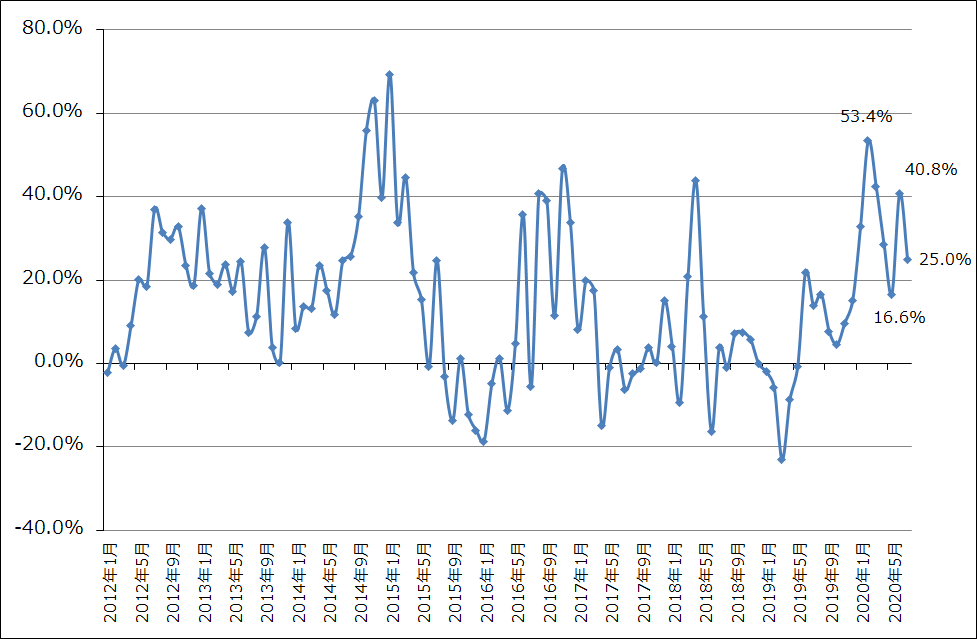

2.TSMCの2020年8月売上高は前年比25%増。順調な伸びが続く

最先端半導体から汎用半導体までを含めた半導体デバイス市場全体では、前述したように回復途上で足踏みしている状態ですが、最先端半導体(最先端ロジック半導体)だけを見ると、順調に成長が続いています。世界最大の半導体受託製造業者である台湾のTSMCの月次売上高を見ると、7月は前年比25.0%増でした。6月の同40.8%増よりは伸び率が低下していますが、順調な伸びが続いていると言えます。

今後のポイントは、10月に予想される新型iPhoneの販売動向です。報道では、アップルは新型iPhoneについて前年並みの生産台数を見込んでいるもようです。消費者の反応によっては上乗せの期待があるため、新型iPhone向けチップセット(CPUとGPUなどの周辺半導体を組み合わせたモジュール)を生産するTSMCにとってはいいニュースです。

一方で、9月15日以降、TSMCを含む西側半導体メーカーは、米中摩擦によって中国のファーウェイ向けに出荷できなくなります。今のTSMCの売上高にはファーウェイ向けの駆け込み出荷も入っていると思われるため、9月15日以降が懸念されます。TSMCは2020年4-6月期(2Q)決算発表の場で、ファーウェイ向けがなくなってもそれを埋め合わせる顧客は十分あると指摘していますが、実際に短期で(例えば10-12月期中に)ファーウェイが抜けた分を埋め合わせることが出来るのか、あるいは、他の顧客で埋め合わせるのに3~6カ月程度かかるものなのかは、今後の注目点です。

この問題は半導体デバイス市場のみならず、半導体製造装置の売れ行きにも影響を与えると思われます。もっとも、TSMCは4-6月期決算発表時に2020年12月期通期の設備投資計画を上方修正しているため、ファーウェイが欠けた分を埋め合わせる算段はすでに付いていると考えることもできます。

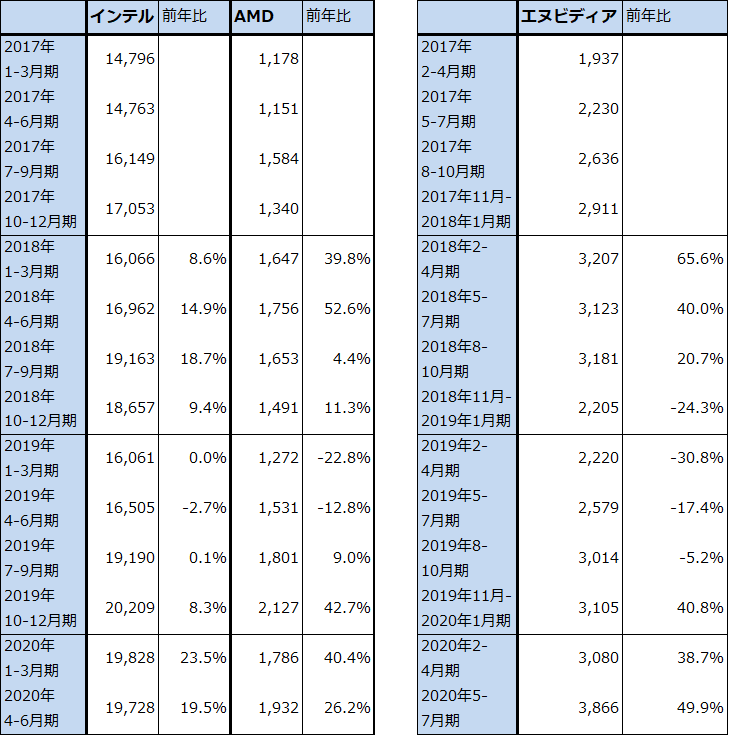

TSMC以外の大手半導体メーカーの売上高を見ると、インテル、AMD(アドバンスト・マイクロ・デバイシス)、エヌビディアともに好調な伸びが続いています。インテルは7ナノラインの完成が遅れるため、高水準の投資を継続すると思われます。AMDは高性能パソコン向け、高性能サーバー向けの7ナノCPU(TSMCに生産委託している)が好調であり、5ナノ進出がいつになるかが今後の焦点になります。エヌビディアはゲーム向けに続きデータセンター向けGPUが好調です(生産は主にTSMC)。

グラフ2 TSMCの月次売上高:前年比

出所:会社資料より楽天証券作成

表2 インテル、AMD、エヌビディアの四半期売上高

出所:会社資料より楽天証券作成

3.メモリ市況は停滞中。DRAMスポット価格は下げ過ぎか

メモリ市況を見ると、NAND型フラッシュメモリ、DRAMともに停滞しています。

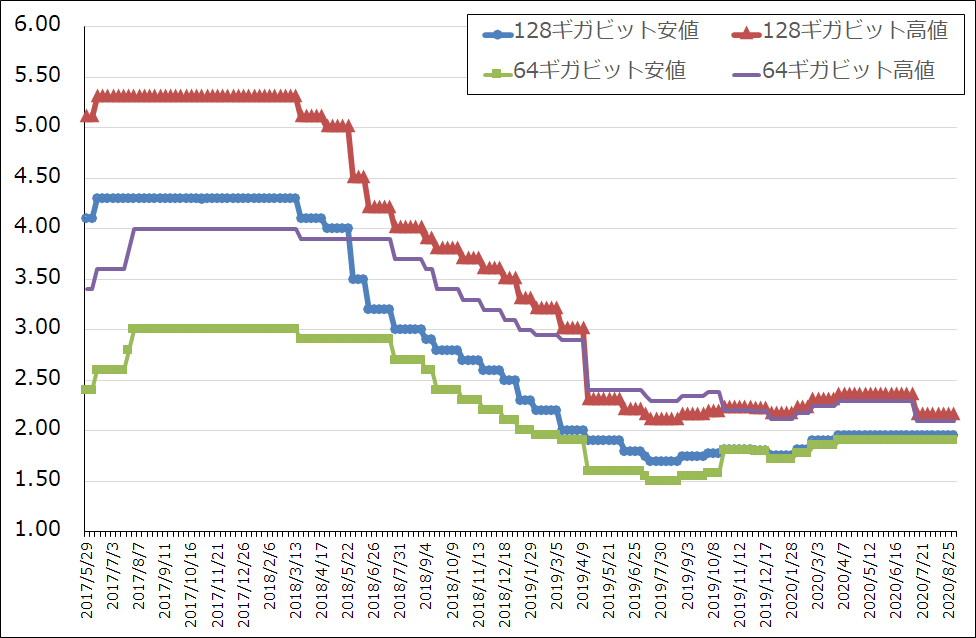

NANDの大口価格(グラフ3)は7月に入りやや軟化したあと横ばいとなっています。需要は、5Gスマホ向けは本格的にはなっていないようですが、データセンター向け、パソコン向け、ゲーム機向け(PS5向け)が順調に伸びていると思われます。ただし、設備投資も増えているため、需給が釣り合っている状況と思われます。

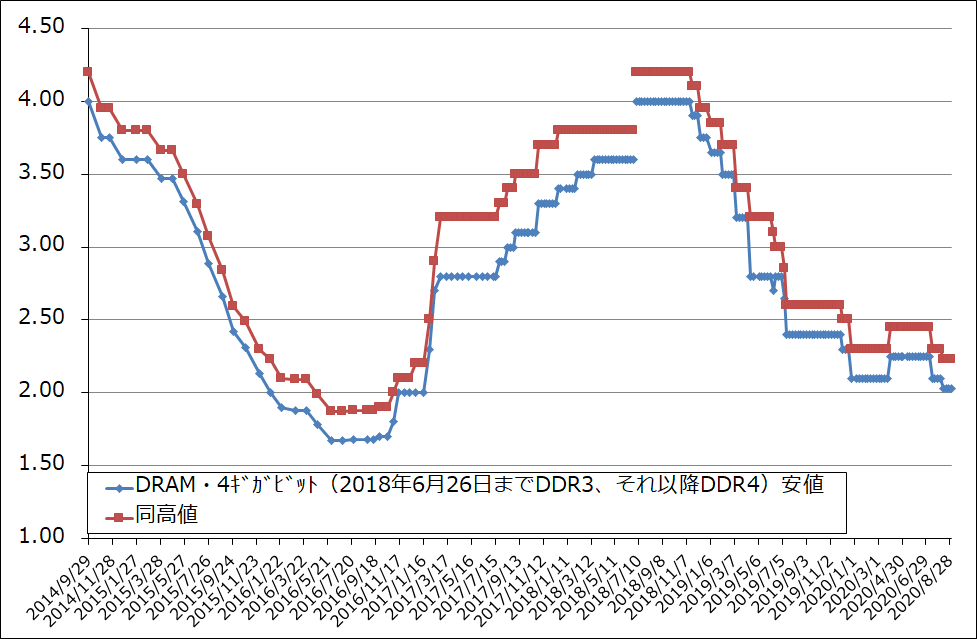

DRAMの大口価格も7月に入って下落しましたが、下げ止まらず、小幅ながら緩やかに下がり続けています(グラフ4)。5Gスマホ向けが足元では期待外れだったこと、テレワークの増加に伴うパソコン需要に一服感が出ていることなどによります。

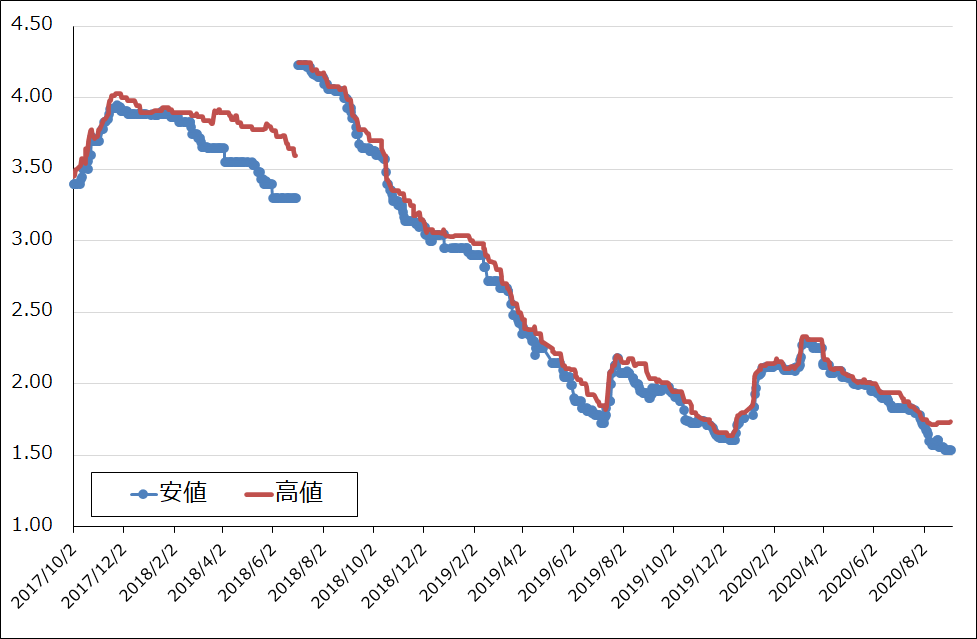

また、DRAMスポット価格は今年3月をピークとして下がり続けています(グラフ5)。5Gスマホの需要が期待に届かなかったことを早期に織り込んだとも言えます。ただし、今後のDRAMの実需を考えると、10月に予想される新型iPhoneが5Gスマホ市場を刺激することが予想されること、データセンター投資の継続、11月頃に予想されるソニーのプレイステーション5(PS5)がゲーミングPCや画像処理用PCの市場を刺激するであろうことを考えると(この点については後述します)、需要と市況の転機は近いかもしれません。DRAMスポット価格は下がり過ぎという印象もあります。今後の市況の推移が注目されます。

グラフ3 NAND型フラッシュメモリの市況(2017年5月29日から)

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ4 DRAMの市況

出所:日経産業新聞主要相場欄より楽天証券作成

グラフ5 DRAMのスポット市況

出所:日本経済新聞主要相場欄より楽天証券作成

注:2018年6月29日までは4ギガビットDDR3型、それ以降は同DDR4型

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)