レーザーテック

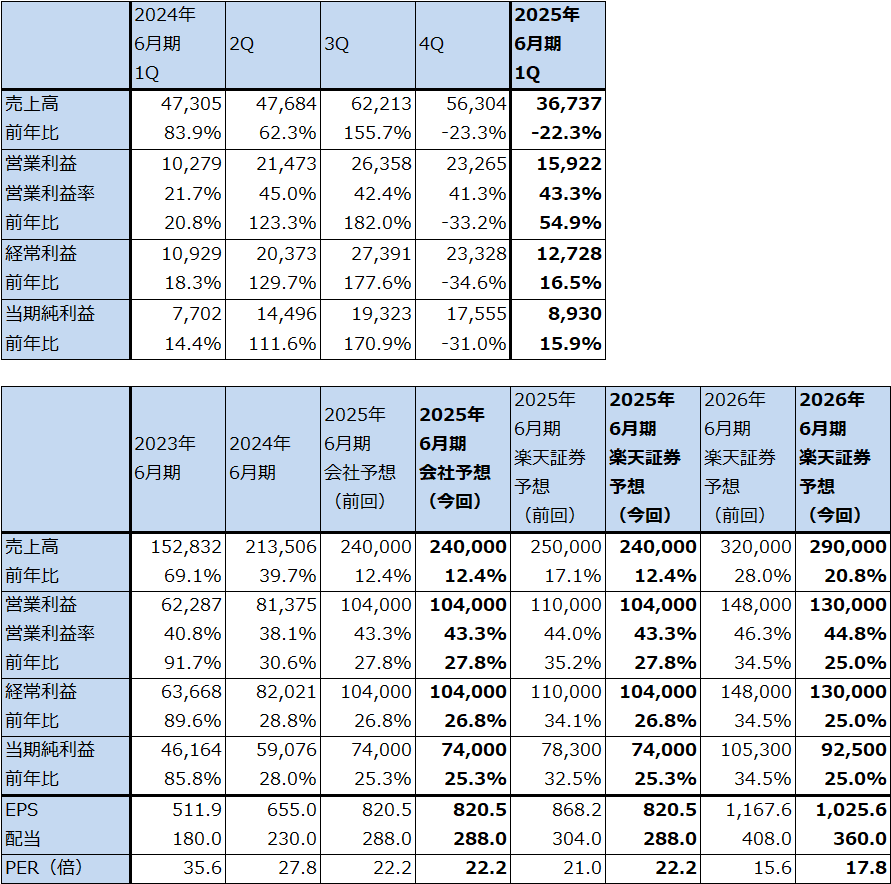

1.レーザーテックの2025年6月期1Qは、22.3%減収、54.9%営業増益

レーザーテックの2025年6月期1Q(2024年7-9月期、以下今1Q)は、売上高367.37億円(前年比22.3%減)、営業利益159.22億円(同54.9%増)となりました。

検収が少なかったため、前年比、前4Q比とも減収となりました。ただし、前1Qに「ACTIS A150」の採算が悪化した初期ロットの検収があったことによって、営業利益率が大きく下がったため、その反動で今1Q営業利益は大幅増益となりました。

一方、今1Q経常利益は127.28億円(同16.5%増)と低い増益率に止まりました。これは営業外収支の為替差損33.13億円によります。

表7 レーザーテックの業績

発行済み株数 90,187千株

時価総額 1,644,560百万円(2024/11/15)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

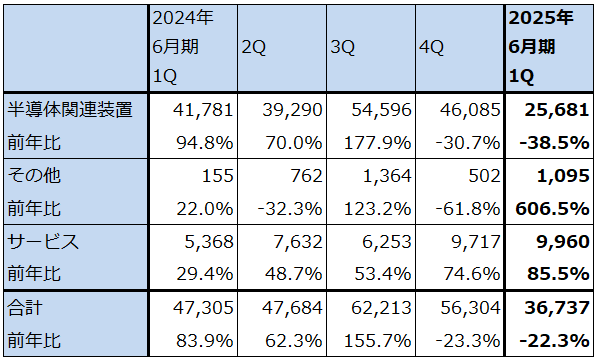

表8 レーザーテック:四半期売上高

出所:会社資料より楽天証券作成

注:端数処理のため合計が合わない場合がある。

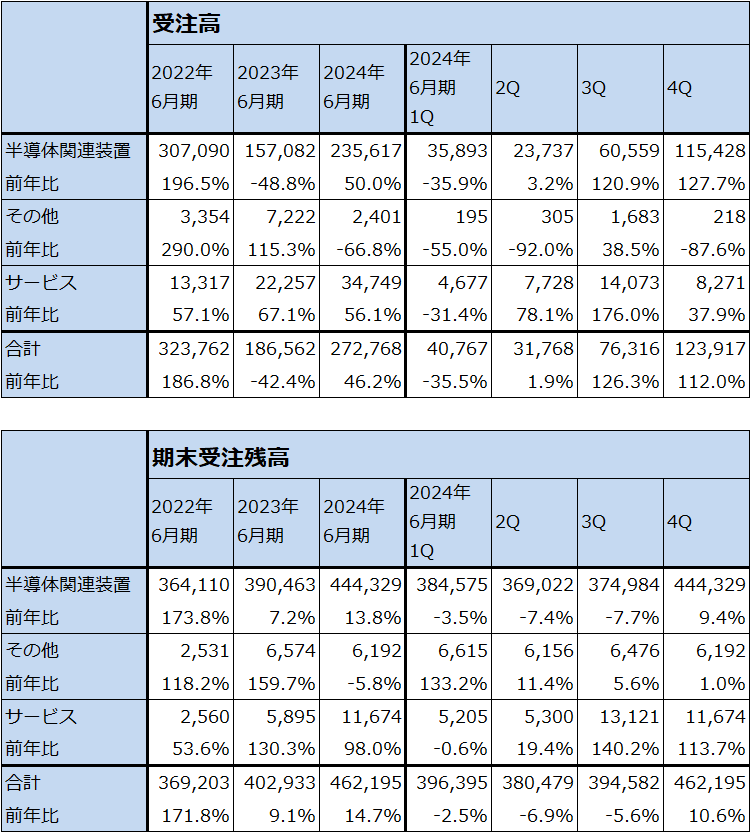

2.今1Q受注高は大幅減か

会社側は2025年6月期1Qより、受注高、受注残高の開示を取りやめました。理由は、以下の3点です。

- 短期変動が大きい四半期ごとの受注高は中長期の成長トレンドとは合致せず、企業評価における有用性が低いと判断したため。

- 株主、投資家から、四半期での受注高を非開示とすることにより、短期的な株価変動を抑えるようリクエストをうけたため。

- レーザーテックの中長期の成長目標を認識してほしいため。

ただし、決算説明会での会社側の説明と私が後日行った電話取材では、今1Qの受注高、受注残高のおおまかな傾向が示されました。今1Qは受注高が弱く、過去数四半期に比べても弱い数字になった模様です。今1Q末(2024年9月末)受注残高も2024年6月末4,621.95億円から若干減少した模様です。

ここから推定すると、今1Q受注高は300億円前後と思われます(前期末受注残高+今1Q受注高-今1Q売上高=今1Q末受注残高)。私の推定が当たっているならば、2023年6月期、2024年6月期の各四半期の最低レベルの受注高になります。2025年6月期通期受注高は、今2Q以降の受注高次第ですが、急回復がない限り前年比で減少する可能性があります。ただし、すでに受注した案件のキャンセルと納入時期の延期は今のところない模様です。

受注が弱い要因は、先端半導体向け投資の見直しが行われていること、パワー半導体向けも一服していることです。2024年9月発売の「iPhone16」シリーズの売れ行きが鈍いことから、スマートフォン向け3ナノ投資が従来よりも慎重なものになっている可能性があります。パワー半導体向け投資の一服はEVの販売スローダウンによるものです。

ただし、2025年末量産開始予定の2ナノについては計画通りの投資になっている模様です。High-NA EUV露光装置を使用した2ナノプロセスの開発は計画どおり進行中と会社側は見ています。また、生成AI関連の投資は堅調です。

最新型のフォトマスク欠陥検査装置「ACTIS A150」(3ナノ、2ナノ、AI用GPUの4ナノ向け)については、マスクショップ(半導体工場内のフォトマスクを生産、検査する工程)向け受注は減っていませんが、ファブ向け(生産ライン向け)が弱くなっている模様です。上位機種の「ACTIS A300」(2ナノ、1.6ナノ、1.4ナノ向け)については、現在はマスクショップが主なので受注悪化はない模様です。「ACTIS A300」は今後2ナノの設備投資が活発になれば、ファブ向け受注が伸びると思われます。

今後の問題は、受注高がいつ回復するかです。会社側が受注高、受注残高の開示をしなくなったため、その時期を見定めるには会社側のコメントを待つしかありません。

表9 レーザーテックの受注高、受注残高内訳(2024年6月期まで)

出所:会社資料より楽天証券作成。

注:端数処理のため合計が合わない場合がある。

グラフ2 レーザーテックの全社受注高(2024年6月期まで)

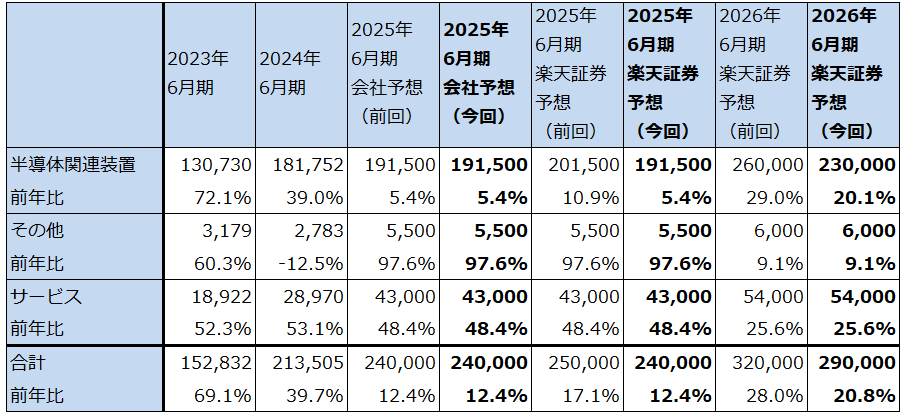

3.楽天証券の2026年6月期予想を下方修正する

今期2025年6月期は製品出荷がほぼ終わっている模様なので、会社予想の売上高2,400億円(前年比12.4%増)、営業利益1,040億円(同27.8%増)は達成できると思われますが、今1Q受注高が前4Q比急減した模様なので、今のところ上方修正の可能性は小さいと思われます。

そのため、前回の楽天証券予想、売上高2,500億円(同17.1%増)、営業利益1,100億円(同35.2%増)を会社予想と同じ業績予想に引き下げます。今期の為替前提1ドル=140円、為替感応度(1ドル1円の円安で営業利益6億円強の増加)から営業利益の上方修正の余地はあると思われますが、今1Qの受注急減を重くみました。

また、2026年6月期楽天証券予想は、前回の売上高3,200億円(同28.0%増)、営業利益1,480億円(同34.5%増)を、売上高2,900億円(同20.8%増)、営業利益1,300億円(同25.0%増)へ引き下げます。

2025年6月期受注高は前年比減少する可能性があるため、これを織り込んで、楽天証券の2025年6月期、2026年6月期業績予想を下方修正します。ただし、2025年6月期3Qまたは4Q、遅れた場合は2026年6月期に入ってから受注高は回復すると思われます。足元では、私の推測ではiPhone16シリーズの売れ行きにより先端半導体(おそらく3ナノ)の設備投資を見直す動きがある模様ですが、3ナノはサーバー、AIパソコン用CPUの生産にも使われること、AMDが2025年発売する計画の新型AI半導体がTSMC3ナノで生産される予定であり、エヌビディアが2026年に発表する新型AI半導体「Rubin(ルービン)」も3ナノに微細化の程度が進む可能性があるため、2025年になると3ナノ投資が増える可能性があります。

2ナノについては、今後のiPhoneの売れ行きとともに、アップル以外のスマートフォンメーカー、パソコンメーカーが早期に2ナノ半導体を欲しいと思うかがポイントになります。これについては、AIスマホ、AIパソコンへの期待が、アップル以外の会社の2ナノ需要を喚起する可能性があるため、注目したいと思います。

リスクは研究開発費の増加です。会社側は今1Q決算発表時に2030年6月期の財務目標を売上高4,000~5,000億円、営業利益率35%以上としました。営業利益率目標の下限が今期会社予想の43.3%よりも低くなりますが、これは「ACTIS」以外の有望な新規事業が見つかったときに、研究開発費を増やす方針であるためです。また、顧客から「ACTIS」の性能向上を要求されたときにも研究開発費を増やす必要があります。新規事業が軌道に乗ればレーザーテックの成長に寄与します。また、「ACTIS」の性能向上が要求されたときに、レーザーテックの独占(EUV光を使ったフォトマスク欠陥検査装置の独占)が維持できていれば、性能向上分を価格に転嫁することができると思われます。ただし、それまでは研究開発費の増加によって利益成長率が抑えられる可能性があります。

アメリカのトランプ政権が対中国半導体製造装置輸出規制を強化した場合は、レーザーテックの主な輸出先は、台湾、韓国、アメリカなので、ほとんど関係ないと思われます。

表10 レーザーテックの売上高内訳:通期ベース

出所:会社資料より楽天証券作成。

4.レーザーテックの今後6~12カ月間の目標株価を、前回の3万6,000円から2万5,000円に引き下げる

レーザーテックの今後6~12カ月間の目標株価を、前回の3万6,000円から2万5,000円に引き下げます。

2026年6月期の楽天証券EPS予想1,025.6円、2026年6月期の楽天証券予想営業増益率25.0%に対して、受注に関するリスクを織り込んでPEG=0.9~1.0倍として、想定PER20~25倍を当てはめました。

株価上昇には時間がかかる可能性がありますが、中長期で見た場合、今の株価には割安感があると思われます。

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/498m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]決算レポート:東京エレクトロン(AI半導体、HBM中心に業績好調)](https://m-rakuten.ismcdn.jp/mwimgs/5/f/498m/img_5f819d6554181a58b83bd525cac9fd3748384.jpg)

![[動画で解説]みずほ証券コラボ┃11月18日【日経平均株価、近くて遠い 4万円~今週は米半導体大手の決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/b/9/498m/img_b9ce2af3f065ced6fabe1ac1bfda6f4185069.jpg)

![[動画で解説]【テクニカル分析】今週の株式市場 一進一退ムードの中、株価下落時の見極めがカギ~注目は「あの米国企業」の決算~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/2/498m/img_62360eada891538b64867f521e17667c69789.jpg)

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/160m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]決算レポート:東京エレクトロン(AI半導体、HBM中心に業績好調)](https://m-rakuten.ismcdn.jp/mwimgs/5/f/160m/img_5f819d6554181a58b83bd525cac9fd3748384.jpg)

![[動画で解説]みずほ証券コラボ┃11月18日【日経平均株価、近くて遠い 4万円~今週は米半導体大手の決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/b/9/160m/img_b9ce2af3f065ced6fabe1ac1bfda6f4185069.jpg)