前回の金利サイクルと株式実績を振り返る

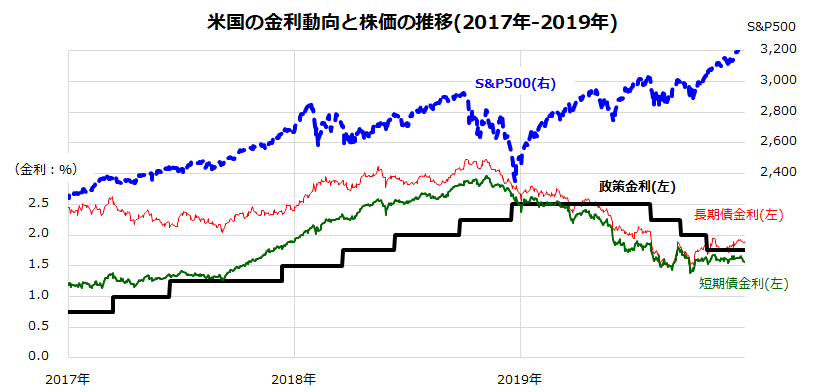

前回の金利サイクルと株価の関係を振り返ると、政策金利と債券市場金利の相対的な位置が株価の方向性に影響した市場実績がみてとれます。図表3は、2017年から2019年までの米国株(S&P500)と各種金利の推移を示したものです。

FRBは2015年12月から2018年12月まで合計9回の利上げを実施。こうした利上げの累積効果が期待インフレ率や先行き景況感を低下させ、債券市場金利は2018年末に低下に転じました。そして、政策金利と債券市場金利がピークアウトした局面で、株式市場が底入れした実績がわかります。

その後、債券金利は低下基調をたどり、株式は上昇。追いかけるようにFRBは2019年後半に利下げに転じました。米国株(S&P500)は2019年に約28%上昇しました。2018年12月におけるFRBの「利上げ打ち止め」が株式の反転復調にとり重要なタイミングだったことに注目です。

<図表3>前回の金利サイクルと株式実績を振り返る

2019年は「大統領選挙の前年」で株価が上昇しやすいとの説はアノマリー(市場の経験則)として知られていましたが、確かに同年の株式は例年を上回る上昇を記録しました。2023年も「大統領選挙の前年」に相当します。

債券市場でみられる「逆イールド」(長短金利の逆転)を景気後退の兆候と警戒する向きはありますが、株式はすでに2022年の金融引き締めで大きく下落し景気の先行き鈍化を相当程度織り込んできたと言えます。

むしろ今年は、「金利のピークアウト感」が「不況下の株高」につながる可能性が否定できません。2022年に弱気相場入りを余儀なくされた米国株が、2023年にどのような軌道をたどるかを予想するにあたっては、「2018年末の利上げ打ち止めと2019年の株高」を参考にしたいと思います。

▼著者おすすめのバックナンバー

2023年4月14日:米国株式に復調のサイン?30年で7倍!長期積立投資のチカラ

2023年4月7日:米国株の復調は続くのか:ナスダックの主力銘柄に注目

2023年3月31日:金融危機は再来する?「リーマンショック」との相違点

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)