ドルの下落は株に良い影響を与えるか?

来年の相場はどうなるのだろうか?

リアルインベストメントアドバイスの『ドルの下落は株に良い影響を与えるか?』(ランス・ロバーツ)というコラムを以下に抜粋して紹介したい。

来年の相場を考える上で、非常に示唆に富む内容である。

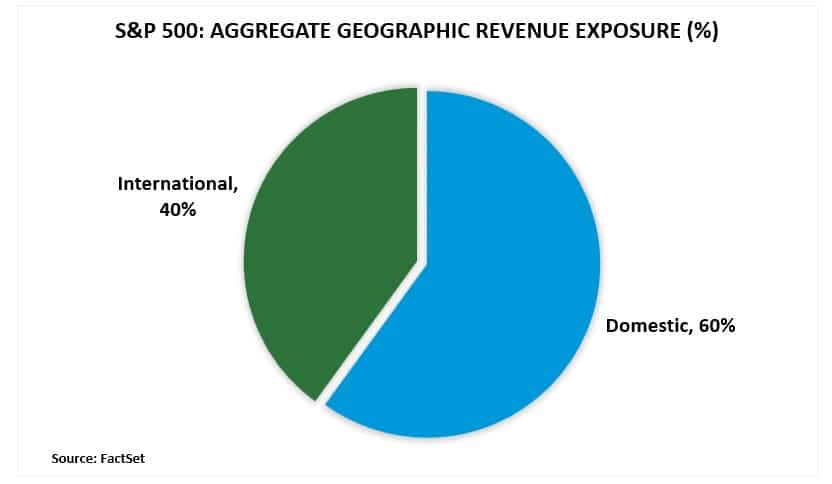

2021年はドル安が株式に追い風をもたらしました。企業収益の40%が国際的な販売によるものであることを考えると、これは理にかなっています。

S&P500:地域別(国内・国外)売り上げに関する集計

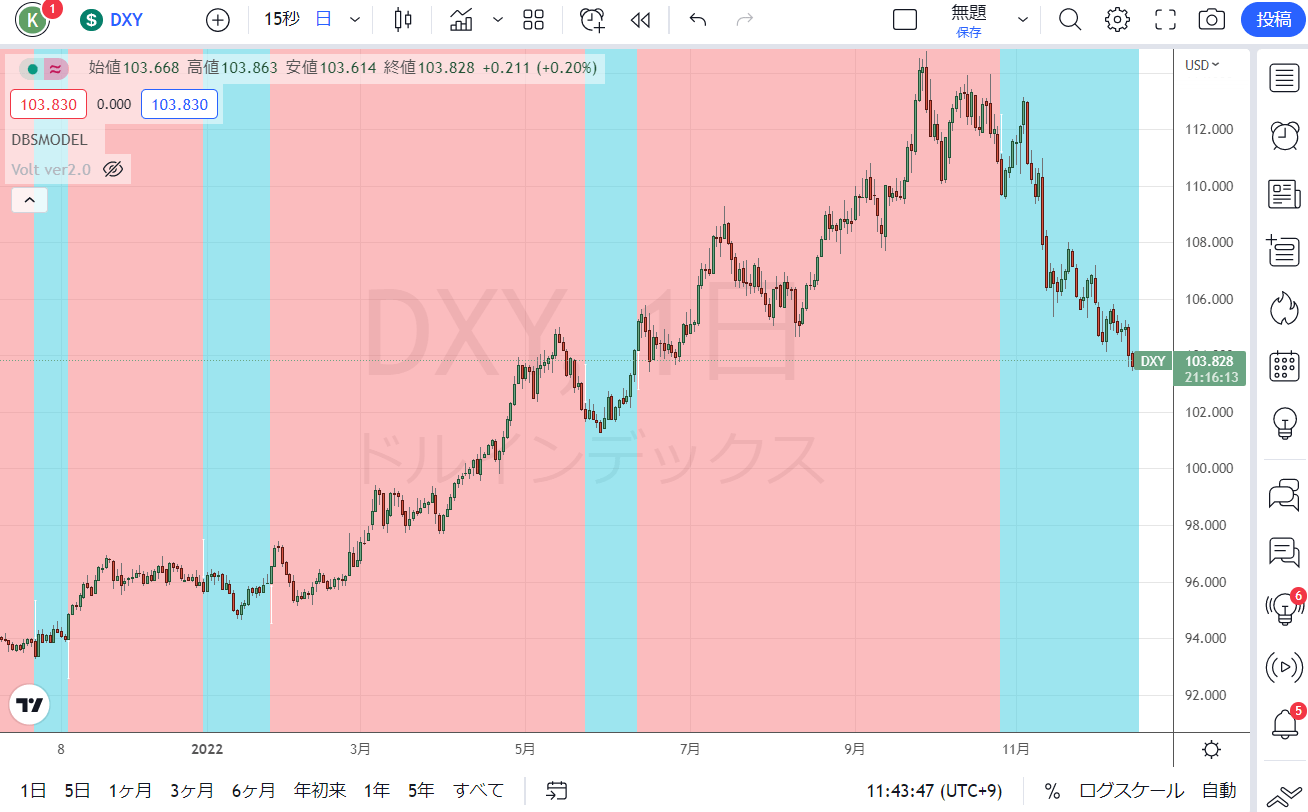

ポートフォリオへのリスクは、ポートフォリオのパフォーマンスを損なうドル下落の反転です。そのドルの下落は2021年半ばに終わり、ドルの上昇が始まりました。

強いドルの問題は、外国からの米国製品の購入がより高価になることです。すでに弱い経済環境と急激なインフレの中で、強いドルは海外消費に対する「税」として機能します。

近年、各国が「通貨を操作している」という主張が熱い議論の的となっています。しかし、現実には、米国を含むすべての国が通貨を操作して、通貨間の相対的なバランスを維持しています。そのため、最終的には、需要の低下または中央銀行の介入を通じて、強いドルへの攻撃が発生するポイントがあります。2022年のドル高は、「介入または深刻な経済不況がその傾向を逆転させるポイントに達した可能性」があります。

ドルインデックスCFD(日足)

出所:トレーディングビュー・石原順インディケーター

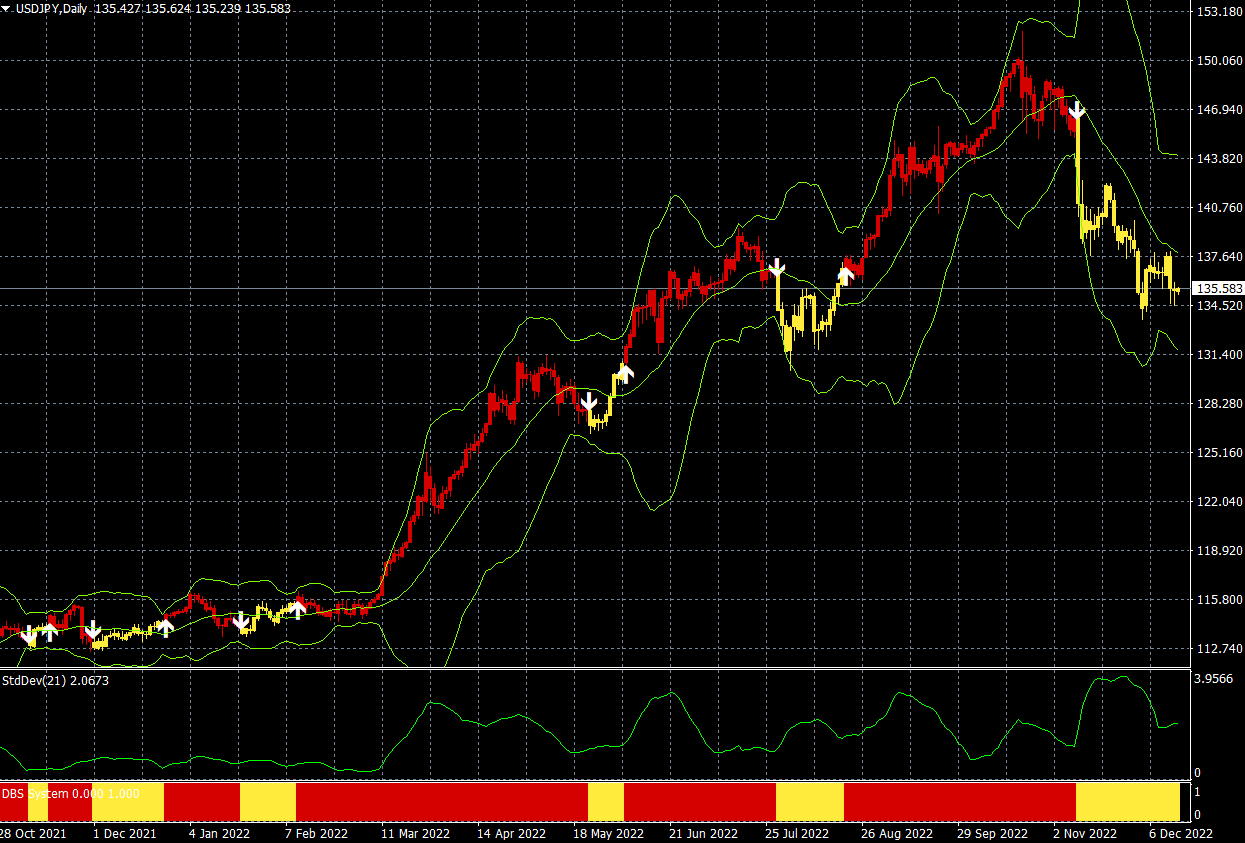

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

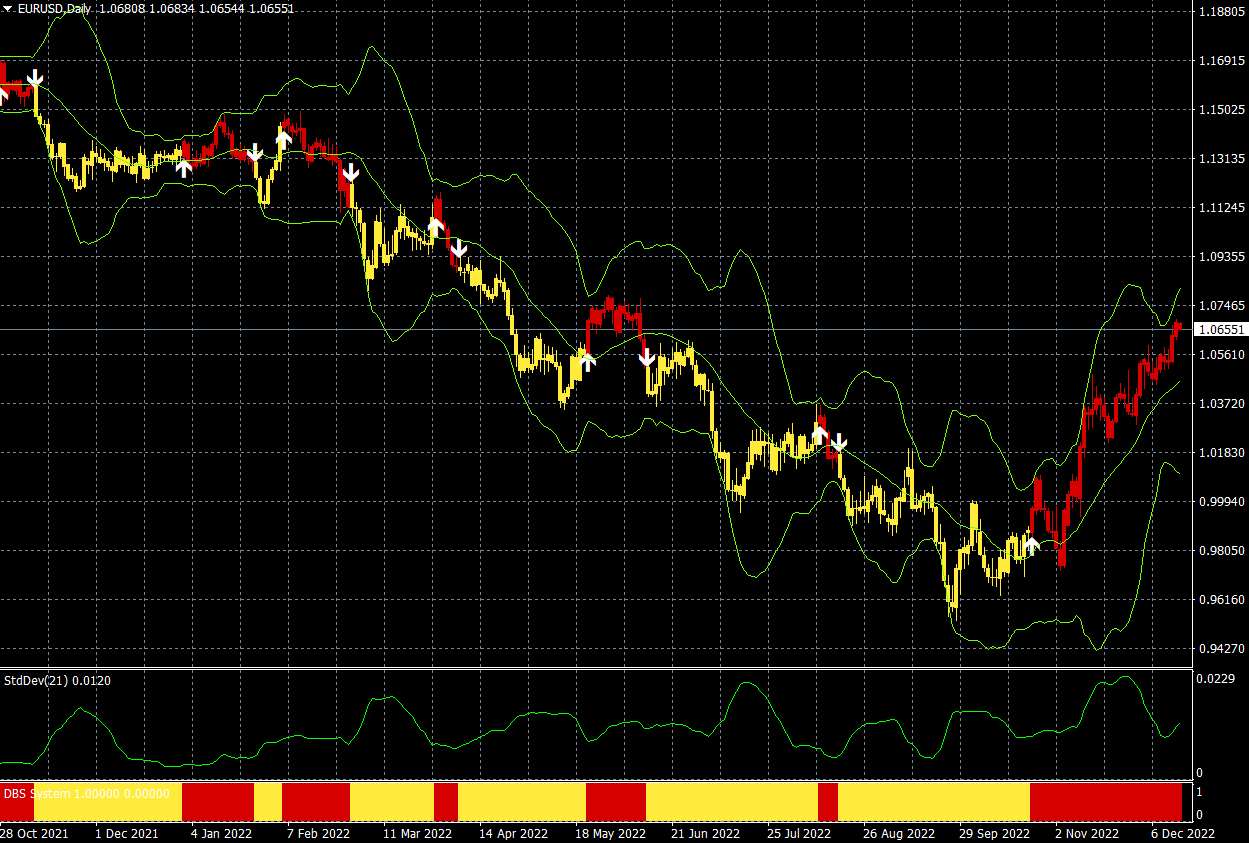

ユーロ/ドル(日足)

出所:楽天MT4・石原順インディケーター

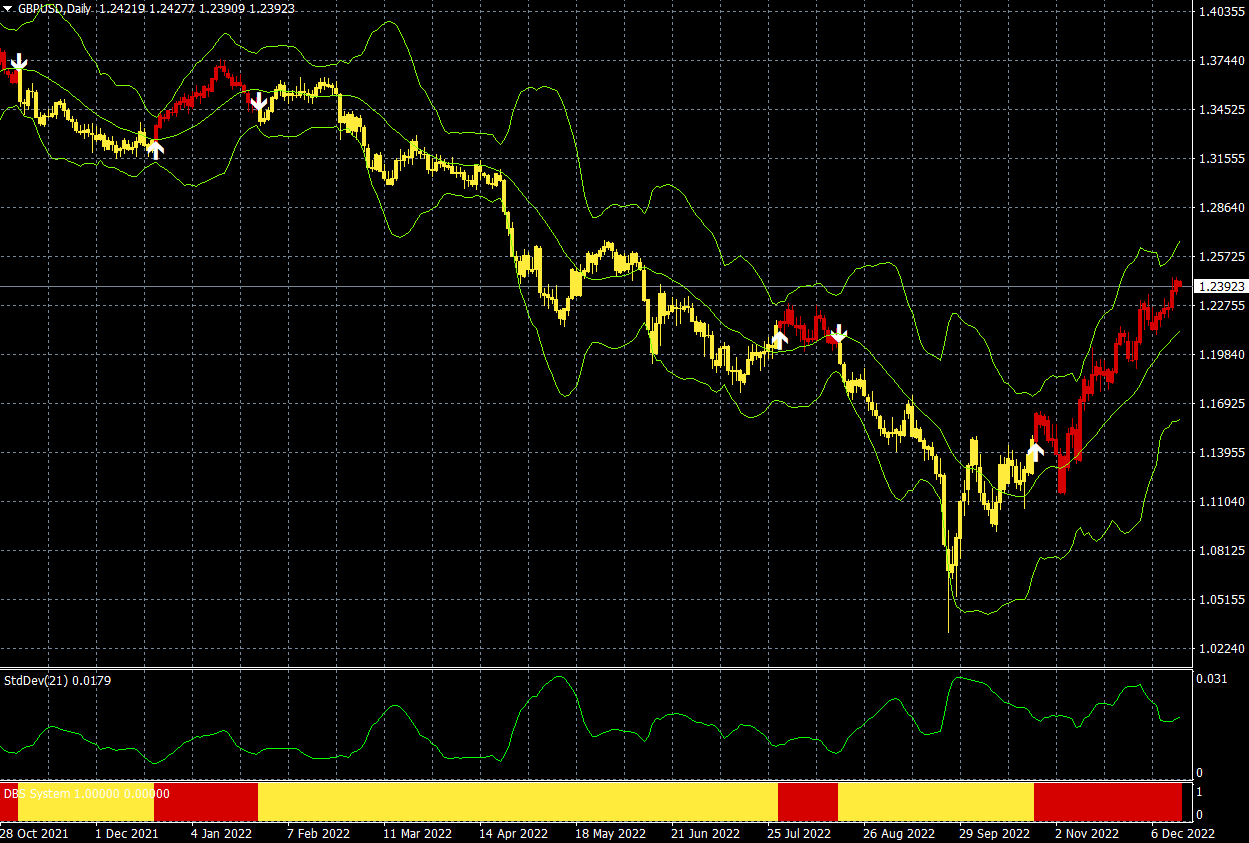

ポンド/ドル(日足)

出所:楽天MT4・石原順インディケーター

問題は、「2023年のドル安は株式市場の力強い上昇につながるのか?」ということです。

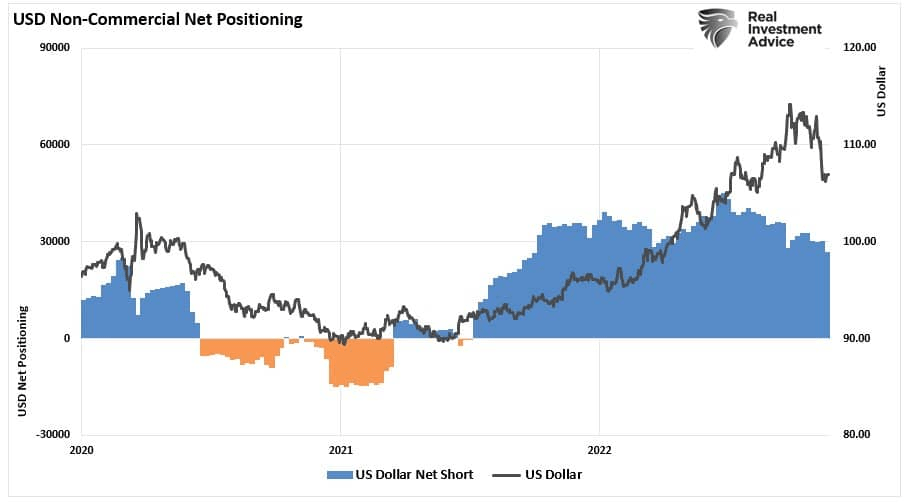

米ドル:投機筋のネットポジション

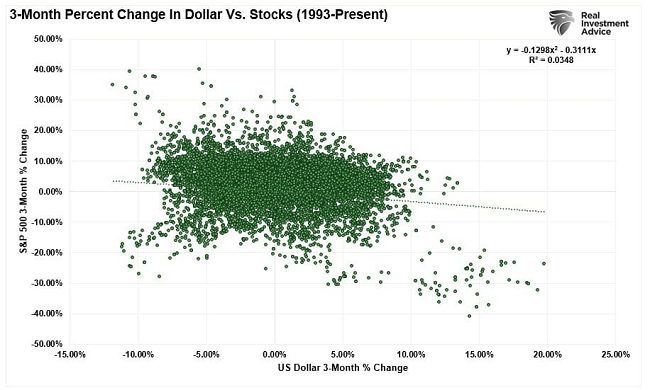

2022年の相場に強い相関がないことを考えると、ドルの下落が2023年のより堅調な株式市場につながることは論理的に思えます。しかし、1993年以降のドルと株式の間の3カ月間のパーセンテージ変化を分析すると、相関はほとんどありません。

米ドルと米国株の3カ月変動率

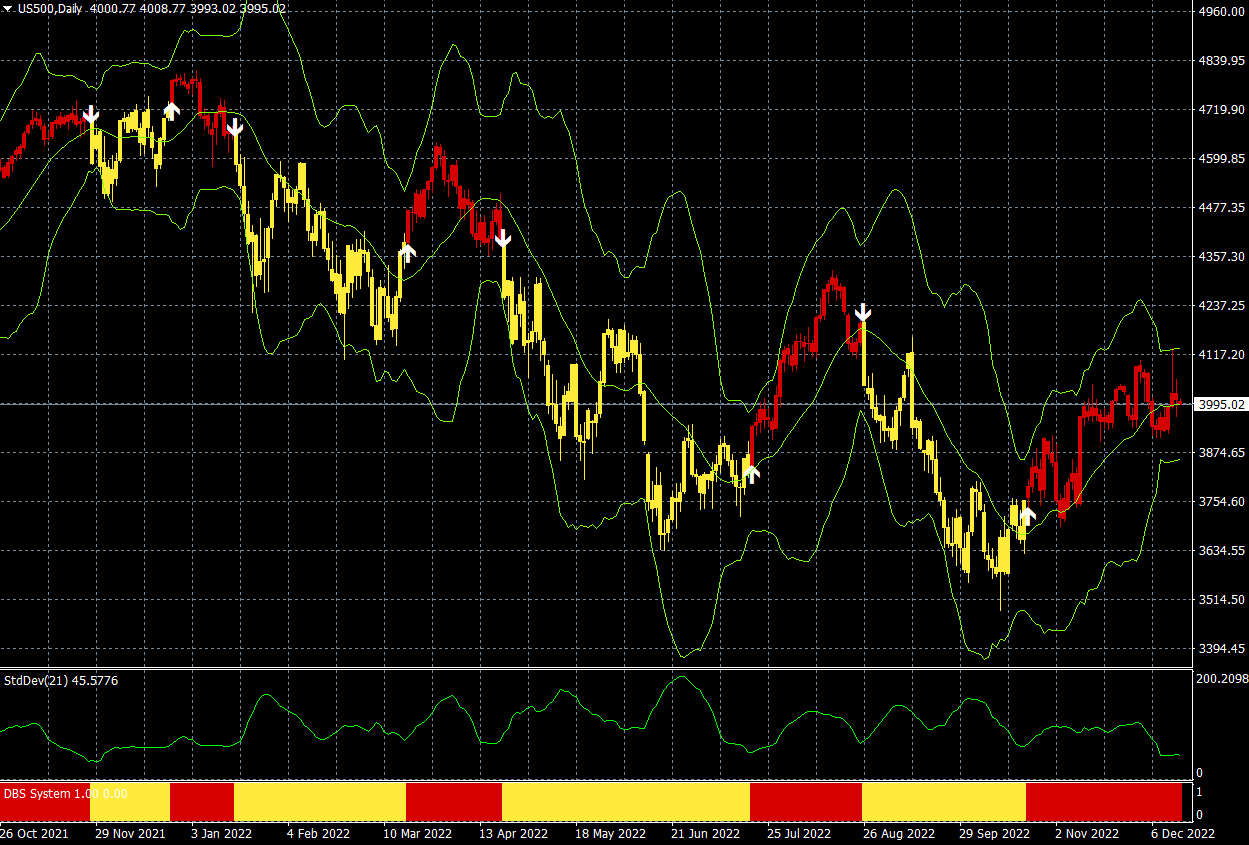

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

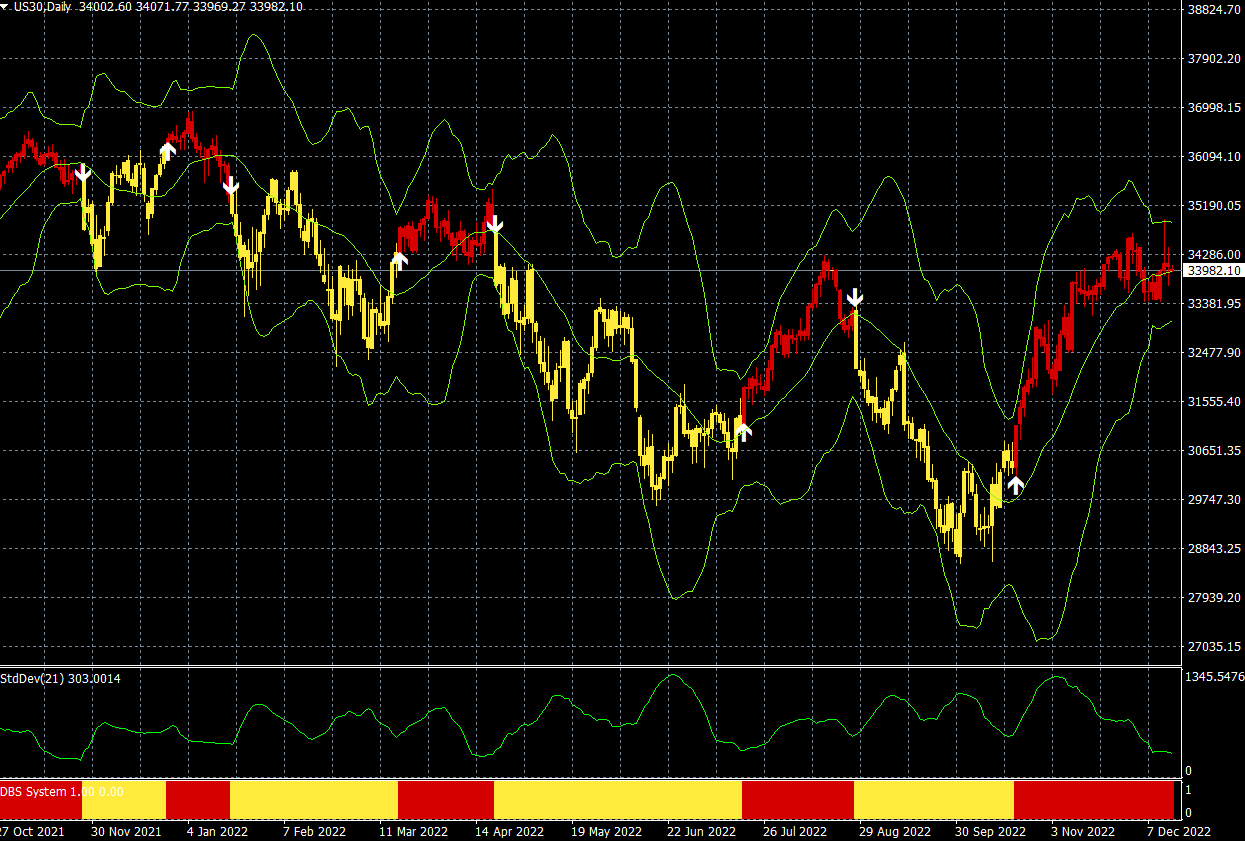

NYダウCFD(日足)

出所:楽天MT4・石原順インディケーター

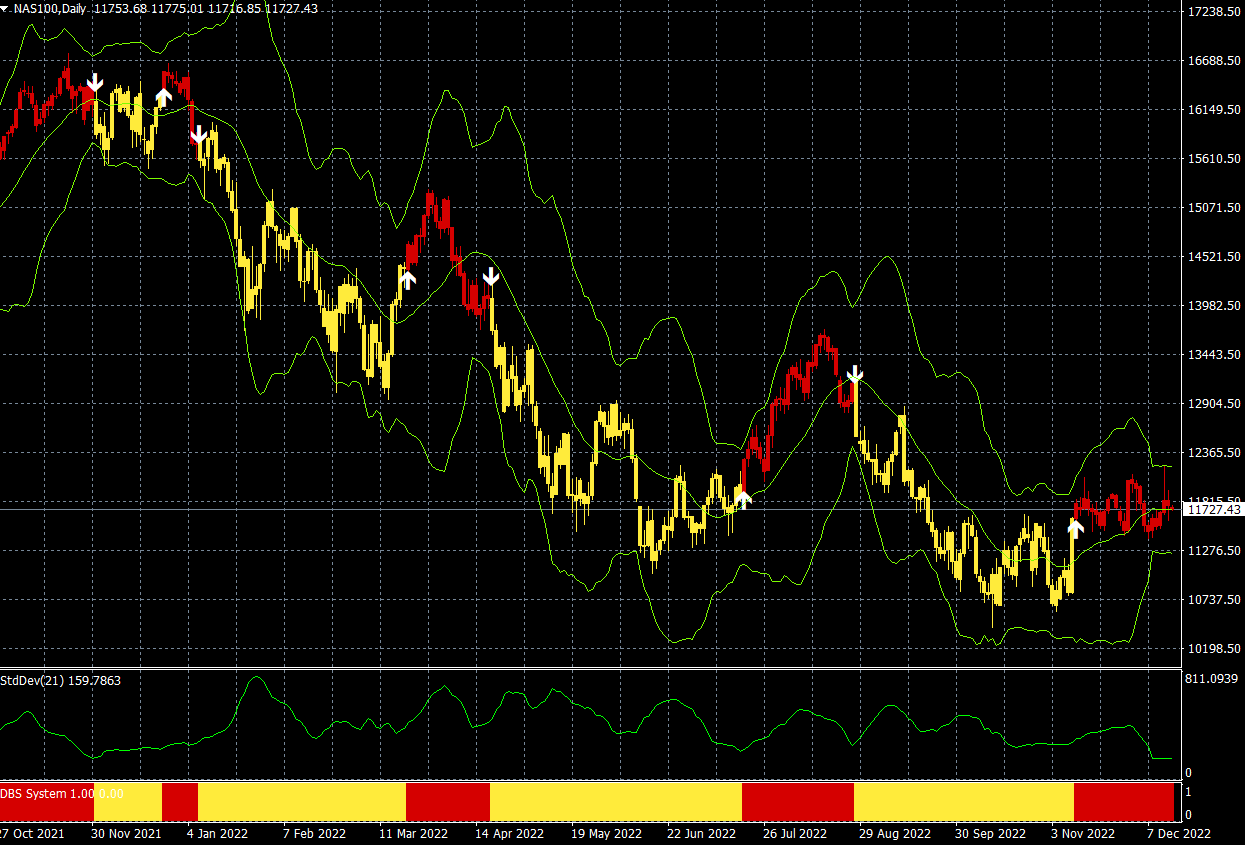

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

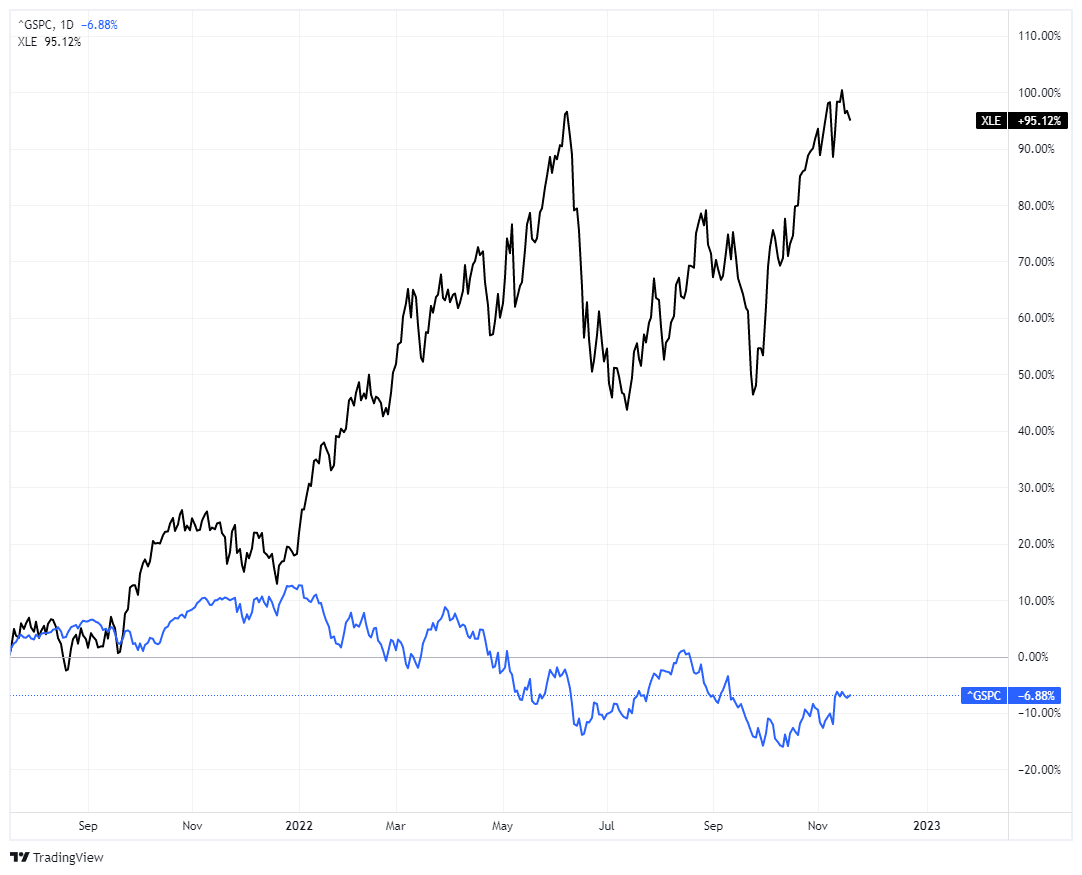

2022年は、市場間の相関関係がうまくいかない好例でした。石油が世界的にドルで取引されていることを考えると、強いドルはエネルギー会社の利益に損害を与えます。通常、不利な為替レートは、世界の石油需要を低下させ、収益の悪化によりエネルギー株に影響を与えるはずです。しかし、2022年は、記録的な利益と株価の急騰により、エネルギー株にとって最高の年でした。

Energy Select Sector SPDR FundとS&P500のパフォーマンス比較

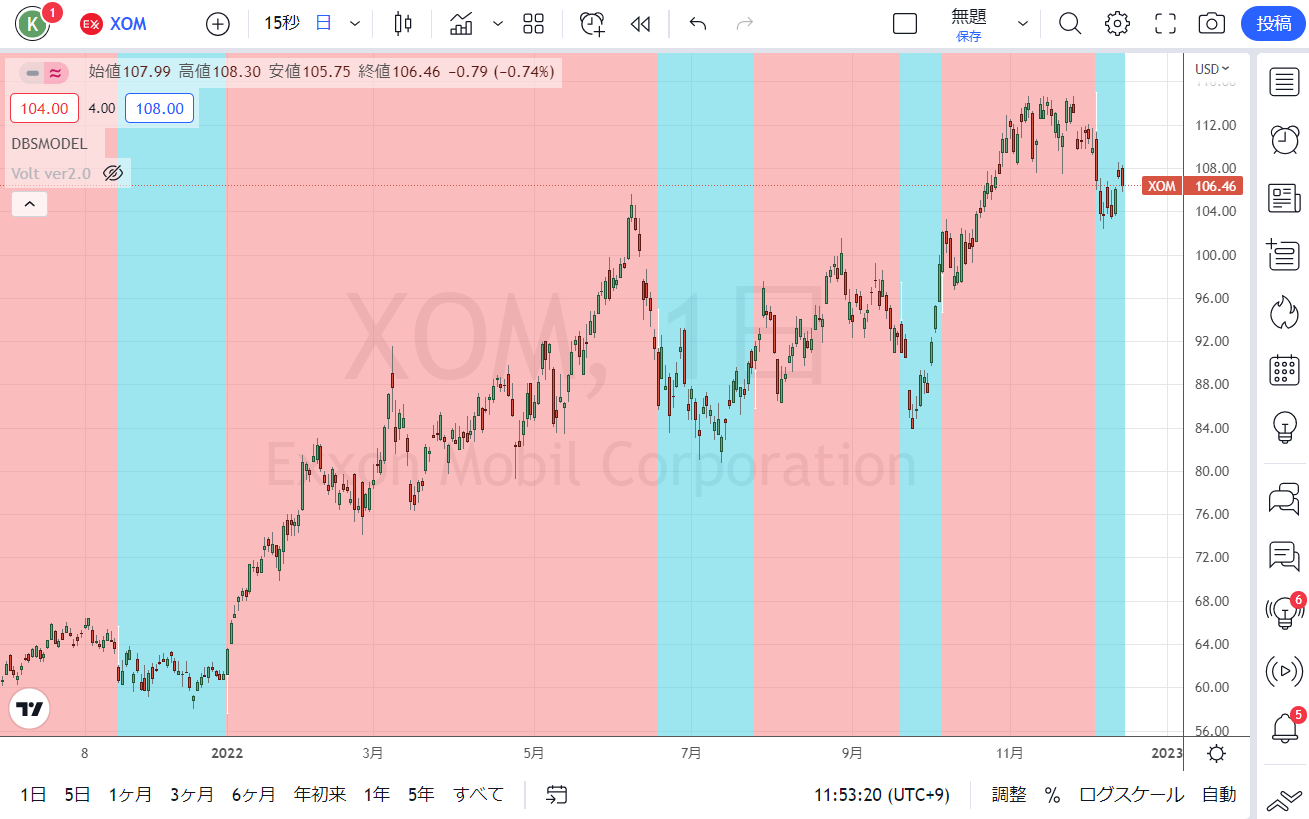

エクソンモービル(日足)

出所:トレーディングビュー・石原順インディケーター

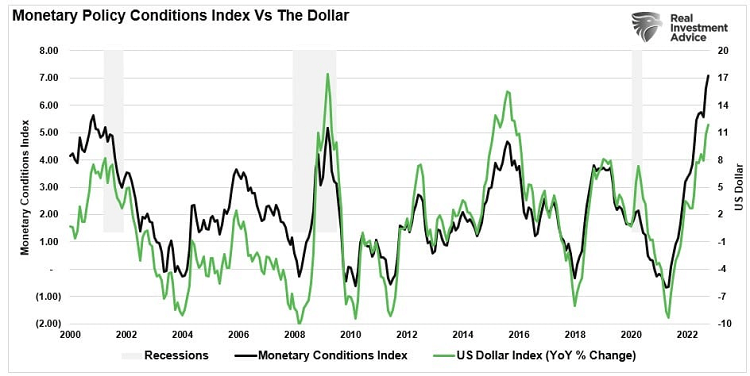

2023年に向けて、かなり急激なドルの下落が予想されます。これは、FRB(米連邦準備制度理事会)の利上げと積極的な金融引き締めの結果であり、景気後退を引き起こしているはずです。ドルとインフレ、金利、FRB資金を組み合わせた金融政策条件指数は、「景気後退」が最も可能性の高い結果であることを示唆しています。歴史的に、ドルの下落は経済の減速と景気後退と同時に起こりますが、商品の需要が減少するため、これは驚くべきことではありません。

金融政策状況指数とドルの推移

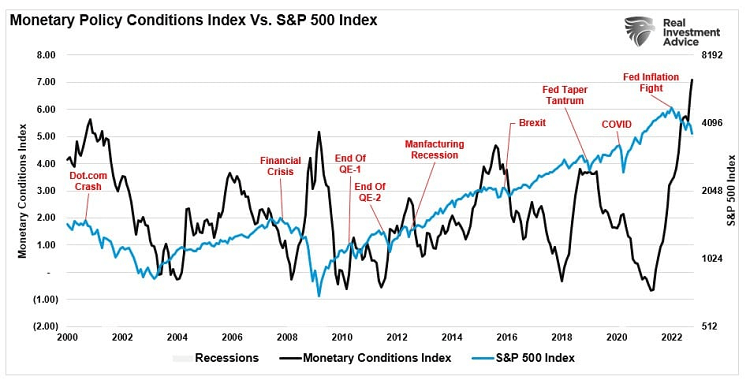

強気の期待は、FRBが最終的に「政策転換」を行うとき、それが弱気市場を終わらせるということです。その予想は間違っていませんが、強気派が予想するほど早くは起こらないかもしれません。

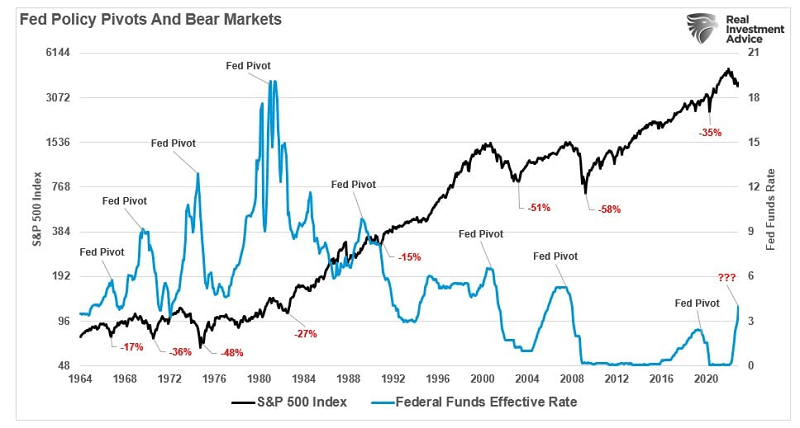

歴史的に、FRBが金利を引き下げたとき、それは株式の「弱気市場」の終わりではなく、むしろ始まりです。これは、以前の「FRBピボット」の下のチャートに示されています。

特に、「弱気相場」の大部分は、FRBの「政策転換」後に発生します。

イベントが発生し、FRBが最初に行動を起こすと、市場は経済成長率と収益成長率の低下に合わせて価格を変更します。

金融政策状況指数とS&P500の推移

FRBの政策転換とベアマーケット

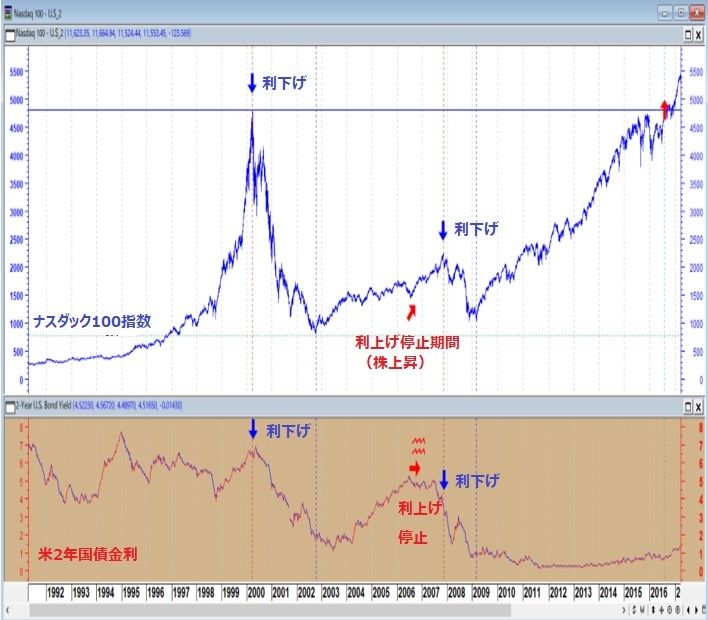

ナスダック100 VS 米2年国債金利

出所:石原順

世界金融危機(リーマンショック)前の利上げ停止期間は、確かに株式市場が上昇した。今のパウエルFRB議長のソフト・ピボット期待相場の裏にあるのは、リーマンショック前の利上げ停止期間の株の上昇との連想だ。

しかし、リーマンショック前の<利上げ停止期間>に調子に乗って株のポジションを増やした投資家は、<利下げ>とともに起こったリーマンショックで黄泉の国へ連れていかれたのである。

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/c/f/498m/img_cf9766c47000afb0eb5e3353cbf9fdac49429.jpg)

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/498m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/160m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)