ドルの下落は株に良い影響を与えるか?

来年の相場はどうなるのだろうか?

リアルインベストメントアドバイスの『ドルの下落は株に良い影響を与えるか?』(ランス・ロバーツ)というコラムを以下に抜粋して紹介したい。

来年の相場を考える上で、非常に示唆に富む内容である。

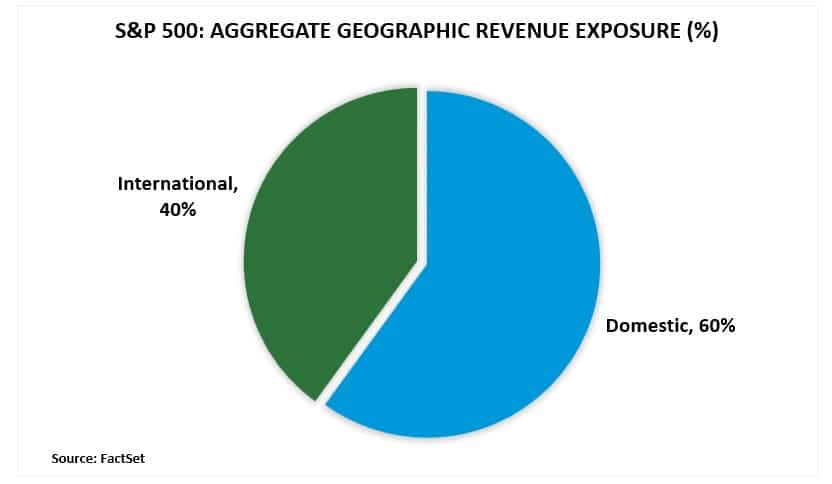

2021年はドル安が株式に追い風をもたらしました。企業収益の40%が国際的な販売によるものであることを考えると、これは理にかなっています。

S&P500:地域別(国内・国外)売り上げに関する集計

ポートフォリオへのリスクは、ポートフォリオのパフォーマンスを損なうドル下落の反転です。そのドルの下落は2021年半ばに終わり、ドルの上昇が始まりました。

強いドルの問題は、外国からの米国製品の購入がより高価になることです。すでに弱い経済環境と急激なインフレの中で、強いドルは海外消費に対する「税」として機能します。

近年、各国が「通貨を操作している」という主張が熱い議論の的となっています。しかし、現実には、米国を含むすべての国が通貨を操作して、通貨間の相対的なバランスを維持しています。そのため、最終的には、需要の低下または中央銀行の介入を通じて、強いドルへの攻撃が発生するポイントがあります。2022年のドル高は、「介入または深刻な経済不況がその傾向を逆転させるポイントに達した可能性」があります。

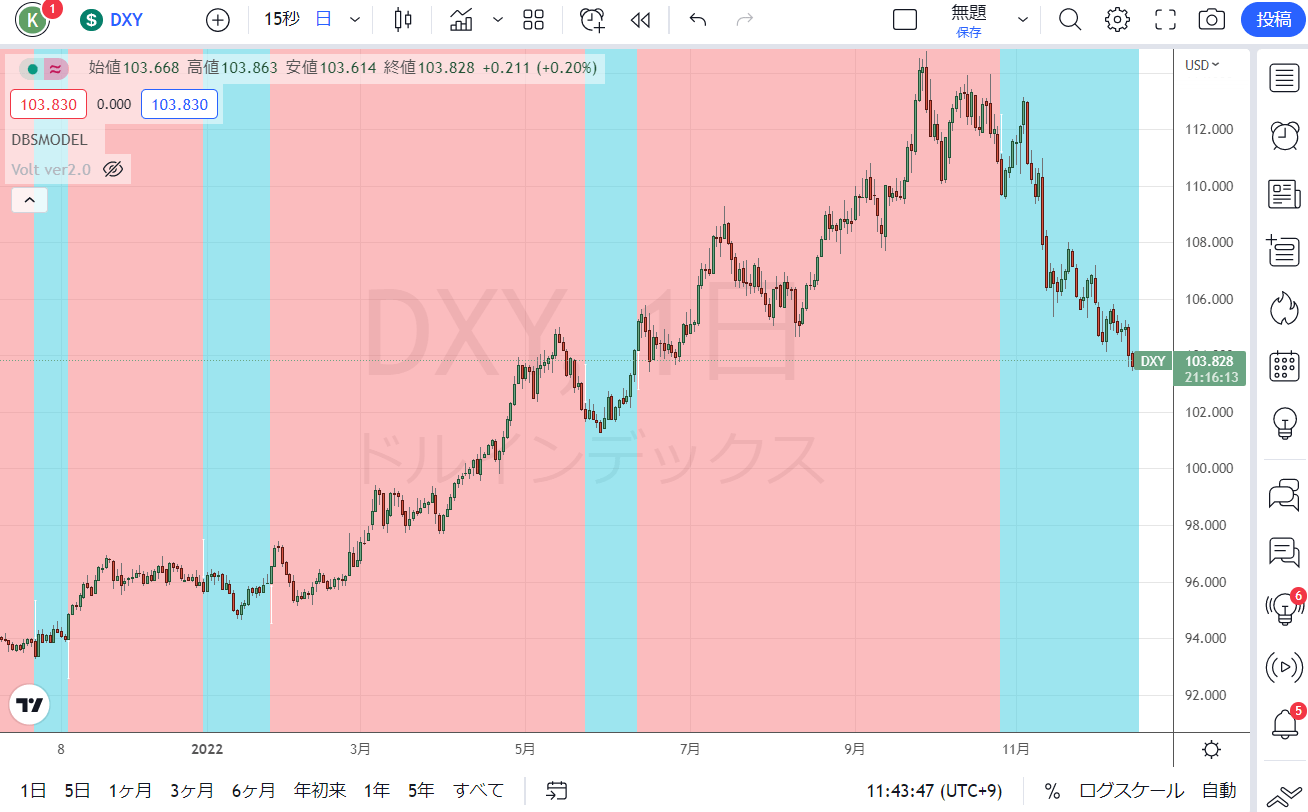

ドルインデックスCFD(日足)

出所:トレーディングビュー・石原順インディケーター

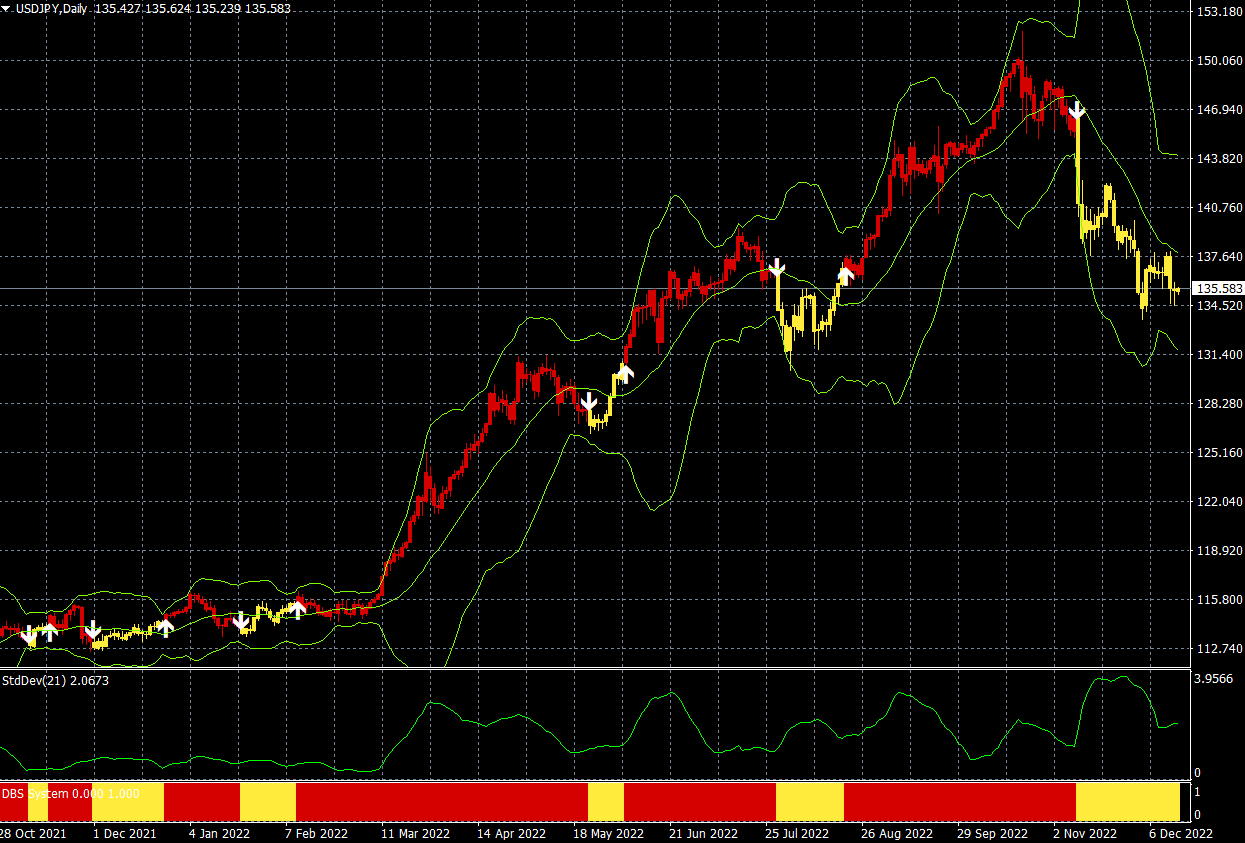

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

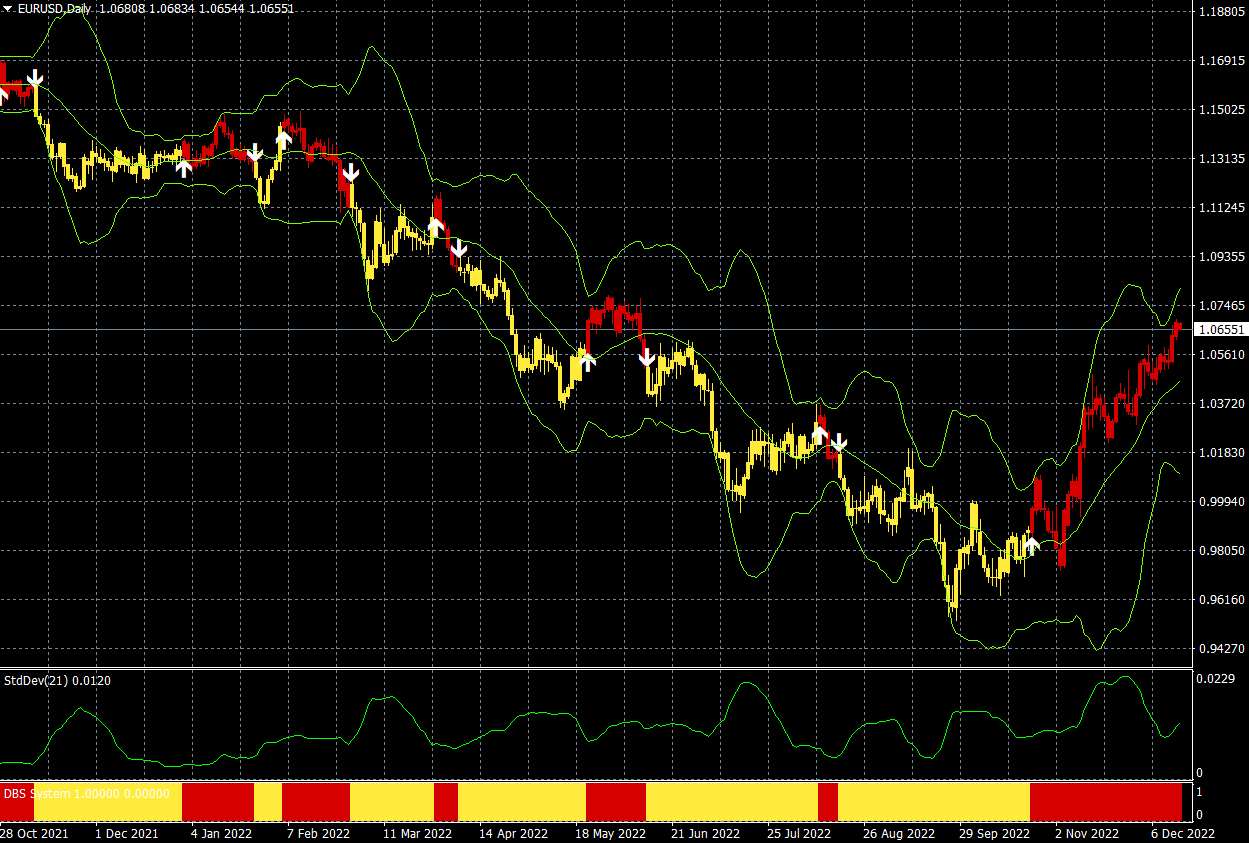

ユーロ/ドル(日足)

出所:楽天MT4・石原順インディケーター

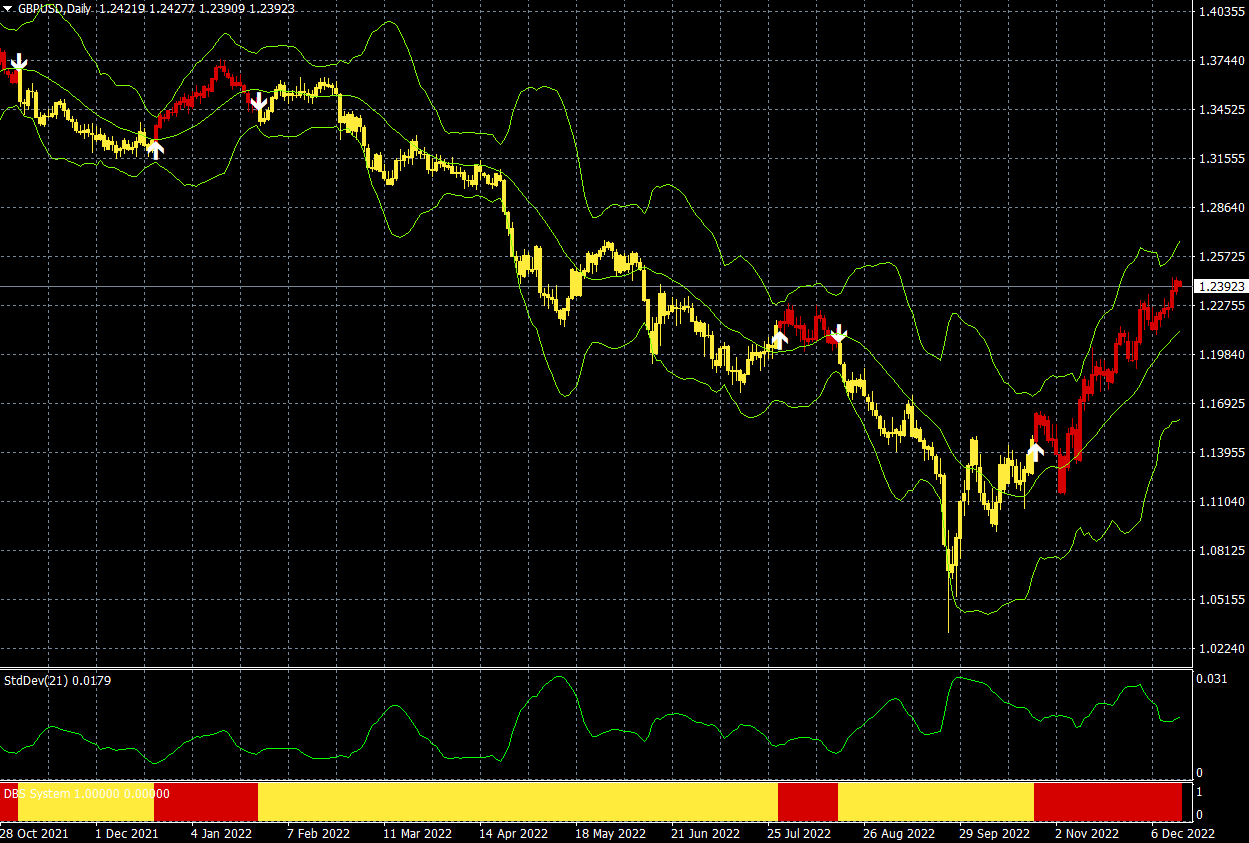

ポンド/ドル(日足)

出所:楽天MT4・石原順インディケーター

問題は、「2023年のドル安は株式市場の力強い上昇につながるのか?」ということです。

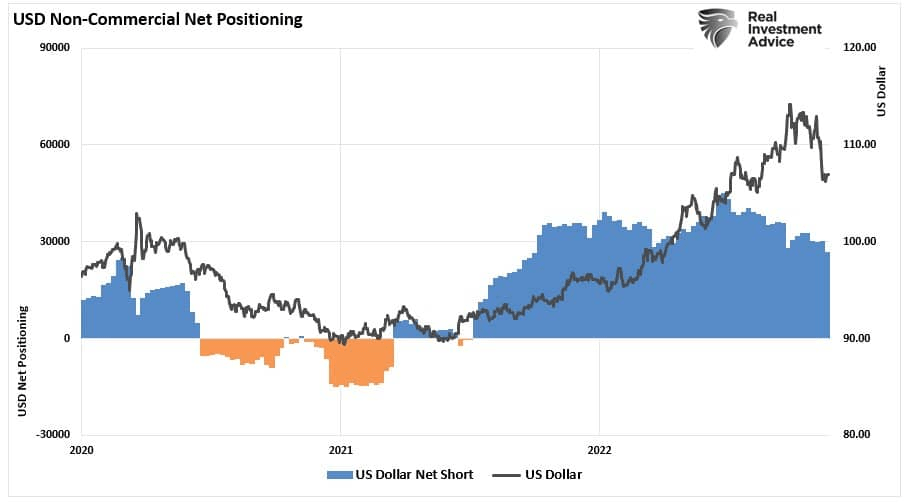

米ドル:投機筋のネットポジション

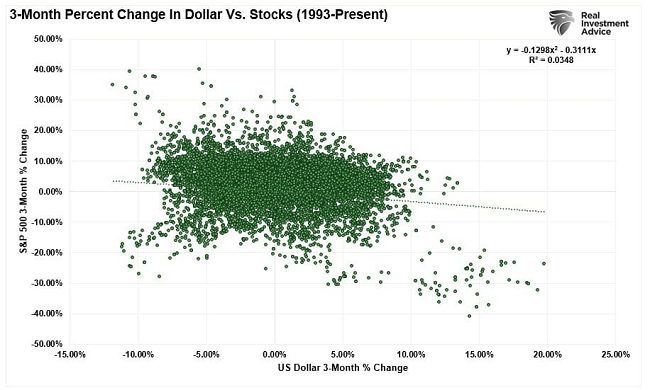

2022年の相場に強い相関がないことを考えると、ドルの下落が2023年のより堅調な株式市場につながることは論理的に思えます。しかし、1993年以降のドルと株式の間の3カ月間のパーセンテージ変化を分析すると、相関はほとんどありません。

米ドルと米国株の3カ月変動率

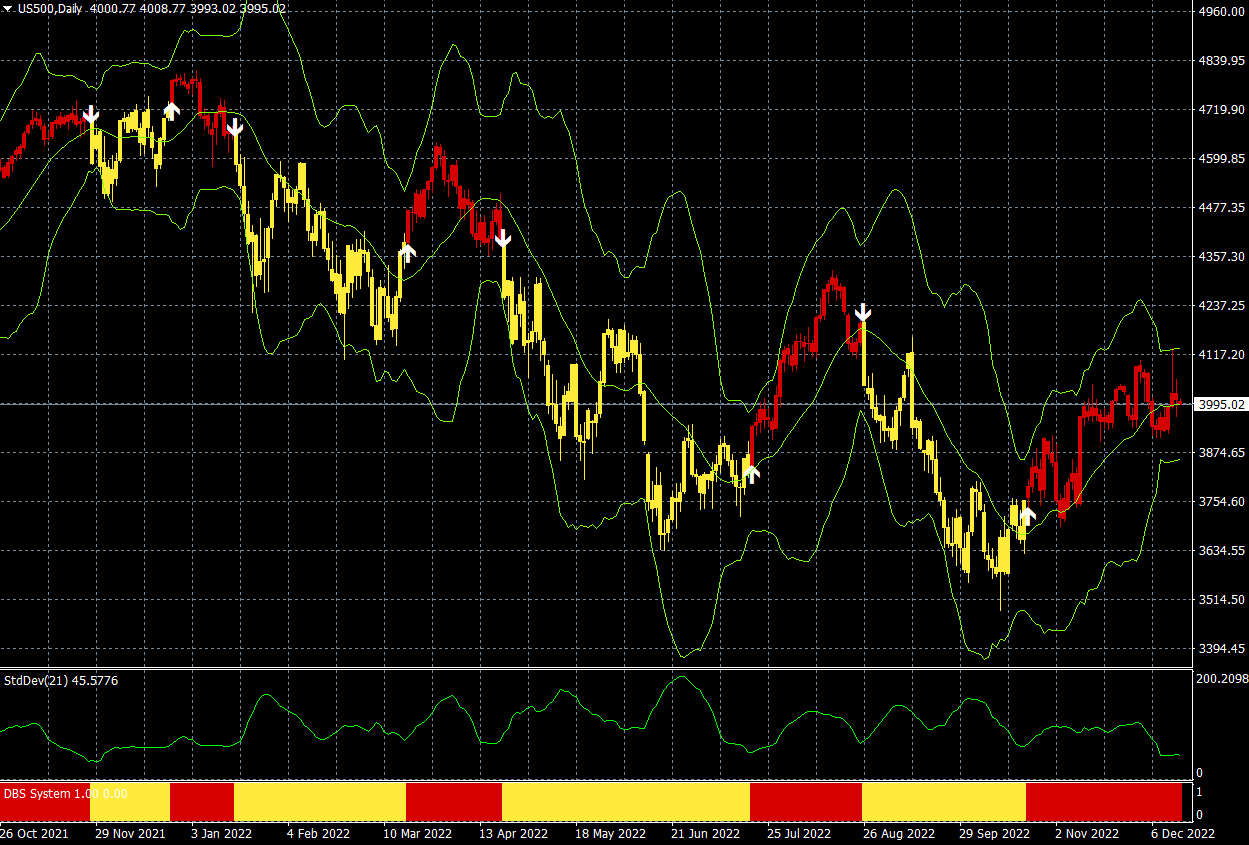

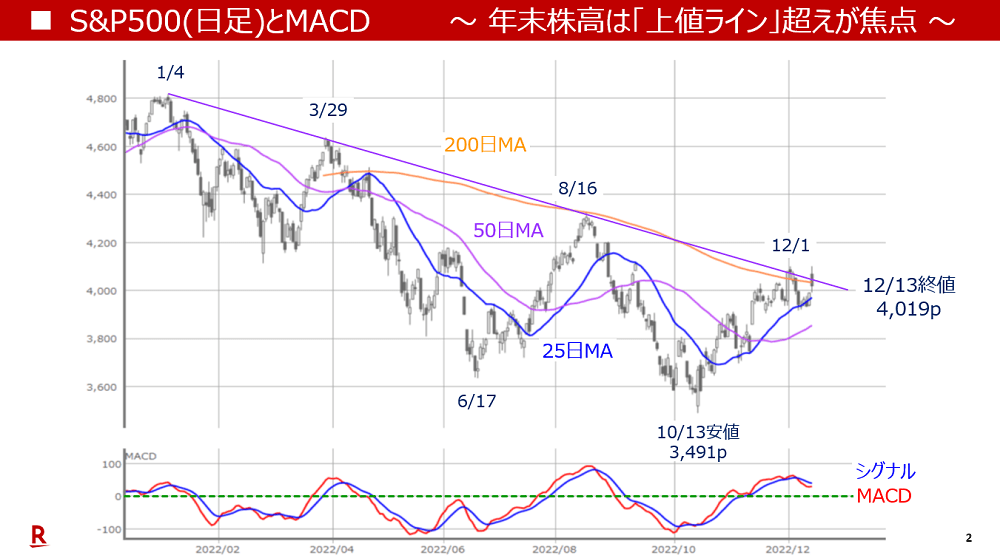

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

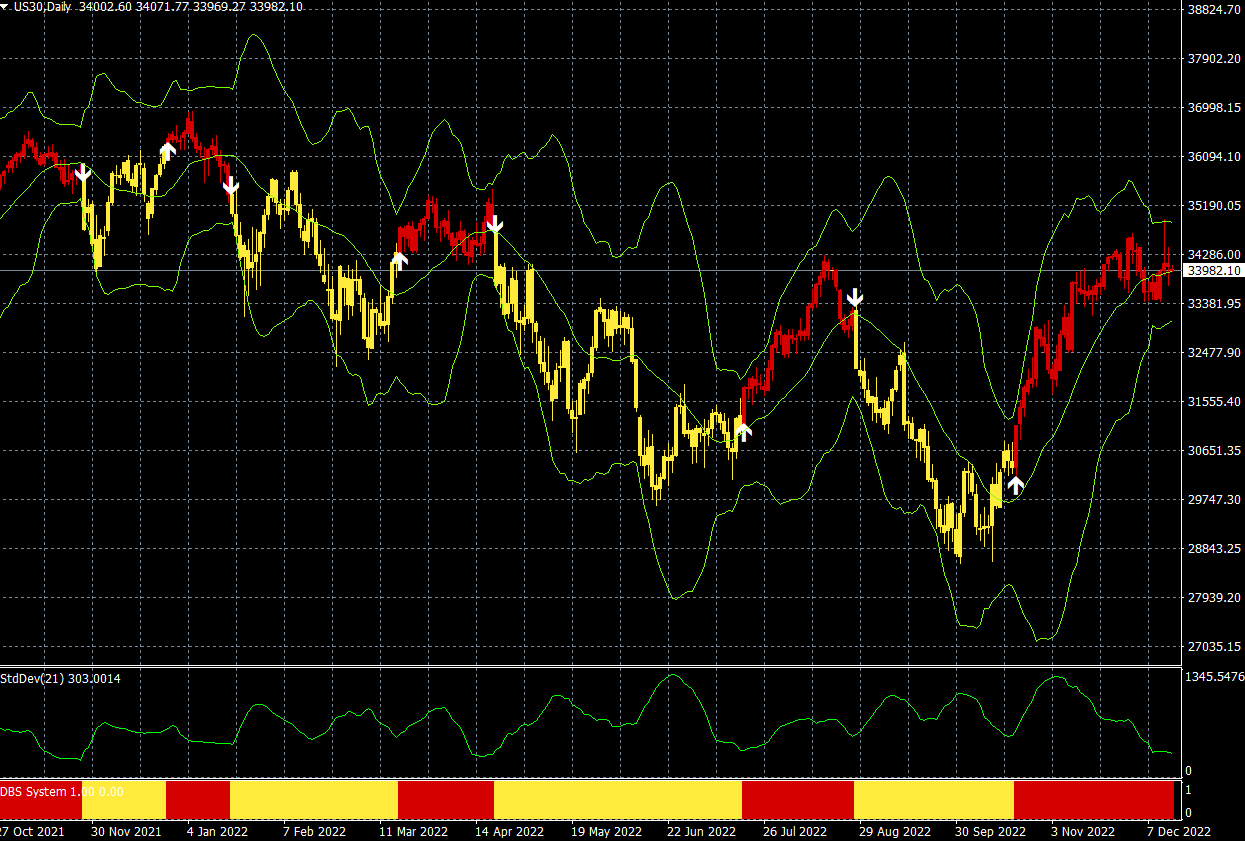

NYダウCFD(日足)

出所:楽天MT4・石原順インディケーター

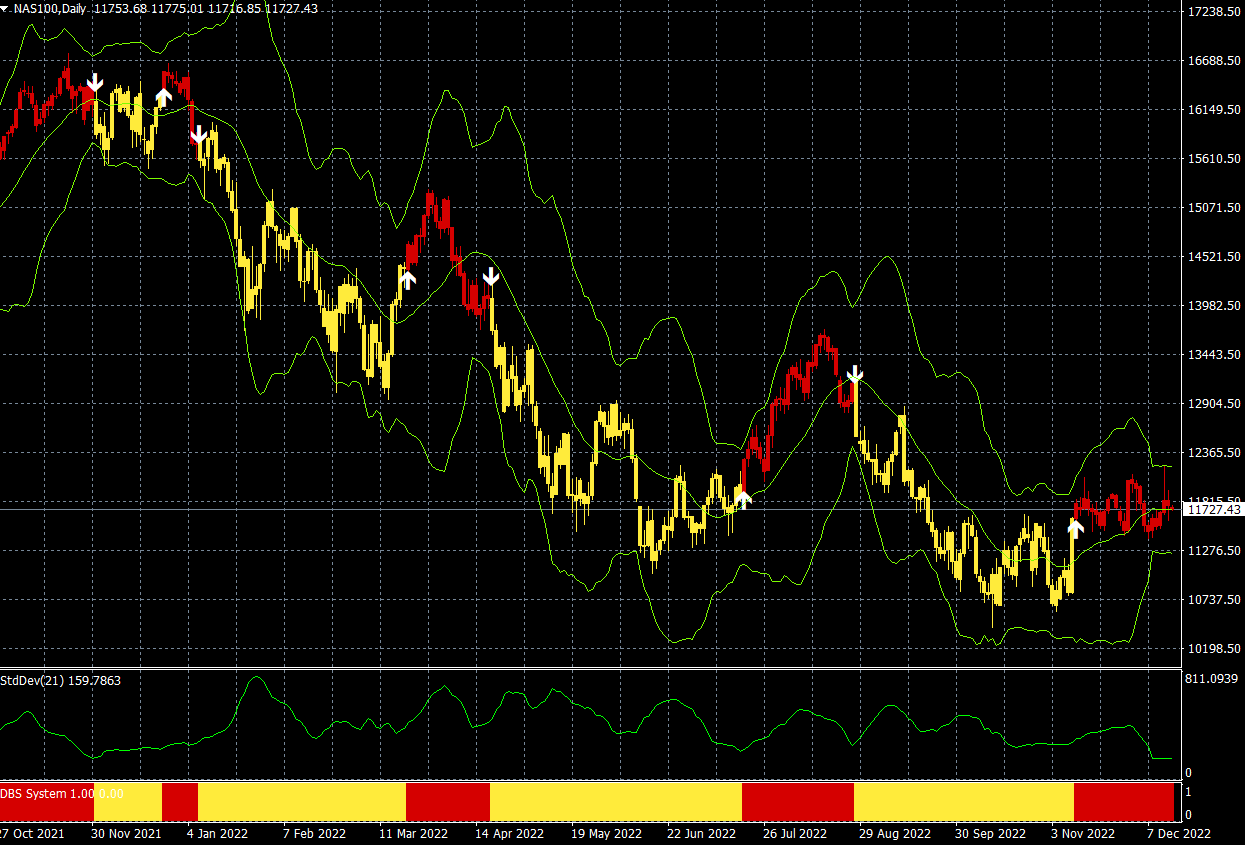

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

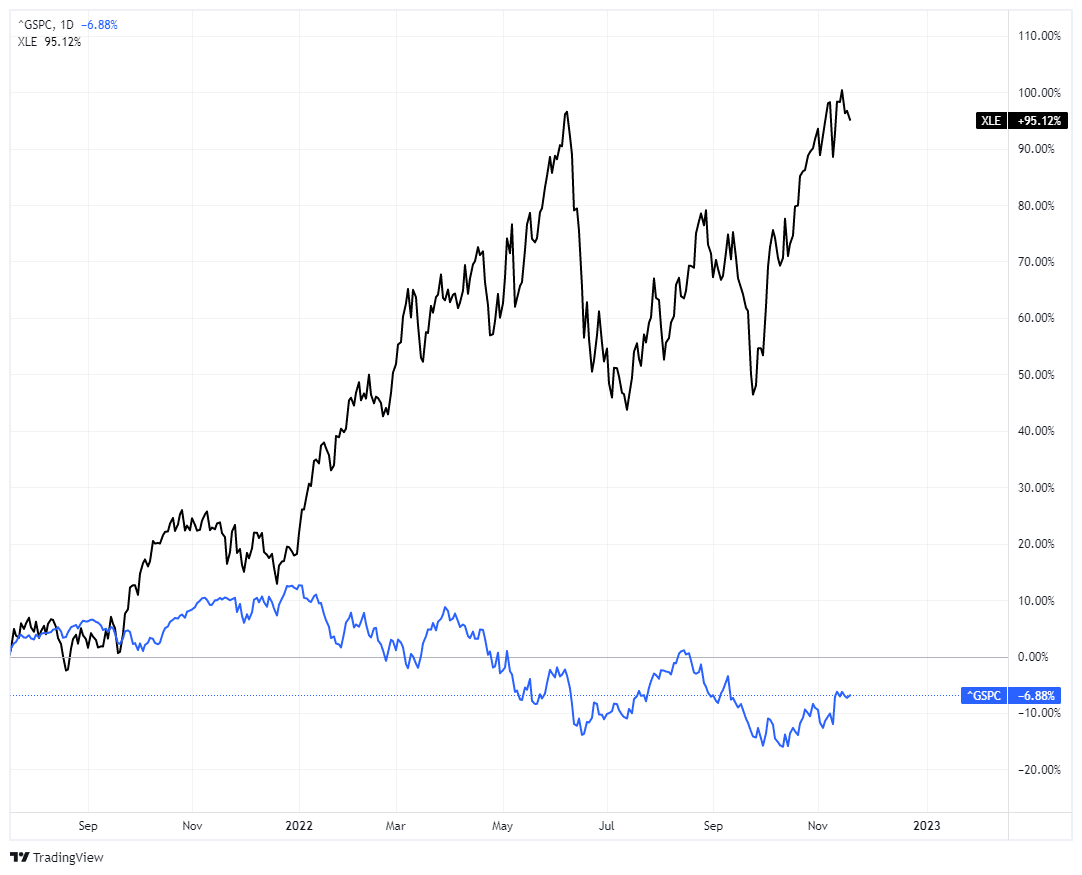

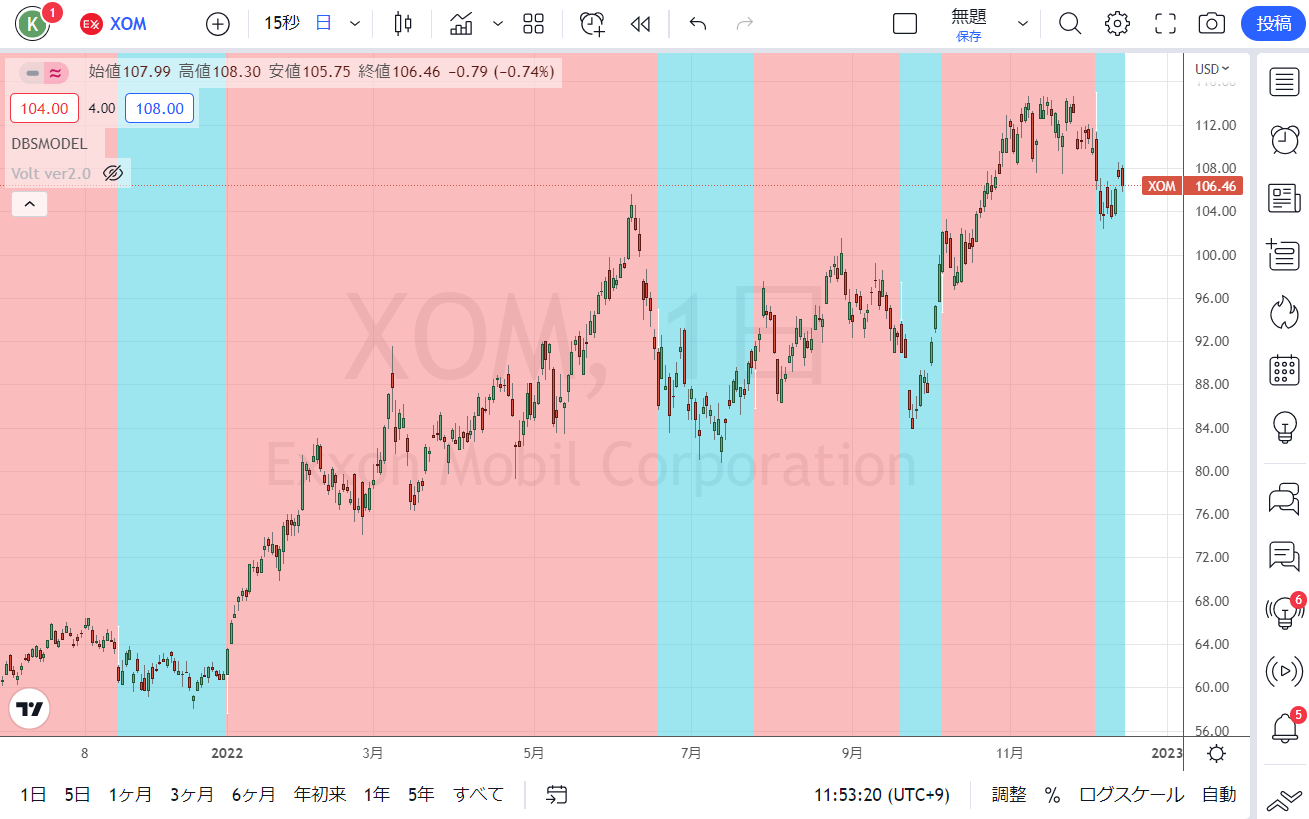

2022年は、市場間の相関関係がうまくいかない好例でした。石油が世界的にドルで取引されていることを考えると、強いドルはエネルギー会社の利益に損害を与えます。通常、不利な為替レートは、世界の石油需要を低下させ、収益の悪化によりエネルギー株に影響を与えるはずです。しかし、2022年は、記録的な利益と株価の急騰により、エネルギー株にとって最高の年でした。

Energy Select Sector SPDR FundとS&P500のパフォーマンス比較

エクソンモービル(日足)

出所:トレーディングビュー・石原順インディケーター

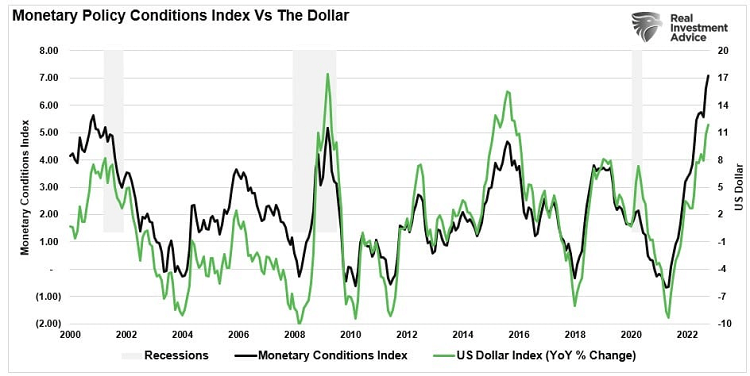

2023年に向けて、かなり急激なドルの下落が予想されます。これは、FRB(米連邦準備制度理事会)の利上げと積極的な金融引き締めの結果であり、景気後退を引き起こしているはずです。ドルとインフレ、金利、FRB資金を組み合わせた金融政策条件指数は、「景気後退」が最も可能性の高い結果であることを示唆しています。歴史的に、ドルの下落は経済の減速と景気後退と同時に起こりますが、商品の需要が減少するため、これは驚くべきことではありません。

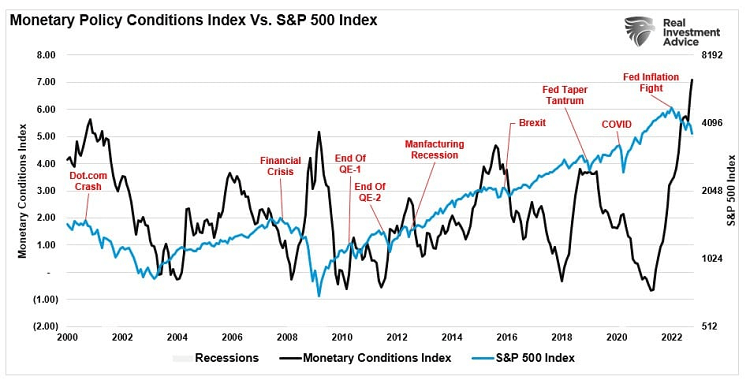

金融政策状況指数とドルの推移

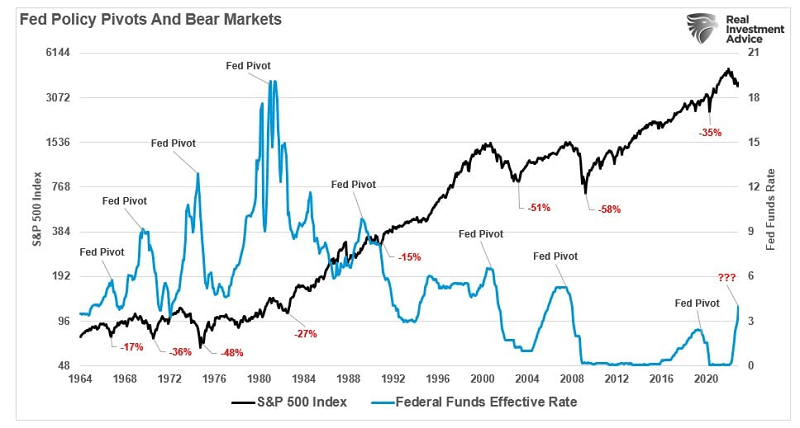

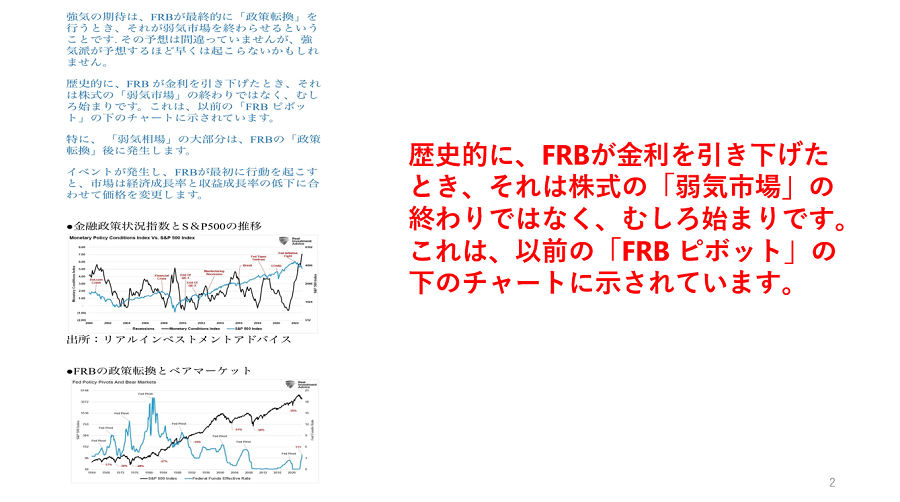

強気の期待は、FRBが最終的に「政策転換」を行うとき、それが弱気市場を終わらせるということです。その予想は間違っていませんが、強気派が予想するほど早くは起こらないかもしれません。

歴史的に、FRBが金利を引き下げたとき、それは株式の「弱気市場」の終わりではなく、むしろ始まりです。これは、以前の「FRBピボット」の下のチャートに示されています。

特に、「弱気相場」の大部分は、FRBの「政策転換」後に発生します。

イベントが発生し、FRBが最初に行動を起こすと、市場は経済成長率と収益成長率の低下に合わせて価格を変更します。

金融政策状況指数とS&P500の推移

FRBの政策転換とベアマーケット

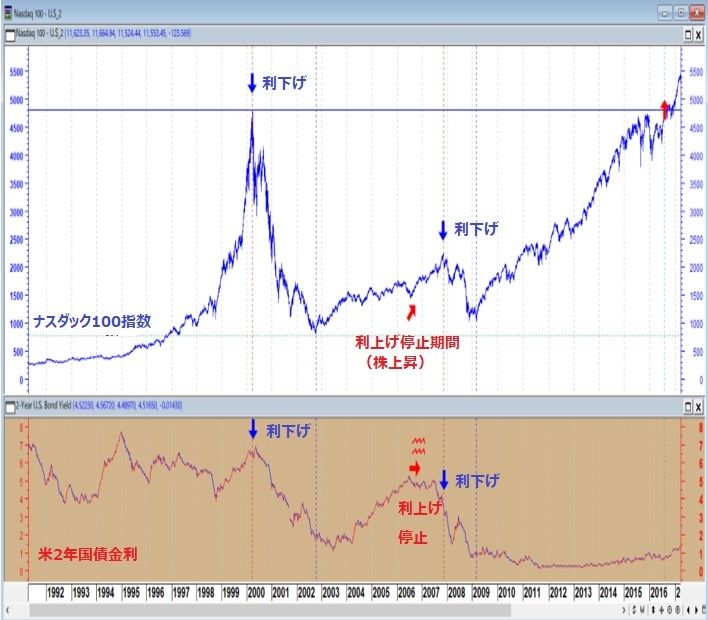

ナスダック100 VS 米2年国債金利

出所:石原順

世界金融危機(リーマンショック)前の利上げ停止期間は、確かに株式市場が上昇した。今のパウエルFRB議長のソフト・ピボット期待相場の裏にあるのは、リーマンショック前の利上げ停止期間の株の上昇との連想だ。

しかし、リーマンショック前の<利上げ停止期間>に調子に乗って株のポジションを増やした投資家は、<利下げ>とともに起こったリーマンショックで黄泉の国へ連れていかれたのである。

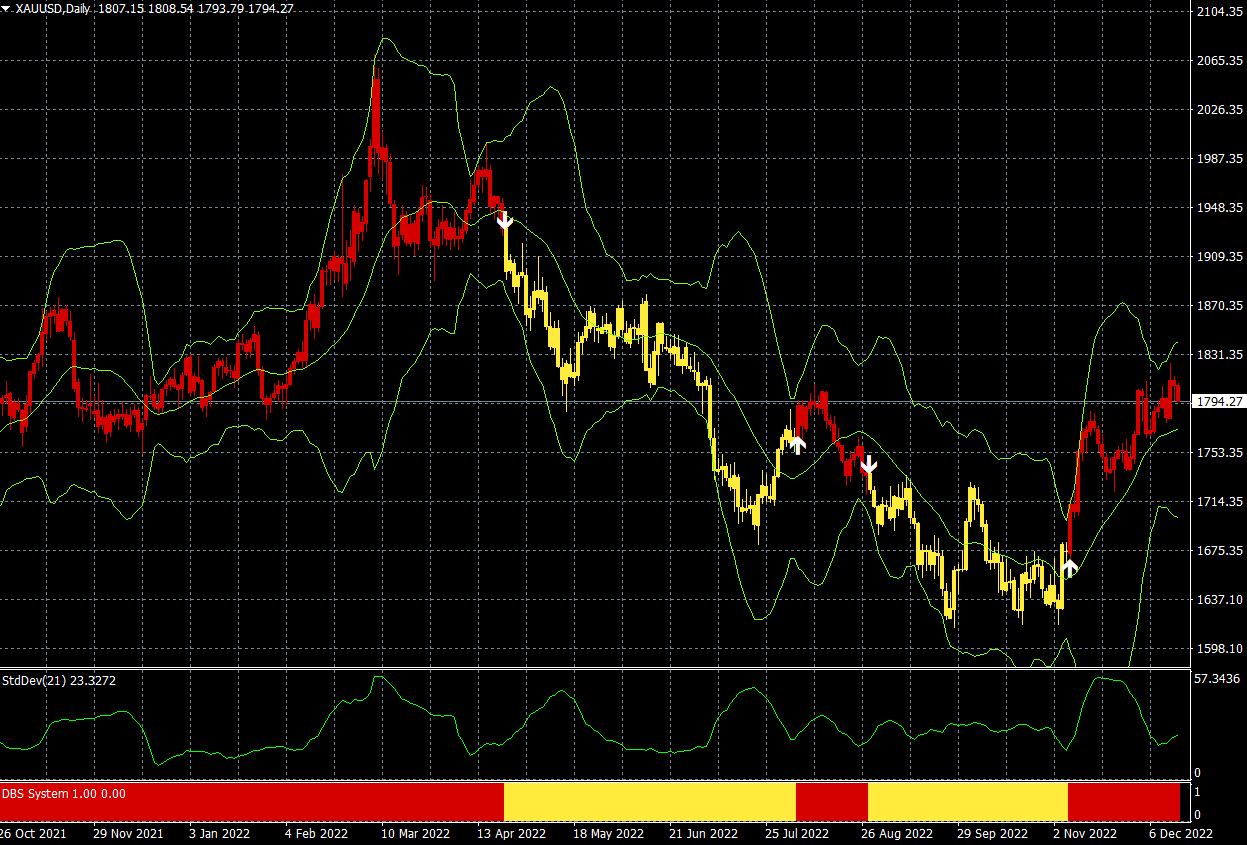

実物資産のゴールドをポートフォリオに!

ゼロヘッジの記事『中国が「謎の」金大量購入国であることを確認、3年ぶりの公式購入に成功』によると、中国やロシアがゴールドの保有量を急激に増やしているという。

記事は、「中国にとって、外貨準備の大半を占めるドルに代わるものを見つける必要性がこれほど大きくなったことはない。米国の半導体企業に対する措置以来、米国との緊張は高まっている。ロシアのウクライナ侵攻は、米国が中央銀行の準備金を制裁する意思があることを示した。アメリカがドルを武器化する用意があることを示した今、FRBや欧米の銀行、その他の取引先が保有するドル準備は、中国が台湾侵略など好ましくないことをすれば、すぐに没収されかねないということだ」と、ペトロダラー(ドル石油本位制)の終焉(しゅうえん)を指摘している。

中央銀行の買いが持続的なゴールドの上昇をもたらすことはめったにないが、価格が下落したときには重要な支柱となることがある。貴金属は今年、FRBの積極的な金融引き締め策から圧力を受けているが、ドルや国債利回りの動きに対しては比較的よく持ちこたえている。

ゴールドCFD(日足)

出所:楽天MT4・石原順インディケーター

クレディスイスのZoltan Pozsarが必読のメモで書いたように、まずロシア、そして他の国(中国)がペトロダラーを追い出し、ペトロゴールドに置き換えようとしていることから、ゴールドの役割が変化している可能性がある。

狂ったようにレバレッジをかけることで経済の軟着陸を実現する能力は、もはやほとんどの国にはない。これは信用を拡大し、システムに資金を投入することを意味する。つまり、ほとんどの国にはもはやそのような手段はないのだ。

ドルや人民元の刺激策は経済成長を低下させるだけでなく、通貨を下落させることによってインフレモンスターを育てることになる。要するに、鶏はねぐらに戻りつつあり、この状況から目をそらすために、大きな気晴らしが必要なのだ。

プーチンのせい、コビッドのせい、気候変動のせい、トランプのせい、パウエルのせい、バイデンのせい。権力者やメディアが誰を非難しようと、ひとつだけ確かなことは、彼らは決して自分たちを非難しない、ということだ。システムは彼らが利用するものであり、責任を取るべきものではないのだ。

流動性と信用衝動は魔術ではなく、群れの行動である。群れの狂気が貪欲からパニックに切り替わると、買い手がいなくなり、流動性、つまり減価する資産を買う愚か者を売り手が見つけることができるようになるのだ。

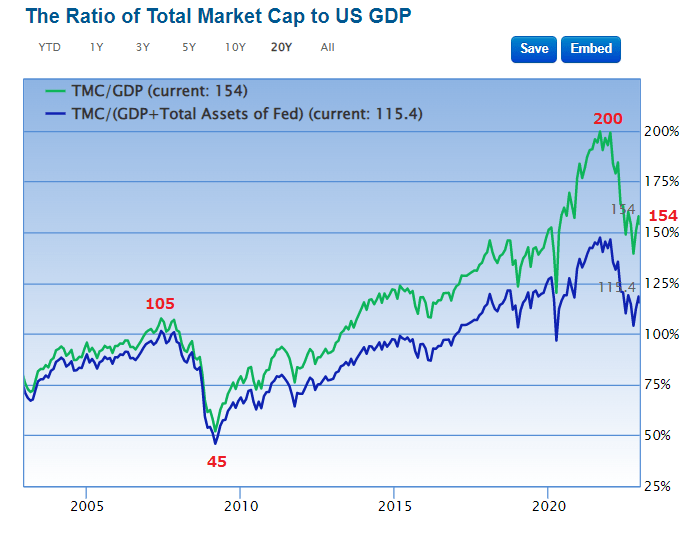

バフェット指標

魔法陣が逆回転し、評価が下がると担保が縮小し、信用が失墜する。評価額と担保が永遠に上昇すると貪欲に考えていた貸し手は、人生を変えるほどの損失を被ることになる--信用とレバレッジで小屋を建て、永遠の宮殿と勘違いしていたすべての大衆と一緒に。

IMF(国際通貨基金)の元顧問で、クリントン大統領の経済諮問委員会のメンバーでもあるヌリエル・ルービニは、住宅バブルの崩壊を予測した数少ない「主流派」経済学者の一人であった。

ルービニは、債務に基づく経済が生まれたのは、FRBをはじめとする中央銀行が推進してきたゼロ金利に近い、あるいはゼロに近い量的緩和政策のせいであると指摘している。ゼロ金利・量的緩和政策の必然的な結果が、米国民を大混乱に陥れる物価上昇である。

「FRBが債務をマネタイズすることで連邦赤字を助長し続けると、ドルの価値の崩壊とドルの世界準備金の地位の拒否によって引き起こされる経済危機が発生する」

(ヌリエル・ルービニ)

12月14日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』

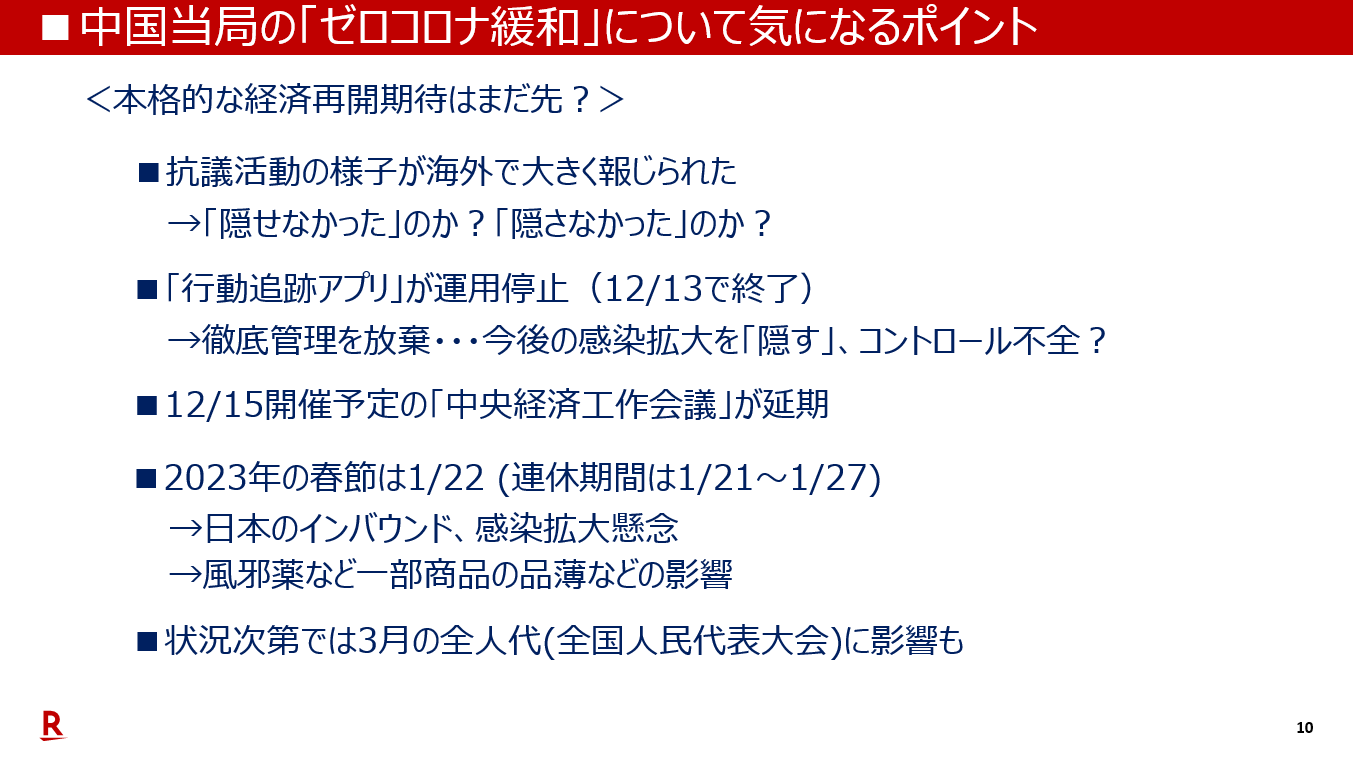

12月14日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、土信田雅之さん(楽天証券経済研究所 シニアマーケットアナリスト)をゲストにお招きして、「日本・米国・中国の株式市場のテクニカル分析」・「相場を予測する必要はない」・「弱気相場の大部分は、FRBの政策転換後に発生する」というテーマで話をしてみた。ぜひ、ご覧ください!

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

楽天証券新春講演会2023 1月14日(土)

お申込みはこちらから

「2023年相場の見通しと相場を動かす決定的要因」

新春セミナーでエミン・ユルマズさんと対談します。ぜひ、ご参加ください。

12月14日:楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。