久しぶりのインフレの原因と先行き

久しぶりにインフレがやってきた。長らくデフレ脱却に苦しみ「2%」のインフレ率目標が達成できなかった日本でも、10月の消費者物価指数は対前年比3.6%と、目標水準をクリアしている。しかし、直接的には、海外発の資源価格高騰と円安の影響が大きく、日本銀行が本来目指していたような賃金が十分上昇し、国内の需要がマイルドな物価上昇をもたらすような状況には至っていない。日銀によると、資源価格上昇の影響が剥落する来年には、再び2%に満たない水準までインフレ率は後退する見通しだ。

尚、内外のインフレ率には大きな差があり、消費者物価の上昇率は米国では7.7%(10月)だ。

この差には、二つの原因が考えられる。一つには、バイデン政権下で行われたコロナ対策の大型の財政支出が金融緩和の効果を些か過剰に後押しした一方、日本では財政的な後押しはむしろ不足気味だった。

また、日本の場合、価格に厳しい消費者の存在と、消費者の目と共に他社との競合に敏感で値上げに対して臆病な売り手側の値付け習慣の存在が物価を上昇させにくくしていることが指摘されている。

さて、来年にはピークアウトする可能性が大きいとはいえ物価は上昇しており、賃金がこれに追いついていないので、インフレで生活が苦しくなっているという実感を持っている国民が少なくない。そして、「インフレ」は、運用の商品を提供する金融業界にとって「老後不安」と並ぶ、顧客を運用商品の購入に駆り立てる有力な「商材」の一つだ。

今回も、「インフレに対して生活を防衛するために、リスクを取って資産を運用しないと資産が目減りして大変なことになりますよ」という趣旨の「脅しのマーケティング」が散見される。脅しで商品を売るのはいいことではないが、行動経済学的にも、「投資をすると儲かります」というポジティブな誘いよりも、「投資をしないと大変です」というネガティブな訴えの方が心理的なインパクトが大きい。

では、投資家はインフレについてどう考えたらいいのだろうか。本稿では、インフレと資産運用の関係を整理するのと共に、個人投資家が具体的にどうしたらいいのかをまとめてみた。

インフレと株式のリターン

株式を代表とするリスク資産のリターンとインフレとの関係は、一言で言うと、長期的には株式のリターンに対してインフレは「中立」だと考えられる。インフレ率がリスクフリーレートに反映する一方で、投資のリターンとしては「リスクフリー金利+リスク・プレミアム」を期待することが妥当だ。

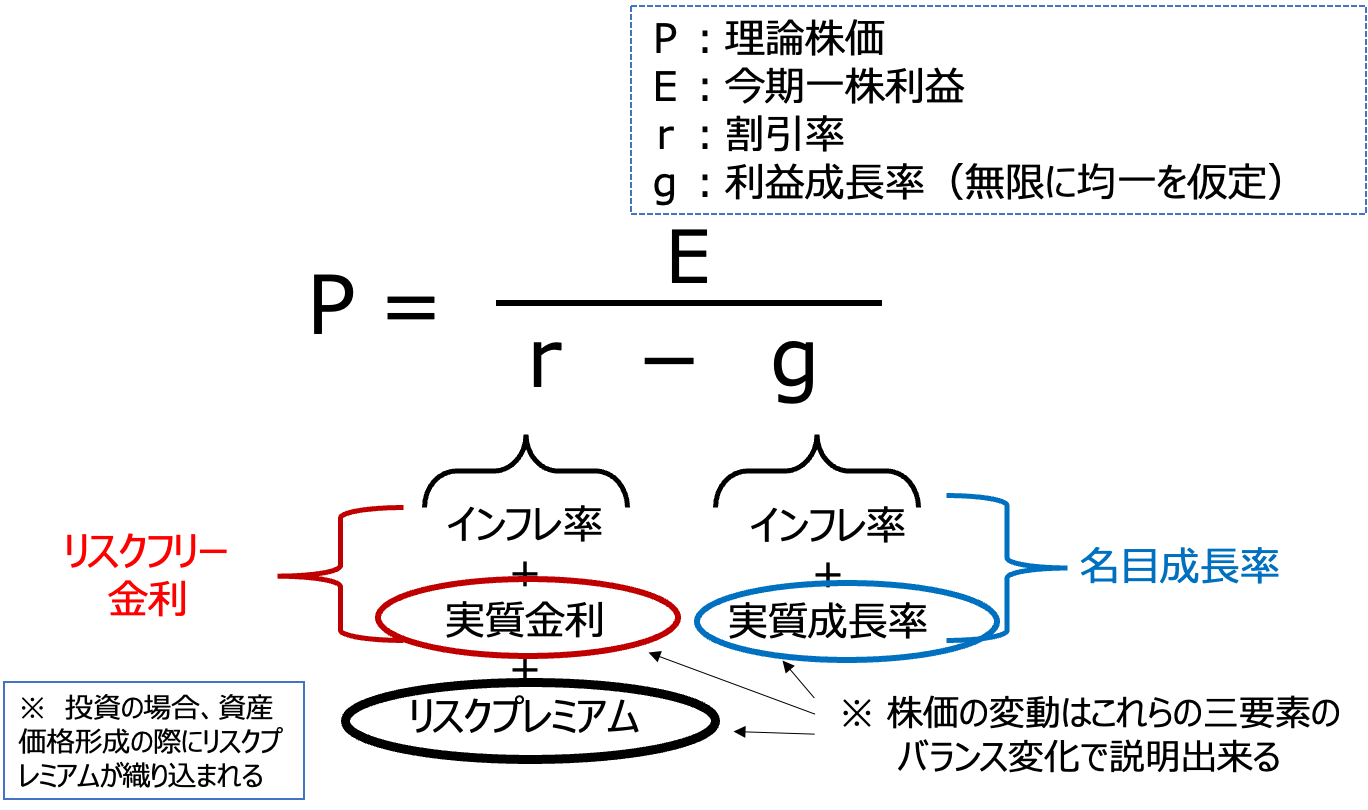

図1は株価の理論モデルのシンプルなものだが、株価を将来の利益の割引現在価値の合計だと考えると、株価=今期の一株利益(E)/{割引率(r)−利益成長率(g)}という関係で株価は決定される。

(図1)株価のシンプルな理論モデル

ここで、リスク・プレミアムを一定だと考えると、割引率にも成長率にも名目値にはインフレ率が含まれているので、これを差し引いた実質金利と実質成長率を考えることが出来、両者の何れがより大きく動くかで、株価は変動すると考えられる。

例えば、インフレの初期に起こりやすい状況だが、インフレ率が上昇しても名目金利がそのままなら実質金利は低下する一方、名目の利益成長率がインフレに連動して上昇するなら実質成長率はそのままなので、総合的な効果として、株価はより高く形成される。

他方、インフレが問題視されて金融引き締めが行われて実質金利が上昇したり、金融引き締めの結果不況に陥って利益成長が低下するような事態が起こると、株価はより低く形成されることになる。前者は今年のFRBの利上げに対する株価下落として実現したと考えていいだろうし、後者は今後の株価下落材料として懸念される状況の一つだ(何れも米国の株価で考えると分かりやすいが、日本の株価は米国の株価に強く連動している)。

長期的に実質金利が一定で金利が形成されるなら、インフレの影響はリスクフリー金利に吸収されて、これにリスク・プレミアムを足したものが株式の期待リターンなので、インフレは株式投資に対して有利でも不利でもない。

インフレの進行と金融政策とを予想することによって、インフレのステージ別に株式投資の有利不利を判断できそうに思うかも知れないが、金利についても成長率についても、現在予想されているよりも上振れするか・下振れするかを予測することは、プロ・アマを問わず困難なのが現実だ。

この点に関する理解が難しいかも知れないので、説明を繰り返す。

将来の金利も利益成長率も、市場の参加者は現時点で可能な限りの予想を行っていて、現在の株価はその情報を元に形成されている。近い将来の株価が通常のリターンから予想されるよりも「上に行くのか・下に行くのか」を的確に予想するためには、市場参加者よりも優位な予測力を持たなければならない。しかし、そうした能力を持ち続けて且つ発揮し続けることは、一般に困難だ(そのようなことが出来る主体が存在するなら、バフェット氏の何倍もの大金持ちになっているはずだ)。

以上は、自分にとって適切なリスクの大きさで、分散投資された低コストの投資対象をじっと持ち続けるのが最善だという「ほったらかし投資」の根底にある考え方だ。

有能なプロなら予測できるだろうとか、自分も勉強を積むと予測力を向上できるだろうとかは考えない方がいい。この点については、プロは「出来るふりをしているだけ」なのだと理解するといい。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)