米国株が底堅い背景に「金融ストレス」の改善あり

米国市場では、11月の雇用統計やISM非製造業指数が予想より堅調だったことで、金融政策を巡る不透明感が浮上し株価の上値が重くなりました。ただ、今四半期の株価動向を振り返ると底堅い動きもみられます。

S&P500種指数の9月末以来騰落率は+9.7%、ダウ工業株30種平均の同騰落率は+17.0%となっています(7日時点)。今四半期に株価が下値を固める動きに転じた背景としては、インフレ見通し改善と政策金利の変化期待が挙げられます。

FRB(米連邦準備制度理事会)のパウエル議長は11月30日の講演会で、インフレ抑制を目的とする利上げを続ける意向を表明する一方、政策金利の引き上げペースを「早ければ12月にも減速させる」とも述べました。

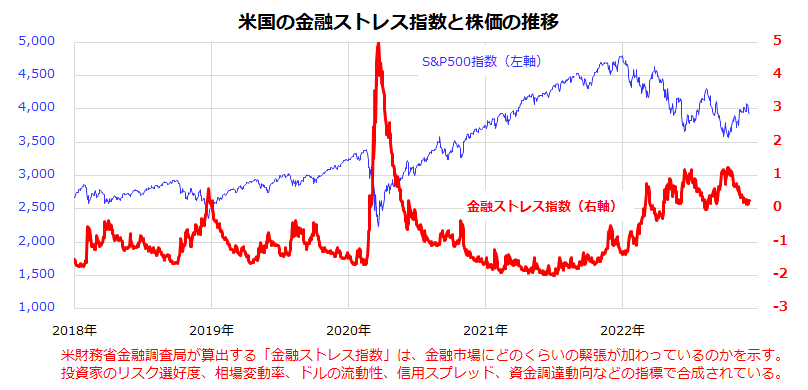

長期債金利(10年国債利回り)は3.4%台に低下し、実際に米国の「金融ストレス指数」が低下して株式を下支えています(図表1)。金融ストレス指数とは、米財務省金融調査局が金融リスクを監視する目的で算出しており、内外金融市場にどの程度の緊張が加わっているのかを示す指標です。

最近は、投資家のリスク選好度、相場変動率、ドルの流動性、信用スプレッドなどが改善。金融ストレス指数は10月以降低下し、金融市場の緊張度が緩和していることを示しています。金融ストレス改善は、リスクプレミアムの低下を促し、株式の復調が支えられやすくなります。

一方、景気の先行き鈍化を巡る不透明感は根強く、業績見通しの悪化次第で株式が神経質な動きを余儀なくされる可能性もあり注意は必要です。

<図表1>「金融ストレス指数」の低下が米国株価を下支え

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/498m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)

![[動画で解説]お金を増やすより大切なこととは?~「きみのお金は誰のため」著者:田内学さん](https://m-rakuten.ismcdn.jp/mwimgs/c/f/498m/img_cf9766c47000afb0eb5e3353cbf9fdac49429.jpg)

![[動画で解説]決算レポート:レーザーテック(今1Q受注高は大幅減か、株価には割安感)](https://m-rakuten.ismcdn.jp/mwimgs/2/8/498m/img_28da1f7c091ddcb9e4989167a62fed3d48578.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]三菱UFJ・三井住友FG「買い」、金利上昇が追い風](https://m-rakuten.ismcdn.jp/mwimgs/1/1/160m/img_1174681cd85c0f0b4e420d8b1fd9b99646084.jpg)