米国株が底堅い背景に「金融ストレス」の改善あり

米国市場では、11月の雇用統計やISM非製造業指数が予想より堅調だったことで、金融政策を巡る不透明感が浮上し株価の上値が重くなりました。ただ、今四半期の株価動向を振り返ると底堅い動きもみられます。

S&P500種指数の9月末以来騰落率は+9.7%、ダウ工業株30種平均の同騰落率は+17.0%となっています(7日時点)。今四半期に株価が下値を固める動きに転じた背景としては、インフレ見通し改善と政策金利の変化期待が挙げられます。

FRB(米連邦準備制度理事会)のパウエル議長は11月30日の講演会で、インフレ抑制を目的とする利上げを続ける意向を表明する一方、政策金利の引き上げペースを「早ければ12月にも減速させる」とも述べました。

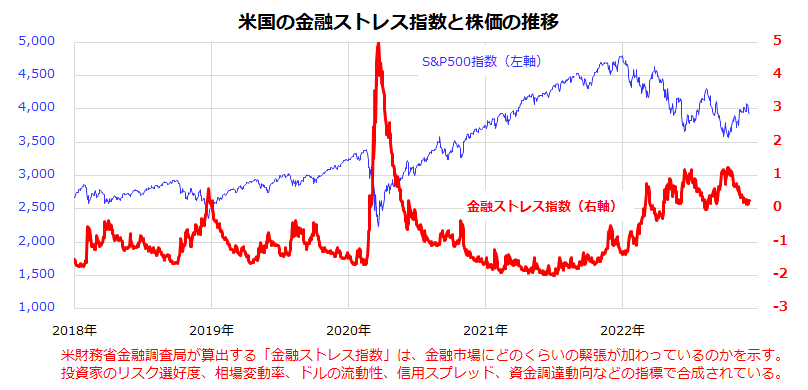

長期債金利(10年国債利回り)は3.4%台に低下し、実際に米国の「金融ストレス指数」が低下して株式を下支えています(図表1)。金融ストレス指数とは、米財務省金融調査局が金融リスクを監視する目的で算出しており、内外金融市場にどの程度の緊張が加わっているのかを示す指標です。

最近は、投資家のリスク選好度、相場変動率、ドルの流動性、信用スプレッドなどが改善。金融ストレス指数は10月以降低下し、金融市場の緊張度が緩和していることを示しています。金融ストレス改善は、リスクプレミアムの低下を促し、株式の復調が支えられやすくなります。

一方、景気の先行き鈍化を巡る不透明感は根強く、業績見通しの悪化次第で株式が神経質な動きを余儀なくされる可能性もあり注意は必要です。

<図表1>「金融ストレス指数」の低下が米国株価を下支え

米国の債券市場が織り込みはじめたこと

11月10日に発表された10月の米CPI(消費者物価指数)は、「逆CPIショック」と呼ばれるほど株式市場や債券市場にポジティブな影響を与えました。CPI総合指数の前年同月比伸びは9月の8.2%から7.7%へと大幅に鈍化し、市場予想平均(7.9%)をも下回りました。CPI発表直後から長期債金利(10年国債利回り)は低下し、株式市場も復調に転じました。

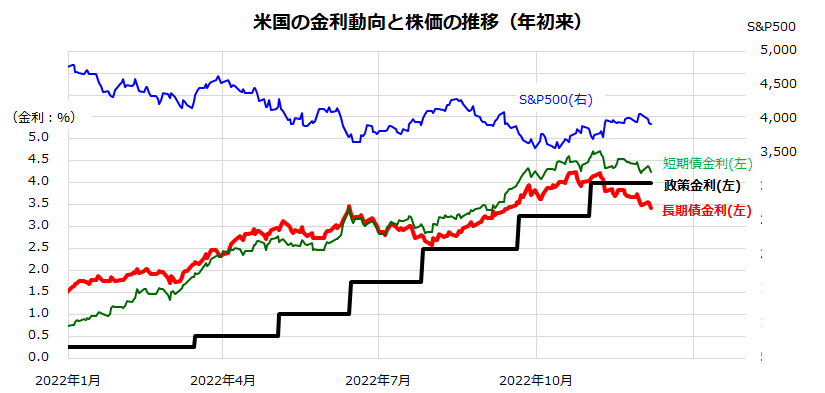

図表2は、年初来の株式(S&P500種指数)と各種金利(FF金利、短期債金利、長期債金利)の推移を示したものです。パウエル議長などFRB高官の最近の発言から推察すれば、来週13~14日に開催される次回FOMC(米連邦公開市場委員会)での利上げ幅は0.5%に縮小される一方、ターミナルレート(政策金利の最終到達点)予想はやや上方修正される見込みです。

債券市場ではすでにこうしたインフレのピークアウト感と政策金利の軌道を織り込みはじめており、長期債金利はFF金利(3.75~4.0%)を割り込む動きとなっています。

<図表2>長期債金利は政策金利を下回ってきた

図表2で示した、債券市場金利の動向や先物市場で現在算出されているFF金利見通しを勘案すると、FF金利(誘導目標上限)は来週のFOMCで0.5%引き上げられた後、来年の2月と3月に開催されるFOMCでの0.25%ずつの追加利上げを経て、2023年前半に5%前後でターミナルレートを迎える可能性が高いと見込まれます。

今後は、12月9日に発表される11月のPPI(生産者物価指数)や、13日に発表される同月のCPIの上昇率が一段と緩やかとなり、先行き景況感が鈍化傾向をたどるとの見方が強まるなら、金融引き締めペースの鈍化や来年後半における緩和的政策への転換が「強い予見」として視野に入ってくると思われ、「インフレ高進」や「金利上昇加速」を恐れていた弱気な投資家の株式買い(買い戻し)が広まっていく動きが想定されます。

全米ガソリン価格平均の下落に注目

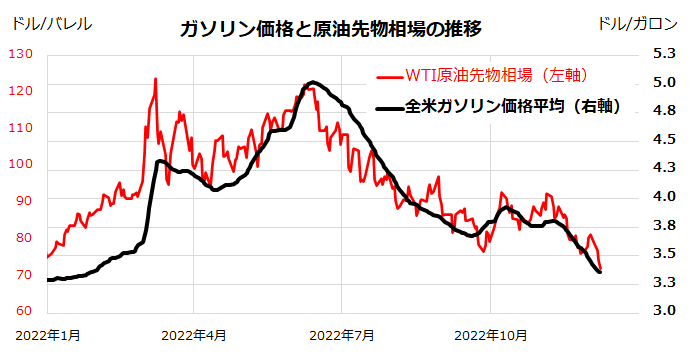

とは言うものの、インフレの先行きについては、粘着的に上昇している賃金、住居費(帰属家賃)、サービス価格の伸びが鈍化するまで「油断大敵」との見方もあります。こうした中、消費者の「インフレ予想」に大きな影響を与えるとされるガソリン価格と原油先物相場の下落基調を図表3で確認してみたいと思います。

一般的に「車社会」として知られる米国にとり、ガソリン価格の変化は重要と考えられるからです。全米自動車協会(American Automobile Association)の調査によると、直近の全米ガソリン価格平均は1ガロン(=約3.8リットル)当たり3.3ドル台(7日)で、本年6月につけた5ドル台から下落基調となっていることがわかります。

本年春ごろに4ドル前後で推移していた状況と比べると、(現水準が続くと想定すれば)来年前半におけるガソリン価格の前年同月比伸びはマイナス圏となることが見込まれます。ガソリン価格下落の主因となっている原油先物相場の下落は、中国での新型コロナウイルス感染再拡大や米国の利上げ基調による景気鈍化観測などを背景とした需給緩和観測が影響しています。

また、G7(主要7カ国)とオーストラリアは12月5日、EU(欧州連合)とともにロシア産原油に「1バレル60ドルの価格上限」を設定する措置を実施。ウクライナ情勢に関わる欧米諸国による対ロシア制裁が原油相場の高騰を防ぎ、プーチン大統領がロシアで戦争を遂行するための資金源を断つための要(かなめ)となる対応として注目されています。

こうした状況を反映したガソリン価格下落は今後の消費者や金融市場のインフレ予想の落ち着きに寄与していくと思われます。市場のインフレ予想がピークアウト感を鮮明にすれば、債券市場の金利の安定や低下が促され、株価復調の下支え要因となることが期待できると考えています。

<図表3>全米ガソリン価格平均の下落基調に注目

▼著者おすすめのバックナンバー

2022年12月2日:インフレに勝つ!高配当株への分散投資戦略

2022年11月25日:「配当貴族」に注目!連続増配株の分散投資戦略

2022年11月18日:米国株「年末高」期待は本物か?株価底入れが鮮明に

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。