巨大なバブルの崩壊には共通する明確な特徴がある!?

10月4日のゼロヘッジの記事『これは“スーパーバブルの最終幕”なのか?』で、GMOグループのジェレミー・グランサムによる「スーパーバブルの崩壊の研究」が紹介されている。

ジェレミー・グランサムによると、「巨大なバブルの崩壊には共通する明確な特徴がある」という。

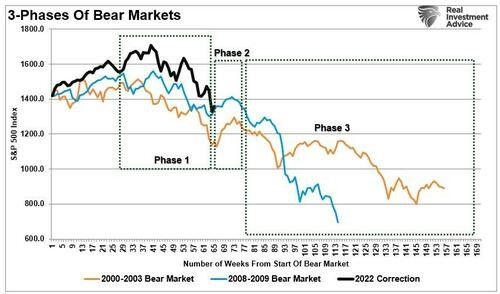

それは、「急落」→「反射的な反発」→「そして長引くファンダメンタルズの下降トレンド」という三つの段階で弱気相場は構成されるというものだ。

下の図は、スーパーバブルである2000年のドットコムバブルの崩壊と、2008~2009年の住宅バブルの崩壊と、今年の中央銀行バブルの崩壊(弱気相場)を比較したものである。

弱気相場には三つの段階がある

今年の米国株相場は年央まで続く急激な下落で始まった。そして、7月と8月に売られ過ぎの反動で下落の一部を取り戻した。

われわれが注意すべきは、スーパーバブル崩壊の第3局面がまだ始まっていないことである。この第三の段階は、ファンダメンタルズの悪化と同時に、よりゆっくりとした、より厳しい下落である。

ナスダック総合指数とドットコムバブル崩壊の軌跡

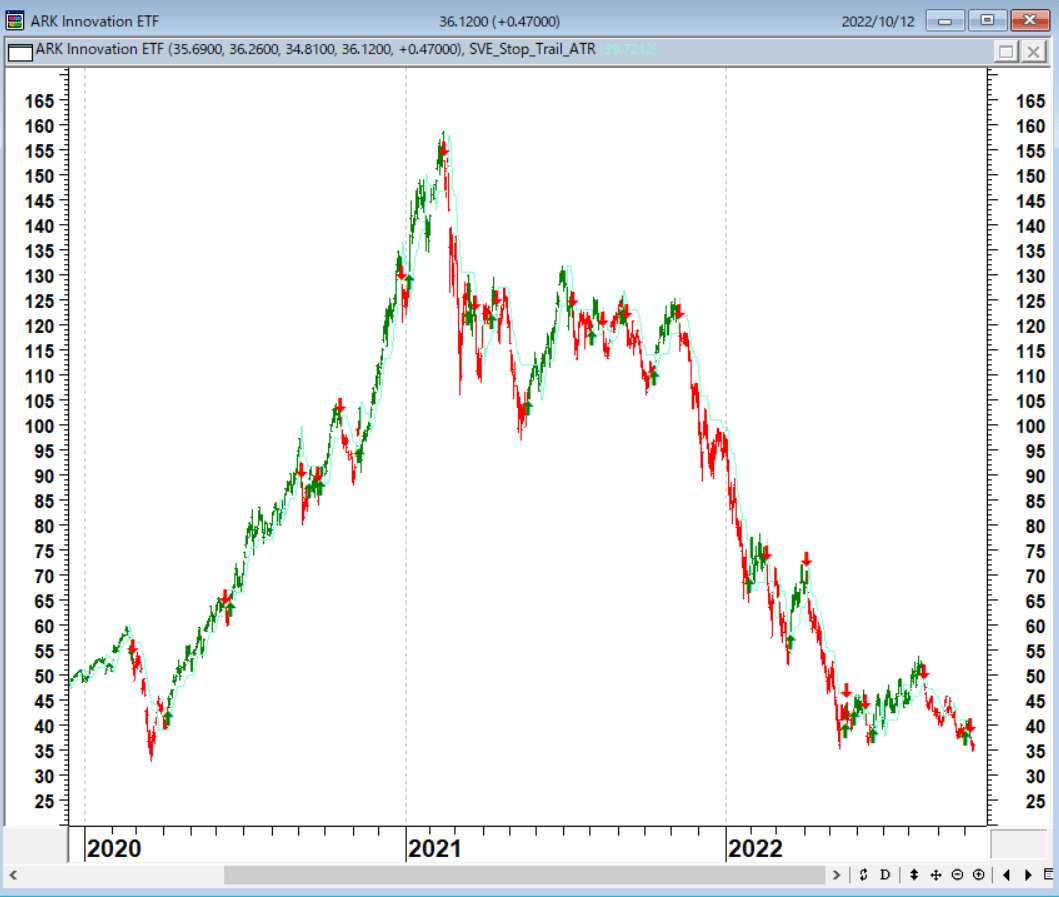

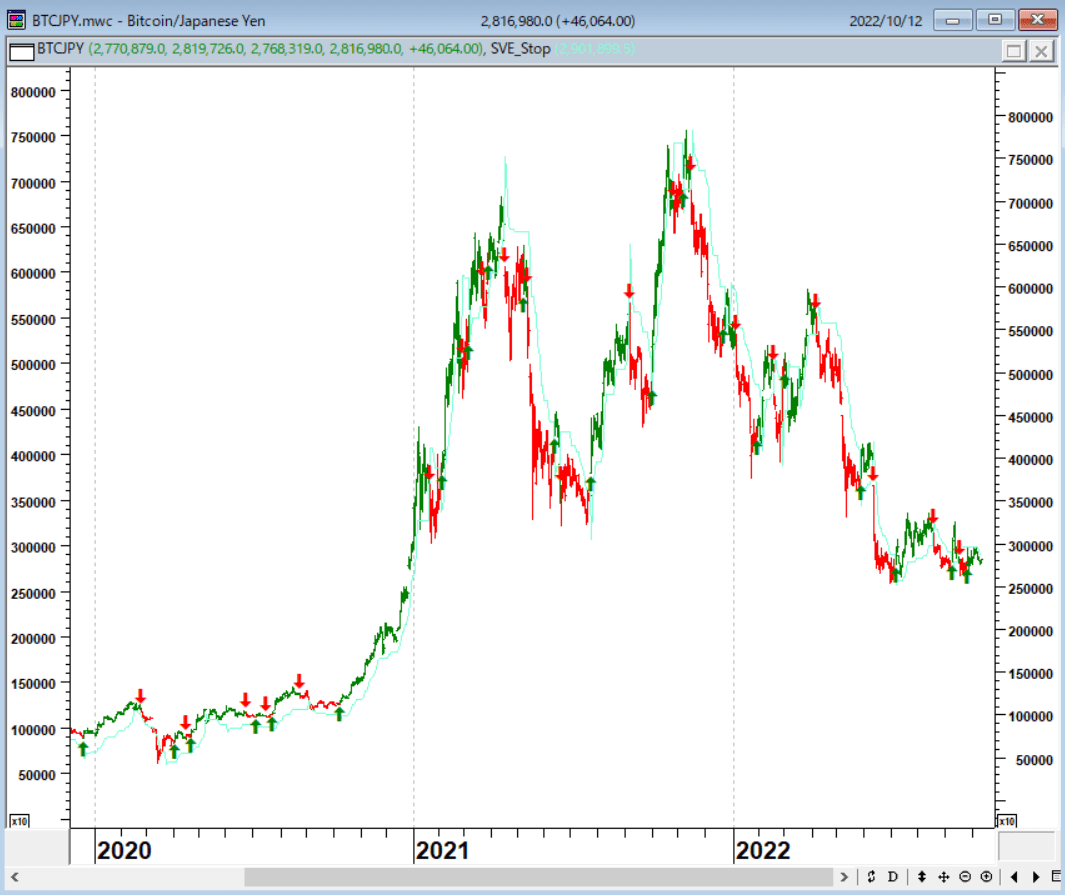

今回は過去とは違うという信念は、投資家にとって常に最も危険なフレーズである。昨年までは皆が「金利が低いという点で「今回は違う」ので、バリュエーションは過去ほど重要ではない」と言っていた。その非合理的な合理化は、特に収益や収入の伸びのない市場分野では、壊滅的な結果を招いたと言える。その申し子が、ファンドのARKKと暗号通貨であった。

アークイノベーションETF(日足)

出所:石原順

ビットコイン/円(日足)

出所:石原順

世の中には、預金・株・債券・為替・コモディティ・不動産などいろんな金融商品があるが、これらは全て同じものである。全ての金融商品の値段はキャッシュフローの集合体の現在価値、簡単に言うと全て<債券>に置き換えられるからだ。

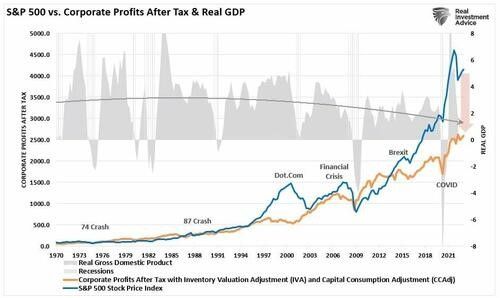

10年にわたる金融介入がスーパーバブルを生み出したことを最も端的に示しているのは、金融市場と企業の収益性との乖離(かいり)である。経済成長、ひいては企業の収益性が最終的に元に戻ることで、価格が経済の実態を反映するようになり、投資家はより大幅な下落に対して脆弱(ぜいじゃく)になる。

金融市場と企業の収益性との乖離

ポピュリズムもバブルも悲劇しかもたらさない。西部邁によれば、大衆という人種は、「わかりやすい単純模型」に簡単に飛びつく愚かな人々である。大量の人間が飛びつくものに、ろくなものがあった試しがないのである。 相場の世界では、流行とかブームに乗ると、最後にはしっぺ返しが待っている。

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]【米国株】いざ天王山 米大統領選挙でどうなる](https://m-rakuten.ismcdn.jp/mwimgs/d/f/498m/img_dffbca9fe3e3c182643524e2555da6d666217.jpg)

![[動画で解説]「この株を買っておけば間違いない!」は本当?投資情報を見るときの注意点](https://m-rakuten.ismcdn.jp/mwimgs/c/d/498m/img_cdada39c112564e7a4dc65ec15c2f41949993.jpg)

![[動画で解説]中国は米大統領選の行方をどう見ているのか。八つの視点から解説(加藤 嘉一)](https://m-rakuten.ismcdn.jp/mwimgs/6/c/498m/img_6cd76fde9454747b6869ead18799cff945120.jpg)

![[動画で解説]与党惨敗で長期金利に上昇圧力~ユニット・レーバー・コストが示す政府の課題~(愛宕伸康)](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84781bba71909c0cdfc6123d8078ec4c47937.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)