パウエルは予想よりもはるかに早くQTを終了することを余儀なくされる!?

6月は全部売りとなった米国市場だが、7月に入って米国株市場が反発に転じている。いったい、なにが起きているのだろうか?

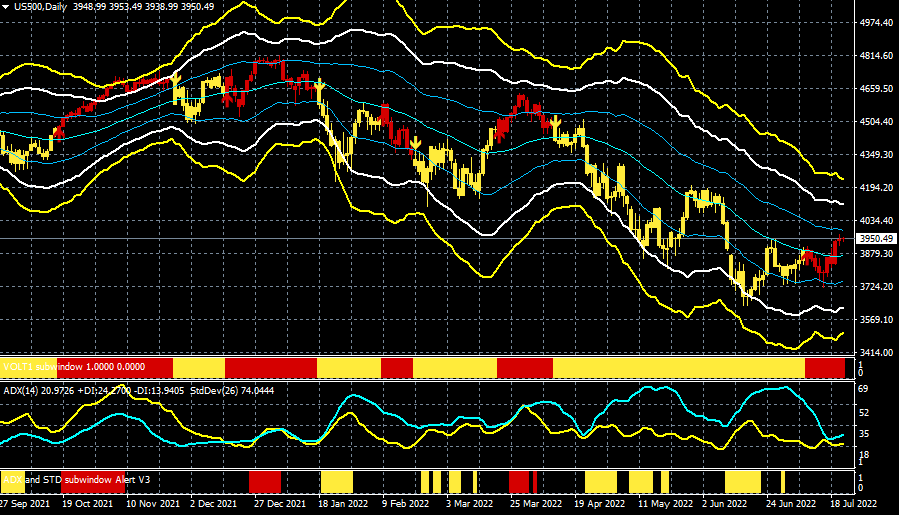

S&P500CFD(日足)

出所:楽天MT4・石原順インディケーター

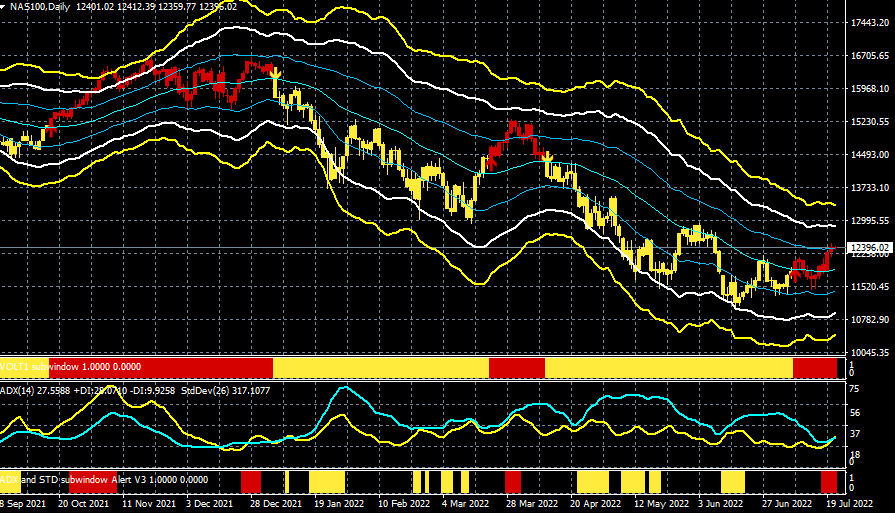

ナスダック100CFD(日足)

出所:楽天MT4・石原順インディケーター

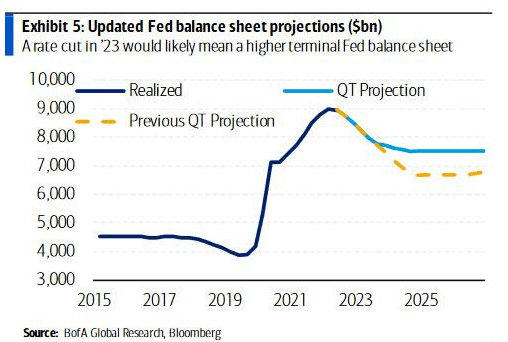

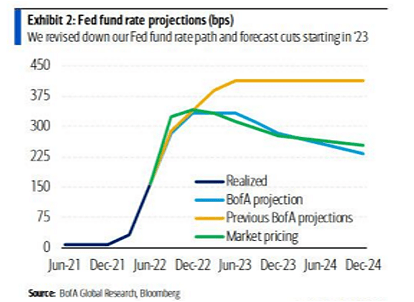

現在、QT(量的引き締め)の早期終了観測が浮上し、米国の銀行が金利予測を大幅に下方修正している。

その一例を紹介しよう。バンク・オブ・アメリカの経済チームは株価目標を大幅に引き下げることに加えて、 10年国債金利の2022年末の予測を3.50%から2.75%に、2023年末の予測を3.25%から2.50%に引き下げた。最終的なFF金利が4.00〜4.25%から3.25〜3.50%に引き下げられ、2023年9月から2024年6月までの間に1%のFF金利の引き下げを予測している。

バンク・オブ・アメリカの連銀のバランスシート見通し

バンク・オブ・アメリカの政策金利(FFレート)見通し

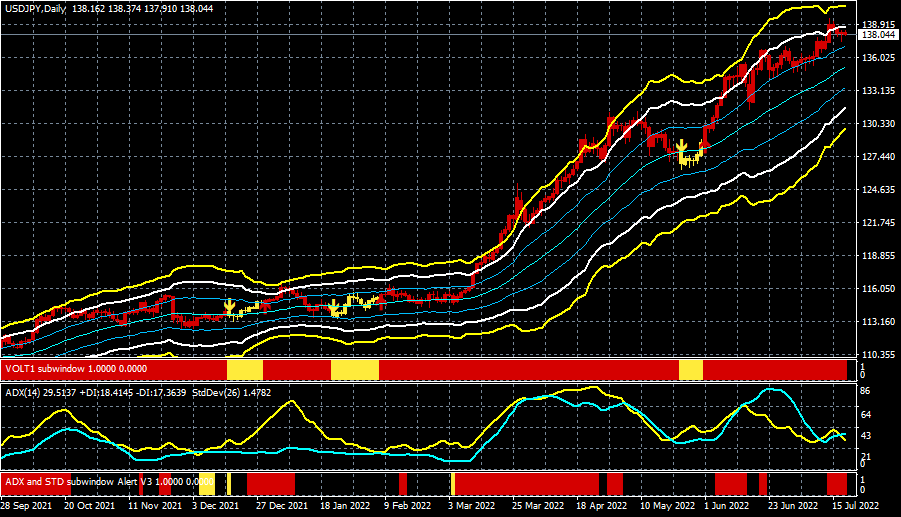

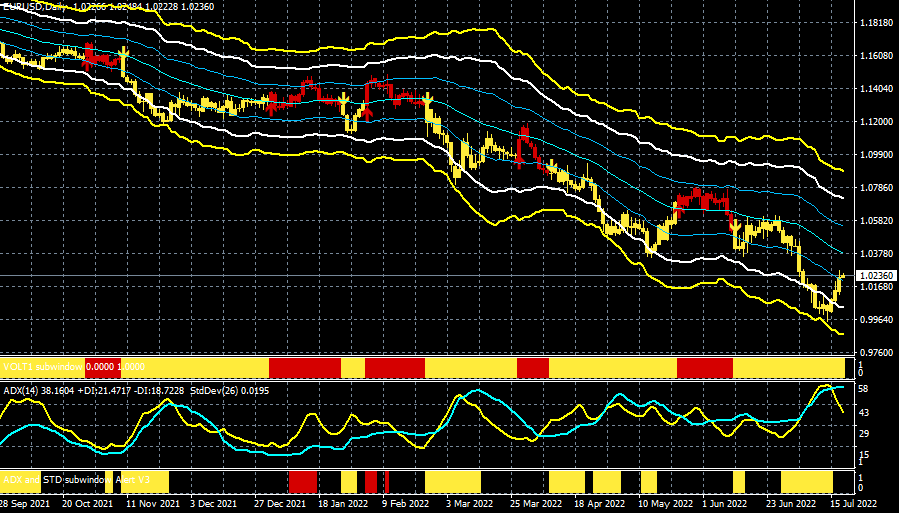

FRB(米連邦準備制度理事会)は2019年7月に利下げを開始し、同時にQTの停止をしたが、今度も同じことをしてくれるというのが市場の期待なのである。こうした市場の金融緩和再開への期待を受けて、ドル相場も上値がやや重くなってきた。

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

ユーロ/ドル(日足)

出所:楽天MT4・石原順インディケーター

ラエル・ブレイナードFRB副議長は「企業が求人数を減らす余地は十分にある。企業が大規模なレイオフに踏み切らずに求人を減らすことで、労働需要が低下する余地は大きい」、「インフレを下げ、景気回復を持続させるためには、この方法が理にかなっていると私は考えている」と述べている。

FRBは約250万人分の求人数を減らすことで、インフレ率の低下と賃金上昇圧力の鈍化という目標を達成できると自信を持っているらしい。

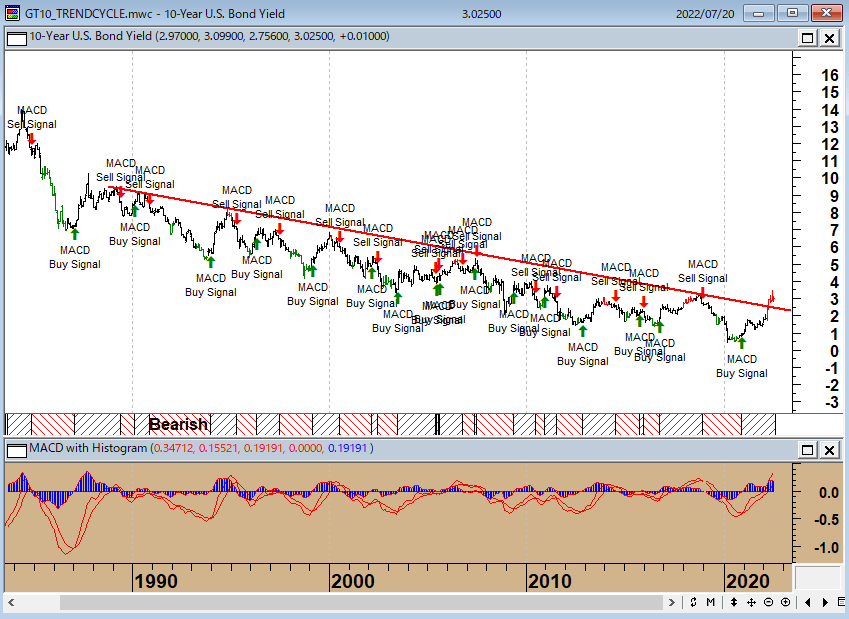

しかし、このシナリオには大きな落とし穴がある。過去2年間のMMT(現代貨幣理論)政策の副作用、ESGの狂気(脱炭素は非常に高価、資源はあるのか?)、地政学リスクという非グローバル化のコスト、労働組合結成の動きの活発化などによる現在のインフレが制御不能であるならば、史上最大(過去40年分)の債券バブルが崩壊する可能性があるだろう。

米10年国債金利(月足)

FRBは今後も市場に介入し金融市場の信用の流れを維持するモラルハザード政策を、それが崩壊するまで続けるだろう。アラン・グリーンスパン以降の米国の金融政策は「後始末戦略」であり、資産価格バブルには事前に働きかけず(バブルを放置して)、資産価格バブルの崩壊後に思い切り緩和的な金融政策で極力相殺する、という考え方である。

だが、バブルが崩壊しても、その時にインフレが終息していなければ、新しいバブルをつくれない。これが今の米金融当局の直面している問題である。今回のバブルの崩壊は、インフレによってホテルカリフォルニアをチェックアウトしなければならないかもしれないのである。

その場合、米国株市場はドットコムバブル崩壊の再来(バブル崩壊後は16年間レンジ調整)となる可能性も否定できない。

ナスダック総合指数(1998~2003年)のバブル崩壊パターン

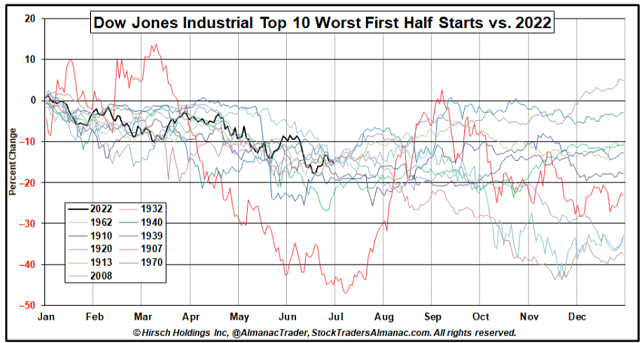

2022年の米国株は、すくなくとも秋から米中間選挙あたりまでは大底をつけないと筆者はみている。株は「10月末買い・翌年4月末売り」の商品であり、過去の弱気相場平均下落率は33%である。S&P500種指数もダウ工業株30種平均もまだこの水準に達していない。

NYダウの上半期ワースト10と2022年相場の比較

現在の市場の期待は、利上げの打ち止めや利下げである。そのような市場の皮算用が通用するかは非常に疑わしいが、FRBが利下げやQTの停止に追い込まれるには、経済のハードランディングやそれなりの下落が必要となろう。

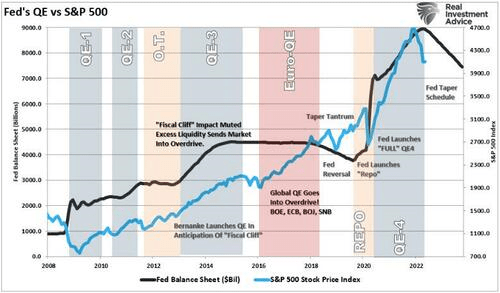

いずれにせよ、次の短期的な買い場(弱気市場の反発局面)は利下げやQTの停止、長期的な買い場はQE5(量的緩和の再開)ということになるだろう。

連銀の総資産・QEとS&P500の推移

出所:リアルインベストメントアドバイス

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)