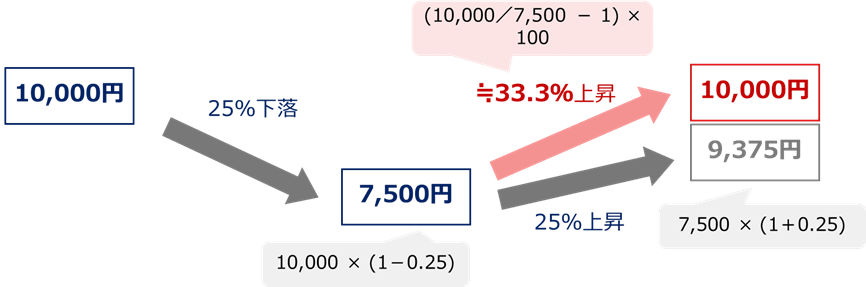

投信の基準価額が値下がり分を回復するためには、何%のリターンが必要?

答え:約33.3%

10,000÷7,500-1=0.33333≒33.3%

直感的に「25%」と答えてしまいそうですが、正解は、25%より8.3ポイント大きい33.3%です。基準価額が25%下落した後(7,500円)、再び25%上昇しても、7,500×1.25=9,375と、1万円には届きません。

このクイズが意味するのは、基準価額の上昇と下落は一対(ペア)ではないということ。つまり、一度基準価額が下落してしまうと、再び同じ水準まで戻すためには、下落率以上のエネルギーと時間を要する可能性があるということです。

当然のことながら、下げ幅が大きければ大きいほど、元の水準に回復するために必要なリターンは大きくなります。

異例ずくめの米国株式市場 今後もリスク点検を

株式市場の調整と聞くと、2020年春のいわゆる「コロナショック」を思い浮かべる方も多いと思いますが、当時のように、わずか数カ月で株価が元の水準まで回復することを当然のように思ってはいけません。

むしろ、大規模な金融緩和策によって押し上げられたコロナ禍の米国株式市場は、異例ずくめの動きであったと考えた方がよいでしょう。

コロナショックの時のように、想定していたよりも基準価額が早く回復すれば、それに越したことはありません。しかし、短期間のうちに大きく基準価額が下落した場合、回復までに年単位の時間がかかる可能性も否定できません。

例えば、フィンテックやイノベーションなど、特定の投資テーマを掲げたテーマ型ファンドの中には、基準価額が年初来で40%以上下落したものもあります。先の式に当てはめて考えた場合、基準価額が40%下落すると、10,000÷6,000-1=0.66666≒66.7%ものリターンが必要となります。

「米国株インデックスファンド、好調の一因は〇〇だった」で触れた通り、2021年のS&P500とナスダック100指数の年間騰落率は米ドルベースで約27%のプラス、為替変動を加味して約43%のプラスでしたから、66.7%のリターンを獲得するのに年単位の時間がかかる可能性は十分に考えられます。(ただし、積み立てを行っている場合は、この限りではありません。詳しくは「積立投資のテクニック(1)高値圏から始めても利益が出るってどういうこと?」をご参照)

20年、30年単位の長期投資を前提としたとき、米国株が有望な投資先であることは間違いないでしょう。

しかし、長期投資を実践する過程では、短期的に30~40%の下落に見舞われることがあり、さらに、その下落分を回復するために年単位の時間がかかる可能性もあるということも覚えておく必要があります。

今回のような株式市場の調整と、「お金が必要になったとき」が重ならないよう、自身が取っているリスクの定期的な点検を心掛けましょう。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)