円の暴落が加速すると、MMT実験の破滅的な終わりが注目される!

「円相場がさらに10%下落し、1ドル=140円を超える円安となれば日本銀行の政策変更を引き起こすのに十分だろう」と、ルービニ・マクロ・アソシエーツのヌリエル・ルービニCEOが述べている。

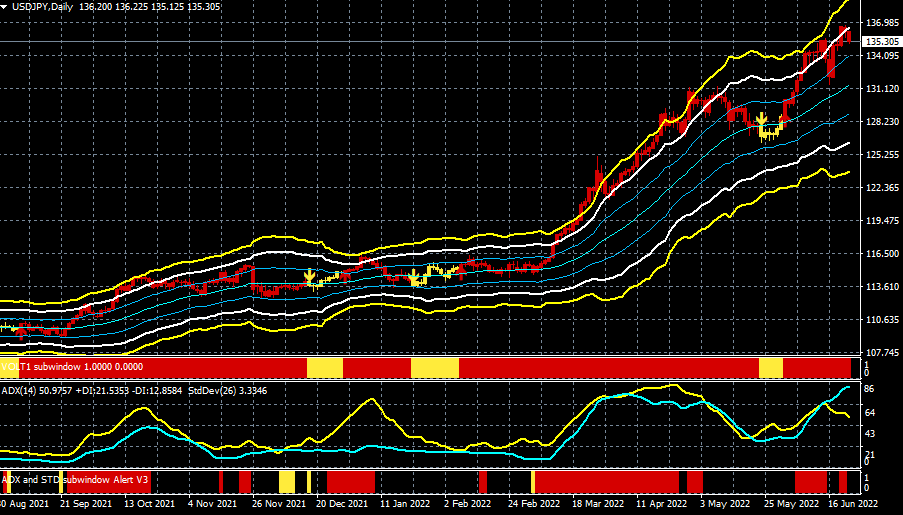

ドル/円(日足)

出所:楽天MT4・石原順インディケーター

ルービニが述べているように、「日銀はイールドカーブを制御することができないのではないか?」という観測が多くなっている。ヘッジファンドのブルーベイ・アセット・マネジメントは、「日銀のイールドカーブコントロールは維持不可能だ。かなりの額の日本国債をショートしている」と、ブルームバーグのインタビューで語っている。

市場の暴力的な円安が日銀にイールドカーブコントロールのバンド幅の拡大などの見直しを迫った場合、これまでのポジションの巻き戻しによって、短期的には<急激な円高>や<金利上昇>が引き起こされるだろう。

ゼロヘッジの記事『Japan On Verge Of Systemic Collapse With "Dramatic, Unpredictable Non-Linearities" In Financial Markets, DB Warns』によると、ドイツ銀行が日本は金融市場の「劇的で予測不可能な非直線性」によってシステム崩壊の危機にひんしていると警告しているという。

以下にその記事の要約を紹介したい。

円の暴落が加速すると、MMT実験の破滅的な終わりが注目される。世界の他のすべての中央銀行が政策を引き締めていることを考えると、日銀の政策は「真に極端な」レベルの貨幣印刷である。我々が円に対して弱気になっている理由の一つである。

また、多くの人が主張しているように、円安の原因は日銀自身にあることを考えると、このような環境での為替介入は単純にはあり得ない。

通貨と日本の金融市場は、ファンダメンタルズに基づいた評価の歯止めを失う過程にある。世界のインフレ率が上がれば上がるほど、日銀は紙幣を刷りまくる。しかし、緩和が加速すればするほど、(インフレの)崖が近づいたときにブレーキを強く踏む必要性が高くなり、危険度が増す。

疑問は以下の3つである。

●日銀は日本国債の在庫を全て吸収する気があるのか?

●このシナリオでの円の公正な価値はどこで、日銀が考えを変えたらどうなるのか?

●日銀はインフレを起こしたいのかもしれないが、完全なシステム崩壊を引き起こしながら、どうやってそこに到達するのだろうか?

出所:ゼロヘッジ『日本は金融市場の「劇的で予測不可能な非直線性」によってシステム崩壊の危機に瀕しているとドイツ銀行は警告している』

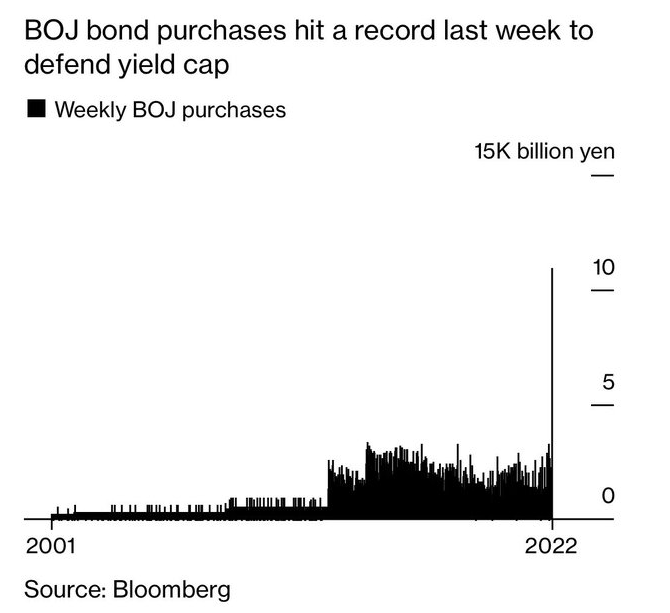

先週1週間で日銀はなんと10兆9,000億円(810億ドル)の国債を購入した。この無制限の国債の買い入れで金利の急騰を強引に押さえつけているが、トレーダーは日本の債券市場の落ち着きを一時的なものと見ている。

日銀の国債買い入れの推移

出所:ゼロヘッジ

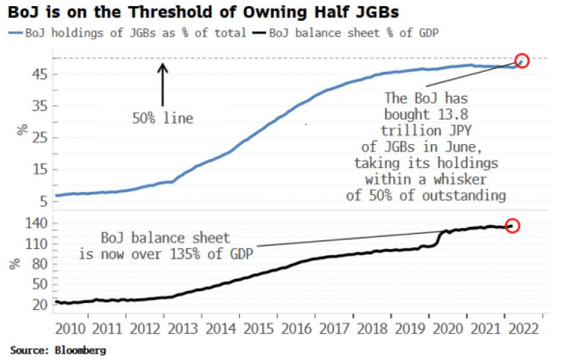

日銀が保有する国債は今週にも発行残高の50%を超える!

出所:ゼロヘッジ

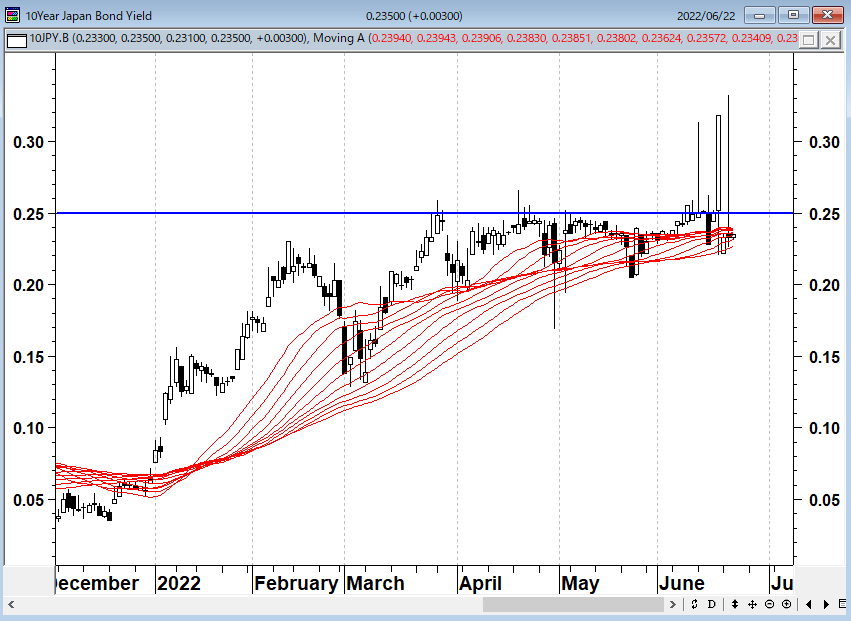

日本10年国債金利(日足)

出所:石原順

日銀保有国債の2022年に入ってからの含み損益の増減

出所:マーケットエッセンシャル(前田昌孝)

悪性のインフレを引き起こす恐れがあるとして、日本の財政法第5条によって、特別の事由がある場合を除き中央銀行(日銀)による国債の直接引き受けは禁止されている。しかし、日銀の国債買い入れは直接引き受けと事実上変わらない。

いずれにせよ、市場操作は最終的に破綻する。量的緩和政策は<国民の預金を連帯保証人とするインフレ政策>である。日銀が輪転機で刷った円で政府の借金を帳消しにするというインフレの方向性は、これから日本国債や円に対する信認を揺るがすことになるだろう。

はたして、日銀は日本国債の在庫を全部買えるのか!? 市場は弱いところを突いてくる。日銀の政策の無理筋をみて、投機筋の日本国債売りが活発化している。世界のインフレ率が上がれば上がるほど、日銀は紙幣を刷りまくる。しかし、日銀の緩和が加速すればするほど、(インフレの)崖が近づいたときにブレーキを強く踏む必要性が高くなり、反動は大きくなるだろう。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)