※本記事は、2022年1月29日に初回公開しました。情報を更新してお届けします。

金利上昇で、株価が下がるのはなぜ?

株式市場の混乱が止まりません。

株式市場では一般的に、直近または52週の高値から終値が10%下落すると「調整局面」、同じく20%下落すると「弱気相場」に入ったと定義されます。6月13日には、指数に連動するインデックスファンドで人気のS&P500種指数が、年初につけた過去最高値から20%超値を下げ、遂に弱気相場入りしました。

金利上昇と景気に対する先行き懸念が、売りを加速させた格好です。

そもそも、金利が上昇するとなぜ株価が下落するのでしょうか。まずはこのメカニズムをざっくりとご説明しましょう。小難しいと感じるかもしれませんが、お付き合いください。

株価の算出根拠となる企業価値は、将来獲得できるであろうキャッシュフローを、金利(これを割引率と呼びます)で割ることで求められます。キャッシュフローと発行済み株式数に変化がない場合、金利が上昇すると企業価値は低下し、理論株価も低下します。

冒頭で触れたS&P500指数の上位構成銘柄には、いわゆるハイテク銘柄が多く含まれます。

昨年まで成長期待によって株価が押し上げられてきたハイテク企業には、割高感が指摘されていました。低金利環境下では割高感も許容されていましたが、金利上昇に伴い、こうした銘柄は特に大きく売られ、「悪目立ち」してしまっているのです。

「レバレッジ型」投信が大幅下落。投資判断のポイントは

さて、ここからが本題です。

米国には、S&P500指数以外にもハイテク株が中心のナスダック100指数があります。ナスダック100指数の関連投資信託といえば、対象指数に対して数倍の値動きを目指す「レバレッジ型」の投資信託を思い浮かべる方も多いでしょう。

その代表格である「楽天レバレッジNASDAQ-100」 と「iFreeレバレッジ NASDAQ100」 の二つは、昨年特に人気を集めましたが、年初からの基準価額の下落率は5割を超え、厳しい状況が続いています。

レバレッジ型は、先物取引などを活用して投資資金の2倍、3倍(商品によって異なります)の投資効果を追求するので、この下落幅の大きさは決して不自然なものではありません。

足元のように株価が大きく下落すると、下がったところを狙って追加購入を考える方も多いと思われます。しかし、レバレッジ型で焦りは禁物です。購入前に一呼吸置いて、以下の質問をご自身に投げかけてみてください。

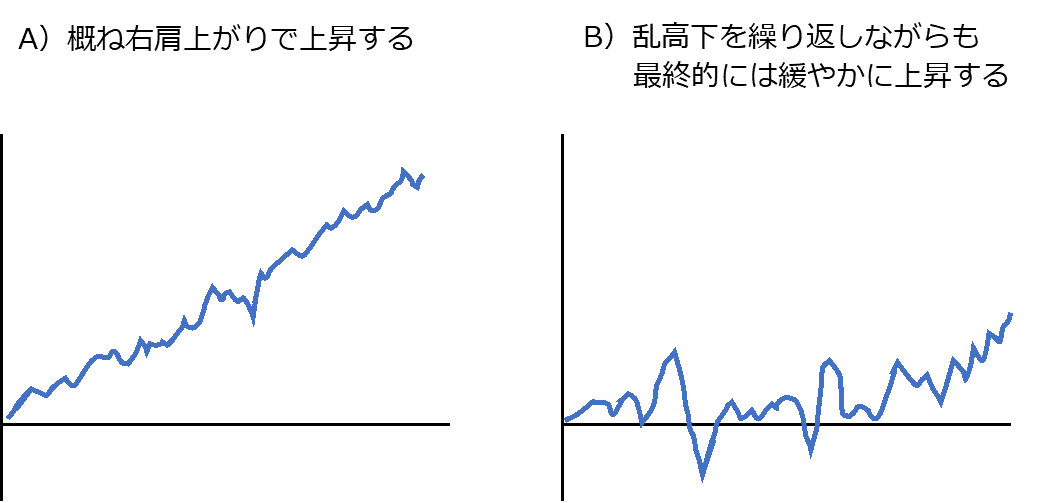

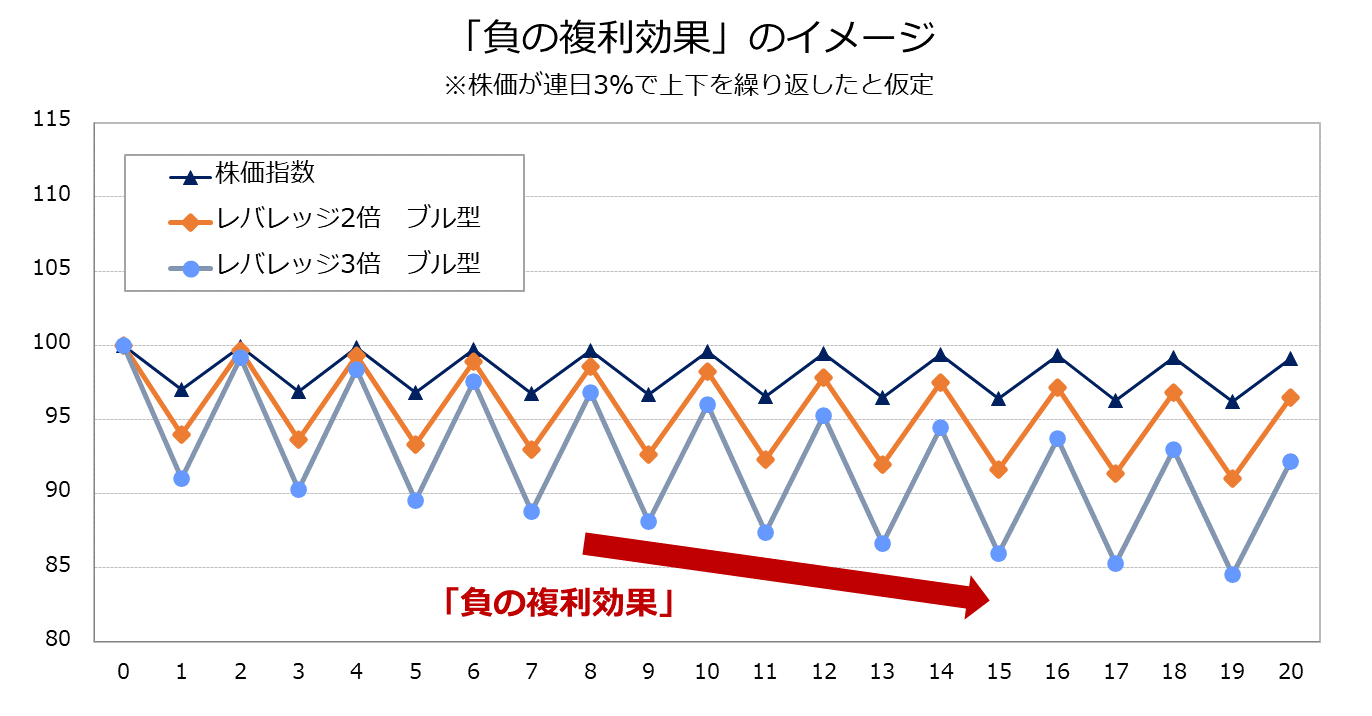

「負の複利効果」に注意

グラフはあくまでもイメージですが、Bのような値動きを予想した方は、レバレッジ型の追加購入を踏みとどまった方がよいでしょう。これは、ナスダック100指数に限ったことではありません。

本連載で何度か言及してきましたが、レバレッジ型は、株価指数が上昇と下落を繰り返す、いわゆる「ボックス圏」の相場だと、「負の複利効果」が働いてしまい、基準価額が日々少しずつ下落してしまいます。

値動きの大きさを逆手に取って積み立てにするという選択肢もありますが、レバレッジ型自体は、株式市場が一方向に動かないとリターンが出にくいのです。レバレッジ型を「ほったらかし」にしてはいけない理由は、こうした点にあります。

つまり、上記A、または、2021年のような右肩上がりの上昇をイメージできない限り、いくら下がったところで購入しても、レバレッジ型で十分なリターンは期待できないため、注意が必要です。

調整局面にお薦めの投信は?

これまで右肩上がりで上昇する米国株を横目に、投資するタイミングを逃していた方にとって、足元の調整局面は良い投資機会と捉えることもできます。Bのような値動きを予想するなら、レバレッジの効いていない、シンプルな指数連動型のインデックス型投信がお薦めです。

インデックス型の一括購入なら、仮に購入後に基準価額が下落しても、最終的に上昇すればリターンが期待できます。レバレッジ型とは異なり、運用の途中経過を気にする必要はありません。

なお、ナスダック100指数連動のインデックス型には、以下のような銘柄があります。

長期目線に立てば、ナスダック100指数には十分に投資妙味があると言えるでしょう。S&P500指数と同様、下落を続けていると言っても、約2年前の水準に押し戻されただけです。

しかし、株価指数そのものの投資妙味と、レバレッジをかけるかどうかは全く別の話です。繰り返しになりますが、レバレッジをかけた場合、株価が一定の方向に動かないと期待通りのリターンは得られません。

レバレッジは元来、短期的な投資戦略で用いられるものなのです。10年単位の長期的な株価指数の見通しと、足元の市場環境下でレバレッジをかけるかどうかを分けて考えることは、大きな失敗の回避につながるでしょう。

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/498m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/498m/img_94157f1cc65cda079f19b67766ae663646051.jpg)

![[動画で解説]【日米株】年末ラリーへ 今そこにあるハードル](https://m-rakuten.ismcdn.jp/mwimgs/3/6/498m/img_36b800bb6c24b2c67166a5873aae553259027.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)