スタイル×分析手法

以下、もう少し詳細に「典型的な投資家像」を見てみよう。以下の分類は、「典型」をピックアップしたもので、完全に網羅的であるわけではないが、「こんな投資家は、確かにいる」、「自分は、この分類に近いかも知れない」などと考えながら読んでみて欲しい。

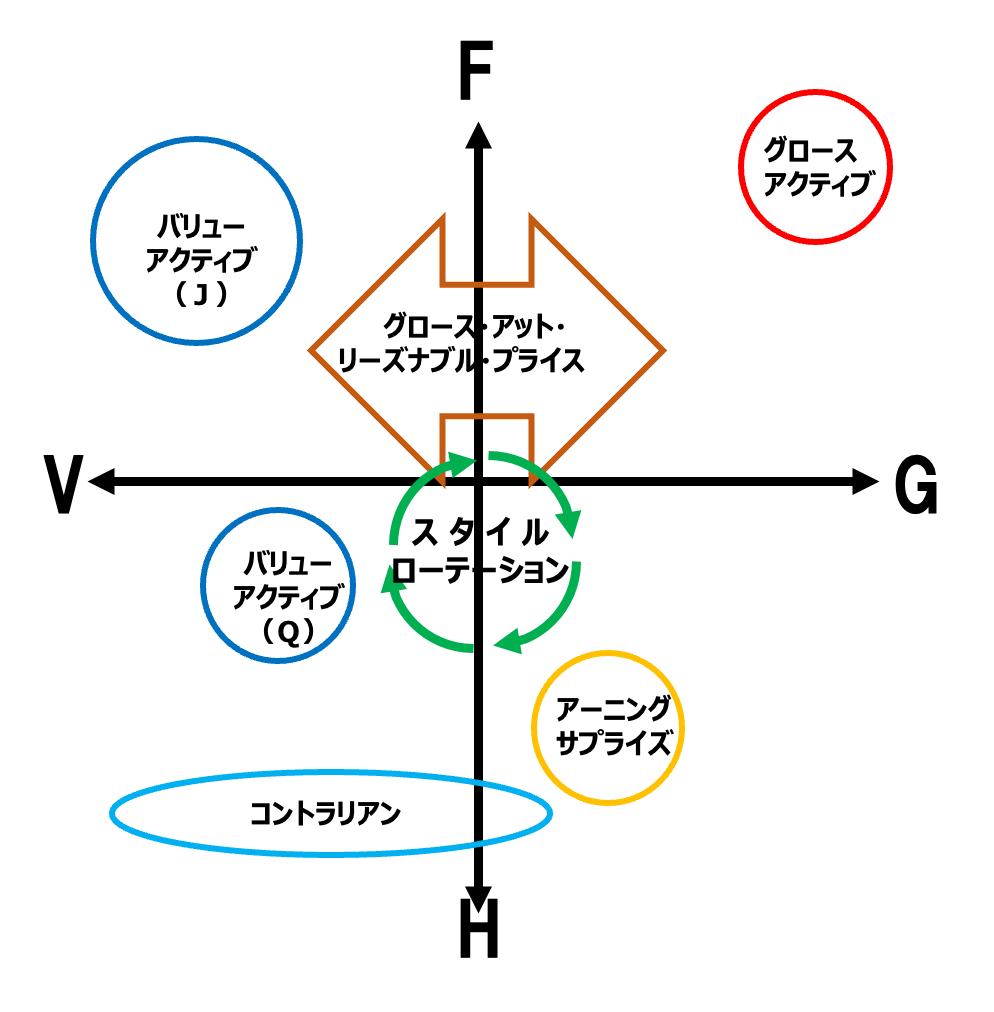

2次元の図(図2)にまとめてみた。

(図2)スタイル×分析手法

(1)グロース・アクティブ

企業を分析して、将来成長する企業を見つけることこそが投資の本質だと考えている。例えば、「株価に投資するのではなく、会社に投資するのだ」という信念を持つ。この点は、時にストイックでさえある。

他の投資家の隙を見つけようとするようなケチな了見は持たずに、企業分析に注力する。成長する企業を見極めることが出来れば、運用パフォーマンスはおのずと付いて来ると信じている。

プロのファンドマネージャーにもこのタイプは多い(単に営業上そのように語る場合もあるが)。

近年、先進各国の産業が、従来の製造業(規模が大きくなると「収穫が逓減」しやすい)から情報産業(規模が大きくなる方が、生産性が上がる「収穫逓増」になりやすい)にシフトするにつれて、成長株が予想以上に成長するような事態が多数起こったので(米国のGAFAが典型だ)、現在この分類に属する投資家は元気がいい。

(2)バリュー・アクティブ(ジャッジメンタル)

しばしばあやふやで見通しにくい将来の成長よりも、現在の株価が割安であることを重視するアクティブ運用だ。企業の価値、あるべき株価を分析して、それよりも安い株価で株式を買おうとする。正しい株価より今買える株価がどれだけ安いかは、ウォーレン・バフェット氏の言葉を借りると「セーフティー・マージン」ということになるが、この点を重視する。

PER(株価収益率)、PBR(株価純資産倍率)、配当利回り、などの各種の比率系の割安指標の何を重視するかで細かなバリエーションがあるが、企業をさらに分析して、補完しようとする。

分析は、主に人の手で行う。

運用としては、不運にして保有銘柄の株価が下がっても、そのままじっくり保有しやすく、売買回転率が低めな運用をしやすい点で、グロース・アクティブよりも有利な面がある。

一方、人気のグロース株が派手に上昇している状況を横目にバリュー株をじっと保有し続けるには相当の忍耐が必要だ。時にその必要性が、投資家本人が持つ忍耐力を上回ることがある点は気の毒だ。

(3)バリュー・アクティブ(クオンツ運用)

バリュー(割安)銘柄に重点を置く運用として、プロの世界では、いわゆるクオンツ運用でバリュー運用的なプロセスを組み込んだものが一定数ある。

個人投資家の場合、使用できるデータやツールの制約があるので、プロのクオンツ運用と同じ運用を行おうとするのは現実的ではないかも知れないが、複数の条件でスクリーニングした銘柄を中心にポートフォリオを作ろうとすると、クオンツ運用的なバリュー運用を行うことになる場合があるはずだ。

尚、いわゆる「スマート・ベータ(β)」運用には、実質的にこの種の運用が多いが、それらは率直に言うと「手間を省いた、一昔前のバリュー型のクオンツ運用」だ。

株式市場では、何らかの株価の歪みが修整される時にアクティブ・リターンが生まれるが、ある方法が一定期間リターンを生んだという事実は、既にリターンを吐き出して「畑が荒れた」ことを意味する場合がある。過去に有効だった方法が、今後も有効であるかどうかの判断が重要であり、データの読み方にセンスが要る。

(4)グロース・アット・リーズナブル・プライス(通称「GARP」)

「高成長でも、株価に十分反映していなければ割安株だと言える。バリューとグロースは必ずしも対立概念ではない。投資で大事なのはバランスだ。成長力のある会社を、割高ではないリーズナブルな株価で買うことを目指せばいい」というような、理屈としてもっともな折衷的スタイルだ。プロの運用の世界では一般に「グロース・アット・リーズナブル・プライス」(通称「GARP」)と呼ばれるスタイルだ。

理屈は通っているし、折衷的で無難だ(だが、あまり面白くはない)。

日本の運用会社は、一つの会社の中に、グロース、バリュー、インデックス運用など、複数の運用スタイルの商品を持つことが多いこともあり、対外的説明(主に年金基金が雇うコンサルタント向けの説明)で、「GARP」的な概念を運用哲学の説明に使うことがしばしばある。

個人投資家の場合、対外的な説明や、対社内の調整のような気遣いは必要ないので、「自分の投資スタイルはGARPだ」と自覚している人は案外少ないかも知れない。

(5)スタイル・ローテーション

バリュー銘柄が優勢か、グロース銘柄が優勢か、の優劣は時によって変化するので、これを当てに行こうとして、ポートフォリオの保有銘柄の傾向性を変化させる運用手法がある。手法名としては「スタイル・ローテーション」、これを使う運用者を「スタイル・ローテーター」と運用業界では呼ぶことが多い。

ローテーション自体を成功させる難しさと共に、顧客である年金基金などの側では、委託先の運用会社が運用スタイルを動かすと、運用資産全体の性質を把握し且つコントロールすることが難しくなるので、プロの世界ではスタイル・ローテーターは好まれない傾向がある。

しかし、熱心に株式市場を見ている趣味的な個人投資家であれば、スタイル・ローテーション的な運用をやりたくなる場合はあるだろう。

もちろん、自分のお金なのだから、やっても構わない(但しお勧めはしない)。

(6)アーニング・サプライズ

アーニング・サプライズとは、企業の、予想されていた収益と、実際に発表された収益のギャップを指すことが多い。後から発表された利益が予想よりも高いポジティブなアーニング・サプライズがある場合、株式のリターンが高まる場合があるとの研究が相当数ある。

株価は、予想を織り込んで形成されるものなので、「予想と実績の差」よりも「前の予想と後の予想の差」に注目する方がいい場合がある。

ともかく、利益そのものないし、利益予想の変化は個々の株式のリターンの差を説明する上では最大の要因であると考えて大凡問題はない。収益予想の周辺の情報ゲームに参加することでリターンを得ようとするアプローチはある。

成長株の事後的に見た高いリターンは、利益予想の意外なまでの上方修正の連続がもたらしたものだと解釈できる。

売買回転率が高くなりがちであることなど、難しい面もあるが、個人投資家も着眼できるポイントの一つだ。

(7)コントラリアン(逆張り投資家)

「不人気で値下がりした銘柄であっても、本来あるべき株価よりも安い株価で買うことが出来るなら、魅力的な投資対象だと考えることが出来る。むしろ、不人気な銘柄の方が、魅力的な株価の歪みが起こりやすいのではないか。この際、むしろ不人気な銘柄を探して投資してみよう…」と考えるような、筋が通った狙いではあっても「へそ曲がり」な投資方針を使う投資家のことを運用業界では「コントラリアン」と呼ぶ。

個人の場合、運用に失敗しても自分のお金だし、コントラリアン運用に賭ける環境はむしろプロよりも有利だ。

コントラリアン運用には、有望な鉱脈があるかも知れない。

もっとも、市場の人気の逆に賭けるので、相当の胆力が必要な運用方針ではある。投資対象となる銘柄を一般的な投資指標で見ると割安株が多くなるだろうが、「直近ではダメなグロース株を狙うコントラリアン運用」のようなやり方が考えられない訳ではない(相当に難度が高そうだが)。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)