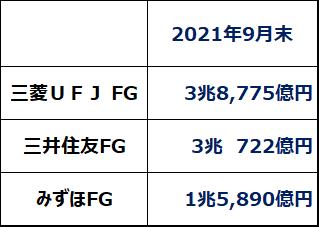

3社とも巨額の有価証券含み益を有する

3メガ銀行はこのように安定的に高収益を稼ぎ、財務良好であるにもかかわらず、株価は長期にわたり低迷してきた結果、株価指標で見てきわめて低い水準にあります。英語でいうと、ディープ・バリュー株(きわめて割安な株)といって良いと思います。

配当利回りが高く、PERが低いことに加え、PBRが0.4倍台で、解散価値の1倍を大きく割れているのは驚きです。以下の通り、保有する有価証券に巨額の含み益があることを考えると、ここまで株式市場で低評価なのは「売られ過ぎ」と判断しています。

保有有価証券の含み益

決算発表後の株価がさえない、考えられる2つの理由

これだけ良い決算を発表したので、決算後の株価はさぞ上がるだろうと思いきや、実はさえない動きとなっています。

三菱UFJは決算発表後の初日である16日に、株価が3.2円(0.49%)しか上がりませんでした。三井住友は決算発表後の2営業日(15・16日)で、株価は39円(1.0%)しか上がりませんでした。みずほは、決算発表後の2営業日で、株価は38円(2.4%)下がりました。

なぜ、このようなさえない動きとなったのでしょう。2つの理由が考えられます。

【1】株式市場が過度なグロース物色にかたよっている

三菱UFJにかかわらず、日本株でとても良い決算を発表してPERなどできわめて低い評価となり、予想配当利回りは高くなったのに、株価が売られる例が続出しています。海運株・鉄鋼株・大手総合商社・メガ銀行などです。

一方で、米国のテスラに見られるように、予想PER150倍あまりの高評価のグロース株が、派手に上昇する現象が起こっています。

私は、株式相場が「グロース偏重・バリュー無視」で行き過ぎている可能性があると考えています。

それでは、割安好業績の日本株をどんどん買っていったら良いのでしょうか? そう単純には判断できません。バリュー株の好業績が一時的で、来期以降、バリュー株の業績が悪化するリスクもあるからです。

きわめて割安に見える株でも、実際に買う時は、来期以降のリスクも考えて選別投資すべきと考えています。

大手総合商社とメガ銀行は、中長期的に高水準の利益をあげていく力があると、私は予想しています。したがって、割安株として投資していって良いと判断しています。

一方、海運と鉄鋼は、投資するとしても「短期投資」に限るべきと思います。海運と鉄鋼は、好業績の時に大きな利益を出すが、ひとたび不況になると大きな赤字に陥る傾向があるからです。好不況の差がきわめて大きいので、要注意です。

【2】メガ銀行の今期利益は一時的要因でかさあげされている

3メガ銀行の今期利益が大きく伸びますが、その中に一時的要因が含まれています。貸倒引当金の戻入益が大きくなっていることです。

これは、前期・前々期の貸し倒れの見積額が大きすぎたことによって生じているものです。つまり、前期・前々期に貸倒引当金を過剰に繰り入れし、その分、前期・前々期の利益が低下したものが、今期になって戻ってきているという形です。

貸倒引当金の戻りが大きいのは一時的です。来期になると、それが純利益を押し上げる効果は剥落します。貸倒引当金の戻りが減少することが、来期の減益要因となります。

今期の純利益が貸倒引当金の戻りによって押し上げられていることは、3社の業務純益を見るとわかります。

3社の上半期業務純益

業務純益とは、一般企業の営業利益に当たるもので、銀行の本業の収益力を示します。与信コストの変動は含まれません。その業務純益で見ると、実は今上期は三菱UFJと三井住友は減益でした。

業務純益には、コロナの影響があまり及んでいません。コロナ禍で落ち込むこともありませんでしたが、コロナの影響が薄れても、反動で増加する形とはなっていません。

銀行の利益変動を見る場合、純利益が一番大切なのは言うまでもありませんが、業務純益の変動も併せて見ていく必要があります。業務純益で見ると、今期の決算は特別に良い決算というわけではありません。

ただし、今期増益に一時的要因が大きいことを考慮してもなお、3メガ銀行の株価が割安で、長期投資することで資産形成に寄与するとの私の判断は変わりません。

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/160m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)