毎週金曜日午後掲載

本レポートに掲載した銘柄:TSMC(TSM、NYSE ADR)

1.2021年12月期3Qは16.3%増収、14.0%営業増益

TSMCの2021年12月期3Q(2021年7-9月期、以下今3Q)は、売上高4,146.71億台湾ドル(前年比16.3%増、USドルベースでは148.78億ドル)、営業利益1,710.04億台湾ドル(同14.0%増、同61.36億ドル)となりました。

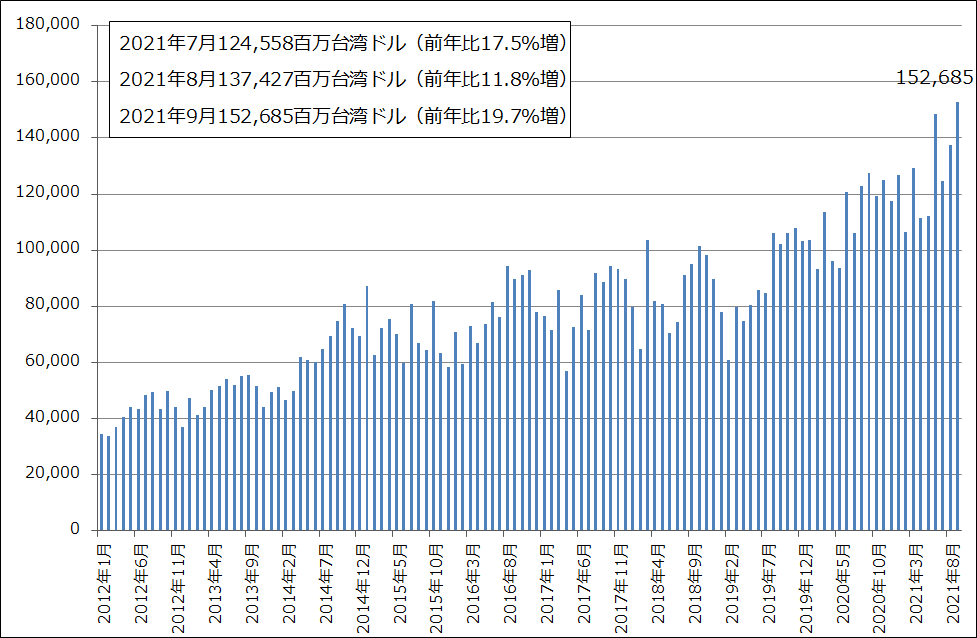

今3Q売上高は、好調な半導体需要に牽引されたものの、設備不足の影響で前年比は16.3%増となり、今2Qの前年比19.8%増を下回りました。ただし、月次売上高を見ると、9月は前年比19.7%増と高い伸びを示しており、過去最高を更新しています。また、グラフ4のように、設備不足の中でも今3Q売上高は過去最高となっていますが、これを見ると大型設備投資の効果が出ていると思われます。

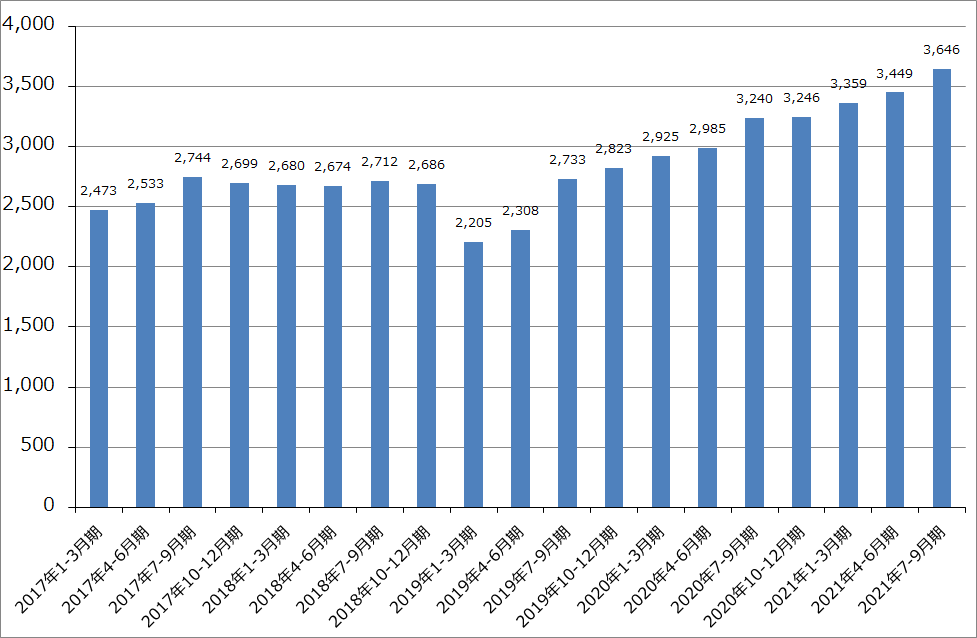

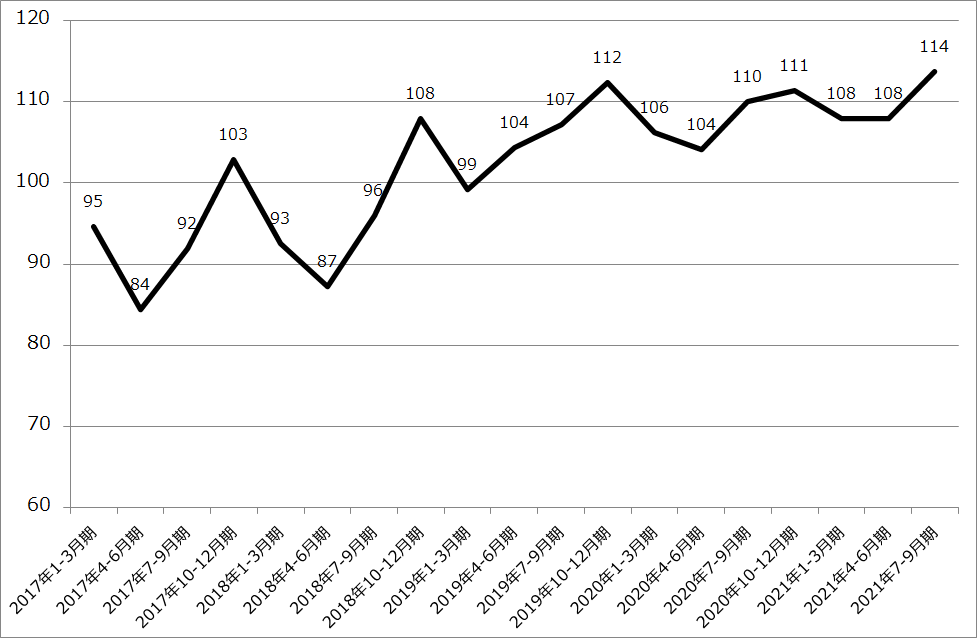

設備投資の効果が出ているためと思われますが、今3Qのウェハ出荷枚数(12インチ換算)は364.6万枚(前年比12.5%増)と増加が続いています。ウェハ1枚当たり売上高は11.4万台湾ドル(同3.6%増)となりました。

また、今3Qの営業利益率は41.2%となり、前3Qの42.1%よりやや低下しましたが、今2Qの39.1%より上昇しました。大型設備投資を継続したことによって今3Qの減価償却費は前年比13.0%増となり、利益を圧迫しました。一方で、会社側は価格設定についてコメントしていませんが、コスト増に見合った値上げを行っている模様であり、営業利益率は今2Q比で上昇しました。会社側は今後もコスト増に見合った値上げを実施する方針と思われます。

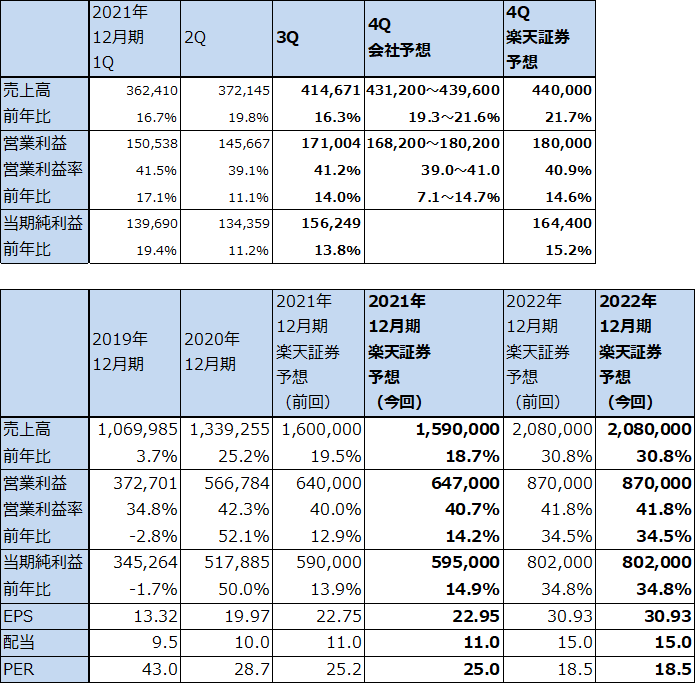

表1 TSMCの業績

株価(NYSE ADR) 112.56米ドル(2021年10月14日)

時価総額 14,857,890百万台湾ドル(2021年10月14日)

発行済株数 25,930百万株(完全希薄化後)

単位:百万台湾ドル(1台湾ドル=4.06円、0.035ドル)、台湾ドル、%、倍

出所:会社資料より楽天証券作成。

注1:当期純利益は親会社株主に帰属する当期純利益。

注2:TSMCは台湾市場に株式を、ニューヨーク市場にADRを上場している。ここでは台湾市場の株価によってPERと時価総額を計算した。

グラフ1 TSMCの月次売上高

グラフ2 TSMCのウェハ出荷枚数

グラフ3 TSMC:ウェハ1枚当たり売上高

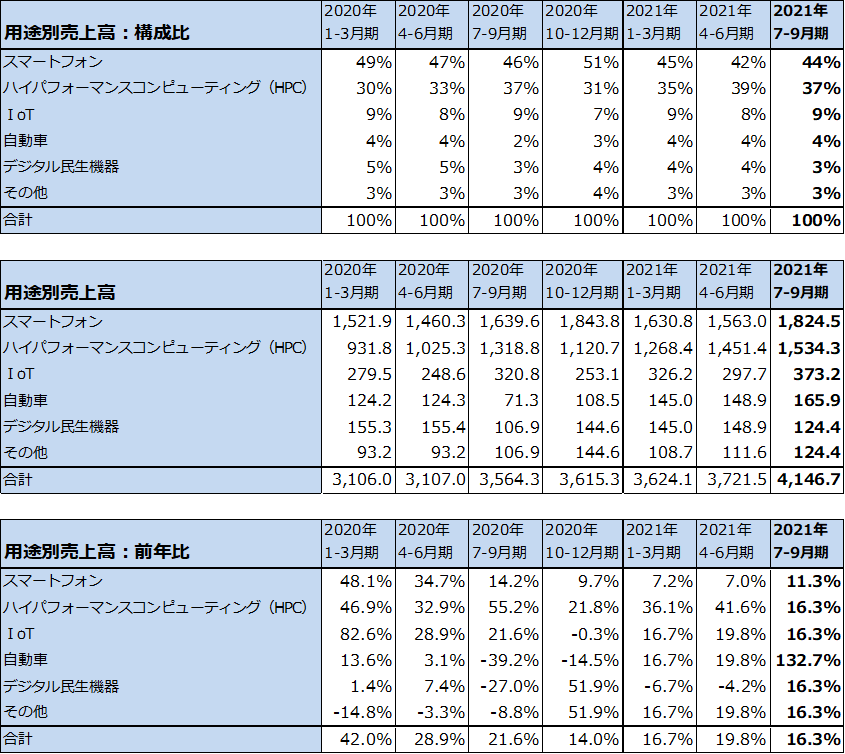

2.用途別ではHPC向け、自動車向けが順調

用途別売上高を見ると(会社側開示の用途別売上構成比から計算)、今3Qもスマートフォン向けが売上構成比44%と最も大きい分野になりました。ただし、前期比(今2Q比)ではiPhone13向けの出荷が増えたため16.7%増と増加したものの、前年比では11.3%増と低い伸びに止まりました。

一方HPC(ハイパフォーマンスコンピューティング。高性能パソコン、高性能サーバー、ゲーム機向けなど)向けは前年比16.3%増、前期比5.7%増となり、今2Qの前年比41.6%増、前期比14.4%増からは大幅に鈍化したものの、設備稼働率が逼迫した状況の中では順調といえるものでした。また、自動車向けが前年比2.3倍、前期比11.4%増と増加しました。1年前の前3Qは自動車向けが最も落ち込んだ時期だったため、前年比では大幅増となりました。

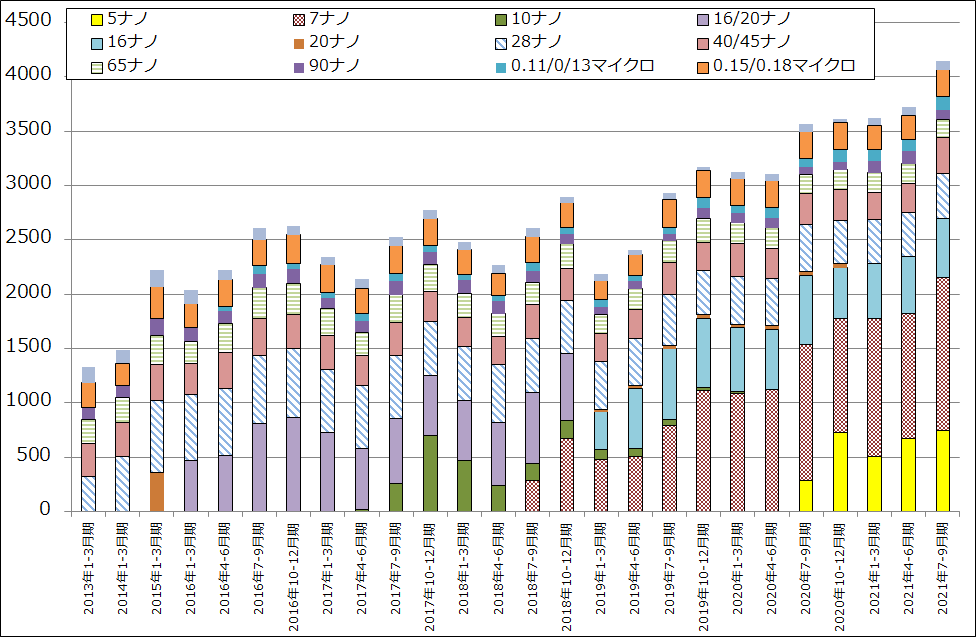

テクノロジー別には、5ナノの構成比が今2Q18%、今3Q18%と変わらなかったのに対して、7ナノは今2Q31%、今3Q34%と上昇しました。パソコン、サーバー用CPU、GPU、ゲーム機用チップセットなどが増加したと思われます。

表2 TSMCの用途別売上高

出所:会社資料より楽天証券作成

注:用途別売上高と前年比は会社公表の構成比より楽天証券試算。

グラフ4 TSMCのテクノロジー別売上高

3.来期2022年12月期は設備増強と値上げ効果で大幅増収増益か

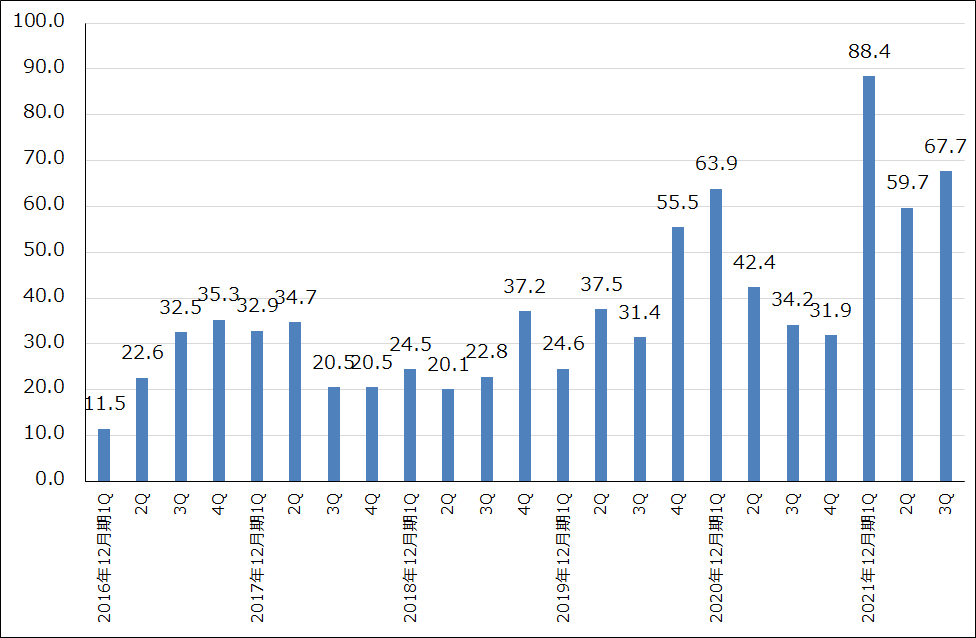

今4Q(2021年10-12月期)の会社側ガイダンスは、売上高154~157億ドル、1ドル=28台湾ドル、営業利益率39~41%より、売上高4,312~4,396億台湾ドル(前年比19.3~21.6%増)、営業利益1,682~1,802億ドル(同7.1~14.7%増)です。設備増強と値上げによる効果が出ると予想されるため、増収率は今3Qよりも高くなると思われます。営業増益率については、会社側の見方は値上げを十分織り込んでいないように思われ、やや保守的と思われます。

楽天証券では今4Qを、売上高4,400億台湾ドル(前年比21.7%増)、営業利益1,800億台湾ドル(同14.6%増)と予想します。また、2021年12月期通期は売上高1兆5,900億台湾ドル(同18.7%増)、営業利益6,470億台湾ドル(同14.2%増)と予想します(売上高は100億台湾ドル、営業利益は10億台湾ドル単位で四捨五入した)。前回予想に比べ、売上高はやや下方修正しますが、営業利益はやや上方修正します。値上げ効果が出ると予想されるためです。

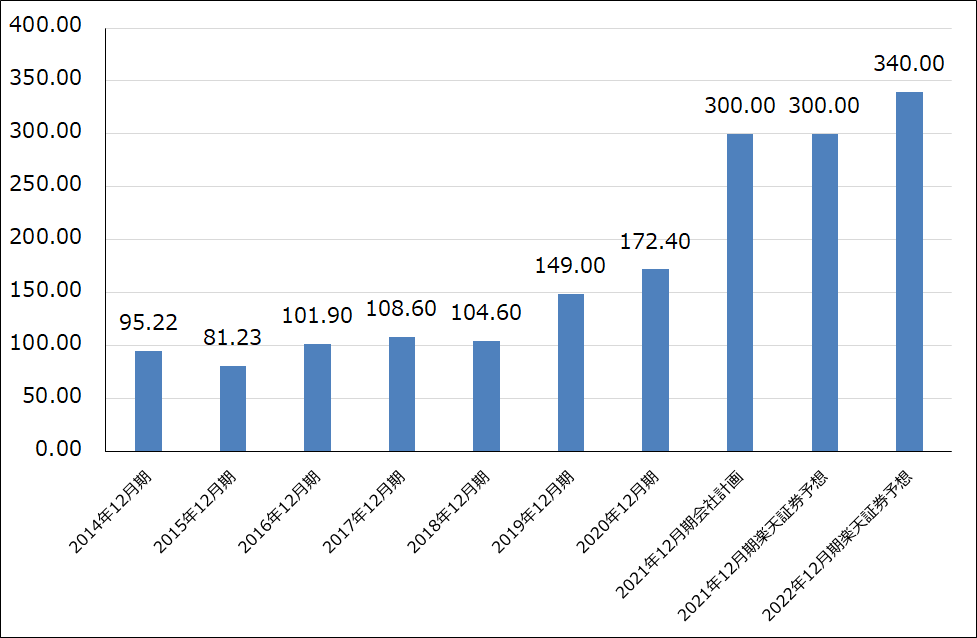

来期2022年12月期は、楽天証券の前回予想、売上高2兆800億台湾ドル(同30.8%増)、営業利益8,700億台湾ドル(同34.5%増)を維持します。引き続き設備増強と値上げ効果が発現すると予想されますが、値上げの程度が不明なので、前回予想を維持します。3ナノは2021年に試験生産(リスク生産)を開始し、2022年後半に量産開始となる予定です。

ちなみに、2ナノの量産開始は2025年になる模様です。2022年後半に3ナノの量産が開始されると、その1年後の2023年に3ナノの拡張版である「N3E」が始まるという見通しが会社側から示されました。

2022年も大型設備投資が継続しますが、会社側は2022年も設備稼働率がタイトな状態が続くと予想しています。

なお、今3Q決算カンファレンスの席上で会社側は、日本に新工場を建設すると表明しました。2022年着工、2024年末に生産開始する計画です。建設地、投資額等の詳細は今後公表される模様ですが、微細化世代は22ナノ、28ナノです。この世代は自動車向け、産業向けでは水準の高い世代になります。報道では、日本政府が建設費の一部を負担する模様です。また、ソニー、デンソーがこのプロジェクトに参画することを検討している模様です。

TSMCのこれらの動きは日系、海外系問わず半導体製造装置メーカーにとって重要です。3ナノから2ナノに世代が進むのに、従来のように2年ではなく3年かかるならば、3ナノは5ナノと同じかそれ以上の「ビッグノード」(生産能力の大きい微細化世代)となる可能性が浮上し、3ナノ対応の半導体製造装置、検査装置をより多く、より長い期間販売することができるようになります。また、汎用半導体とはいえ日本で半導体工場の大型投資計画が始動することも(新工場の投資額は不明だが、報道では8,000億円または1兆円)、半導体製造装置メーカー各社にとって前向きな話です。TSMCは2021年からの3年で1,000億USドルを投資するという設備投資計画を実施中ですが、日本の新工場はこの計画に織り込まれていません。

グラフ5 TSMC:四半期設備投資

グラフ6 TSMCの年間設備投資

4.今後6~12カ月間の目標株価は150ドルを維持する

TSMCの今後6~12カ月間の目標株価は、前回の150ドルを維持します。前回の考え方同様、楽天証券の2022年12月期予想EPS(1株当たり利益)30.93台湾ドルに想定PER(株価収益率)20~25倍を当てはめ、目標株価を740台湾ドルとし、NYSE ADR(ニューヨーク証券取引所の米国預託証券)では150ドルとしました。

引き続き中長期で投資妙味を感じます。

本レポートに掲載した銘柄:TSMC(TSM、NYSE ADR)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]銘柄レポート:スーパー・マイクロ・コンピューター(NASDAQから10K提出期限延長の承認を得る必要がある)](https://m-rakuten.ismcdn.jp/mwimgs/3/9/498m/img_39f7e5c7ac86401ea69f3be820f888f797328.jpg)

![[動画で解説]決算レポート:テスラ(2025年12月期はEV出荷台数20~30%増を狙う)](https://m-rakuten.ismcdn.jp/mwimgs/a/3/498m/img_a3b4892a8879da7cd2df5568113a960392110.jpg)

![[動画で解説]みずほ証券コラボ┃11月11日【日米株、上値めどは?~今週は米CPI、特別国会と企業の決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a9c10d0939778dbd2957bd9d71a4ac5187696.jpg)

![[動画で解説]【テクニカル分析】今週の株式市場 「トランプ相場」の余韻と日米中の動き~一喜一憂しやすい地合いで上値トライできるか?~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/d/4/498m/img_d4b16b0ddd6d2d586cae45075d4ebc4167099.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]トランプ2.0で退場を迫られそうな人の特徴(吉田 哲)](https://m-rakuten.ismcdn.jp/mwimgs/1/8/160m/img_187bb160d07a9e42a994f631d324e5f856871.jpg)

![[動画で解説]米国株最高値の裏に、5つのトランプ・リスク(窪田 真之)](https://m-rakuten.ismcdn.jp/mwimgs/8/7/160m/img_87e1489c5344018fcc304b5d65fe09da43349.jpg)