毎週金曜日午後掲載

本レポートに掲載した銘柄:レーザーテック(6920)

レーザーテック

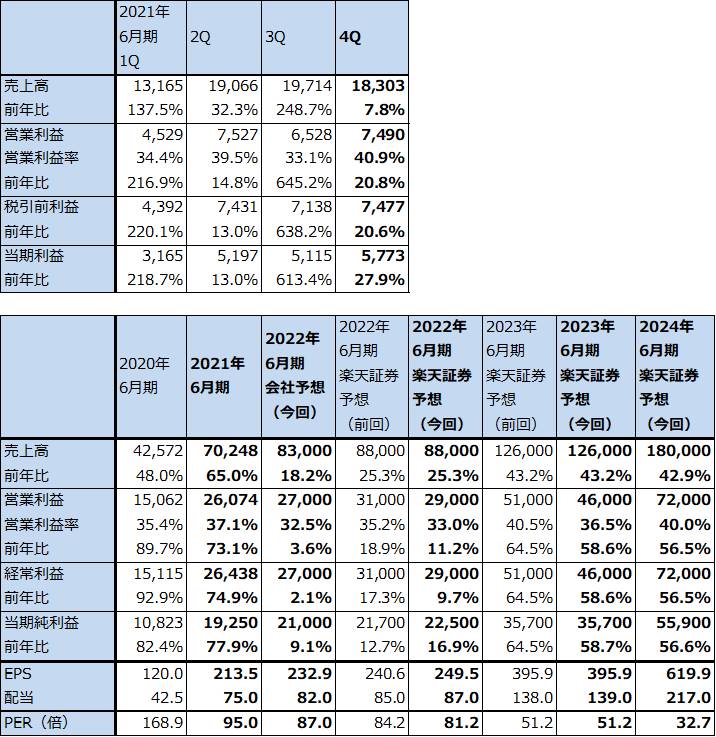

1.2021年6月期4Qは、7.8%増収、20.8%営業増益

レーザーテックの2021年6月期4Q(2021年4-6月期、以下前4Q)は、売上高183.03億円(前年比7.8%増)、営業利益74.90億円(同20.8%増)となりました。

2021年6月期3Q決算時の会社予想では前4Qは減収減益となる見込みでしたが、半導体関連装置(マスク欠陥検査装置と思われる)において顧客の検収が進んだため、前倒しで収益計上した案件があり、このため増収増益となりました。この結果、2021年6月期通期でも全3Q決算時の会社側業績予想、売上高620億円、営業利益200億円を大きく上回る、売上高702.48億円(同65.0%増)、営業利益260.74億円(同73.1%増)となりました。

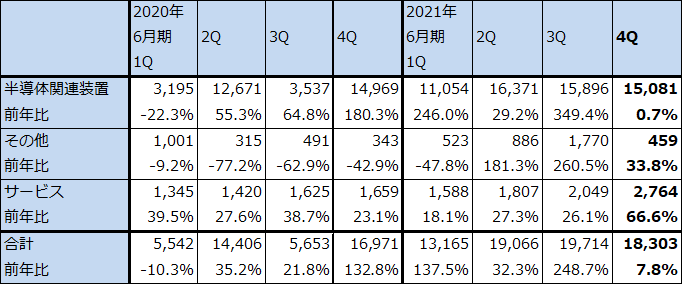

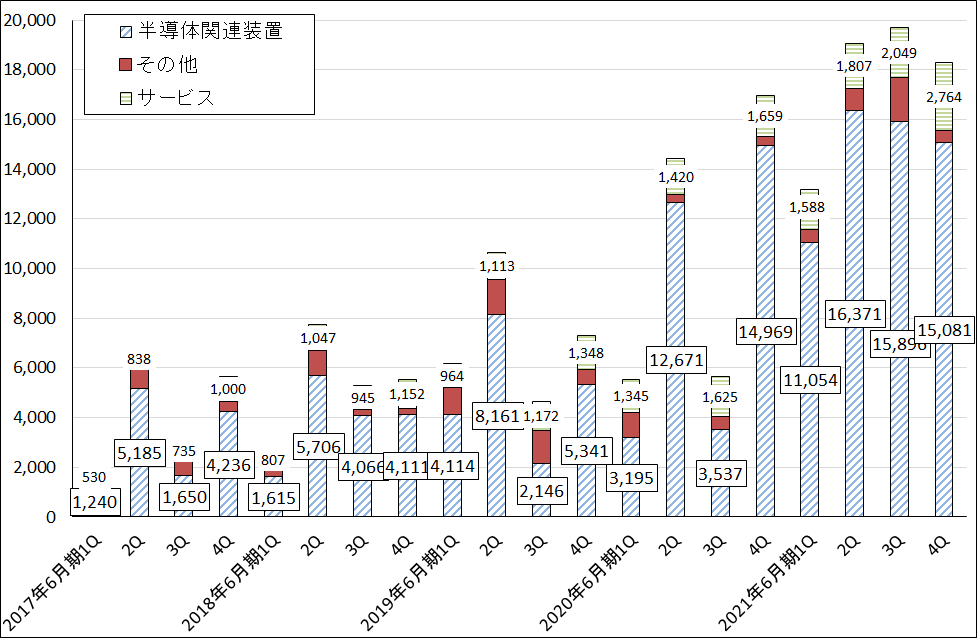

前4Q売上高をセグメント別に見ると、半導体関連装置は150.81億円(同0.7%増)、その他4.59億円(同33.8%増)、サービス27.64億円(同66.6%増)となりました。半導体関連装置は横ばいでしたが、サービスは検査装置の出荷増加に沿う形でサポート契約が増加したため、大きく伸びました(製品出荷後1年間は保証期間だが、1年後からは保守サービスを受けるためには有料の保守契約が必要になる)。

表1 レーザーテックの業績

発行済み株数 90,178千株

時価総額 1,827,908百万円(2021/8/12)

単位:百万円、円

出所:会社資料より楽天証券作成

注1:当期純利益は親会社の所有者に帰属する当期純利益。

注2:発行済み株数は自己株式を除いたもの。

表2 レーザーテック:四半期売上高

出所:会社資料より楽天証券作成

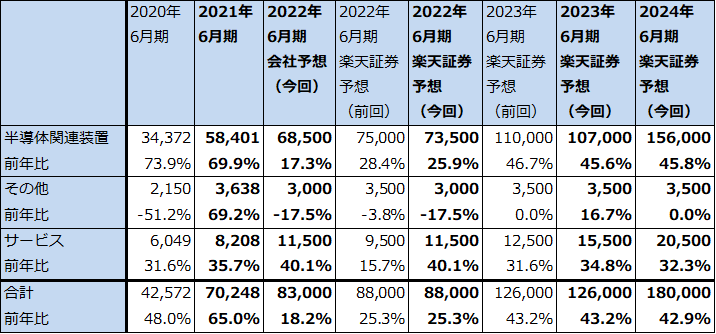

表3 レーザーテックの売上高内訳:通期ベース

出所:会社資料より楽天証券作成。

グラフ1 レーザーテックの四半期売上高

2.2021年6月期は、「ACTIS A150」の本格生産開始による採算悪化で増益率が大幅鈍化へ

2020年6月期、2021年6月期は主に7ナノ、5ナノ半導体ライン向けフォトマスク欠陥検査装置の大きな伸びに牽引されて好業績となりました。2022年6月期からは2022年から量産が始まる予定の3ナノ向けEUV露光装置用フォトマスク欠陥検査装置「ACTIS A150」の生産と出荷が本格化する見込みです。「ACTIS A150」は世界で唯一EUV光を使うEUV露光装置用フォトマスク欠陥検査装置であり、ペリクル(フォトマスクに貼り付ける防塵カバー)付き、ペリクル無しの両方のケースで、フォトマスク欠陥検査の中でも難易度が高い位相欠陥検査(原子レベルの欠陥を調べる)が可能な検査装置です。競合する電子ビームを使った検査装置(東芝傘下のニューフレアテクノロジー)ではペリクル付きの場合、検査はできません。ディープUV光を使ったEUV用フォトマスク欠陥検査装置(レーザーテックの「MATRICS X8ULTRA」、KLAの検査装置)もペリクル無しでの検査が前提となります。

2022年6月期はこの「A150」がいよいよ本格生産に入ります。全く新しい複雑な検査装置の初期ロットの生産を開始するため、全社の売上総利益率が低下し、増益率が前期に比べ大幅に鈍化するというのが会社側の予想です(2021年6月期営業利益は260.74億円(前年比73.1%増)、2022年6月期会社予想営業利益は270億円(同3.6%増)。

2022年6月期の具体的なコストアップ要因は、部材自体のコストが高いこと、新型検査装置の立ち上げに時間がかかり費用がかかること、新型検査装置の不具合に対応するために材料費と工数がかかることです。いずれも、「A150」の生産台数が増えるにつれてコスト低減が可能と思われます。そのため、会社側では2022年6月期は売上総利益率の悪化を予想していますが、2023年6月期は回復すると予想しています。

なお、3ナノの試験生産(リスク生産)は2021年中に始まり、2022年4-6月期には実際の量産が始まると予想されます。そこで使われるフォトマスクがペリクル付きになるのかペリクルなしになるのか、未だ不明ですが、年内には判明すると思われます。ペリクル付きになる場合は「A150」の需要が大きくなり、ペリクル無しの場合は「A150」、「MATRICS X8ULTRA」だけでなく、KLA、ニューフレアテクノロジーの検査装置も使われる可能性があります。会社側によれば、今後は微細化の程度に応じてEUV露光装置用フォトマスクにペリクル付きとペリクル無しの2つが共存する可能性があります。

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)