黄色信号?S&P500指数の対200日移動平均線乖離率

米国市場ではS&P500指数が16日に史上最高値を更新した後、下落に転じました。高値警戒感が広まっていたなか、利益確定売りが重なったことによる調整とみられます。

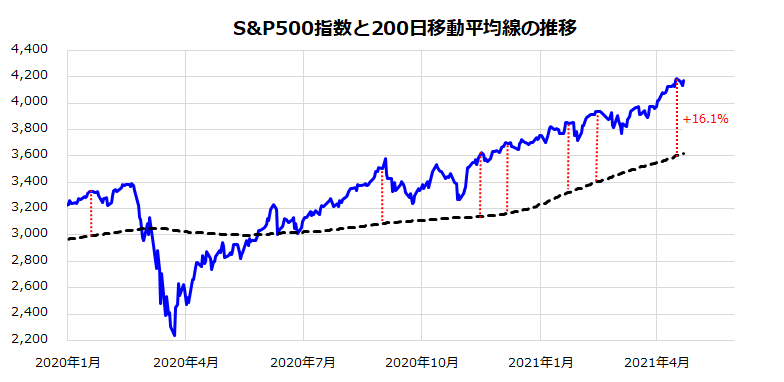

図表1は、S&P500指数と200日移動平均線の推移を示したものです。長期トレンドは上向きでも、200日移動平均線からの「上方乖離(かいり)率」が過度に上昇すると、株価が反落あるいは日柄調整を余儀なくされることが多々ありました。

2016年以降におけるS&P500指数の200日移動平均線に対する乖離率上限のメドとみなされる「平均乖離率+2σ」(σ=1標準偏差)は+16.2%と計算されます。

昨年以降を振り返ると、同乖離率が+16%に接近した2020年1月中旬、9月初、11月中旬、12月中旬、本年1月中旬、2月下旬に株価は反落しました。株価がトレンドを上回るペースで上昇するといったん調整が誘発されやすいということです。

実際、4月16日に同指数の対200日移動平均乖離率は+16.1%に達し、過熱感が示されていました。ただ、後述する「緩和的な金融情勢」に続く「業績の回復期待」をエンジンに、米国株式は日柄調整を経て、堅調基調に回帰する可能性があります。

株価が下落する局面は、「押し目買い」や「積み増し買い」の機会となる公算が高いと見込んでいます。

<図表1:長期移動平均線に対する乖離率が上昇し過ぎると調整を誘発?>

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/498m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/498m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/498m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)

![[動画で解説]【2024年10月】今、上昇している市場はどこ?投資信託ランキング「注目のインド株ファンド!これから投資する人におすすめの3本」](https://m-rakuten.ismcdn.jp/mwimgs/2/f/498m/img_2f095920da9b3a6e3157b834cb0947be39986.jpg)

![[動画で解説]「今週のドル/円は4円の円安。来週のドル/円は160円か? 」](https://m-rakuten.ismcdn.jp/mwimgs/1/f/160m/img_1f3949c08c7e53f8c517668b0bca4e6a45975.jpg)

![[動画で解説]アメリカ大統領選挙から1週間「トランプトレード」はどう変化していく?~時間軸で考えてみる今後の相場展開~](https://m-rakuten.ismcdn.jp/mwimgs/3/4/160m/img_34971e338ed0449f7eb54625c17b1f8071951.jpg)

![[動画で解説]【米国株】トランプ相場 ラリーとクラッシュの間](https://m-rakuten.ismcdn.jp/mwimgs/c/6/160m/img_c602ac20bd2fb9e7dd213b0a4b8be5c461311.jpg)