金利上昇初期の米国株の反応

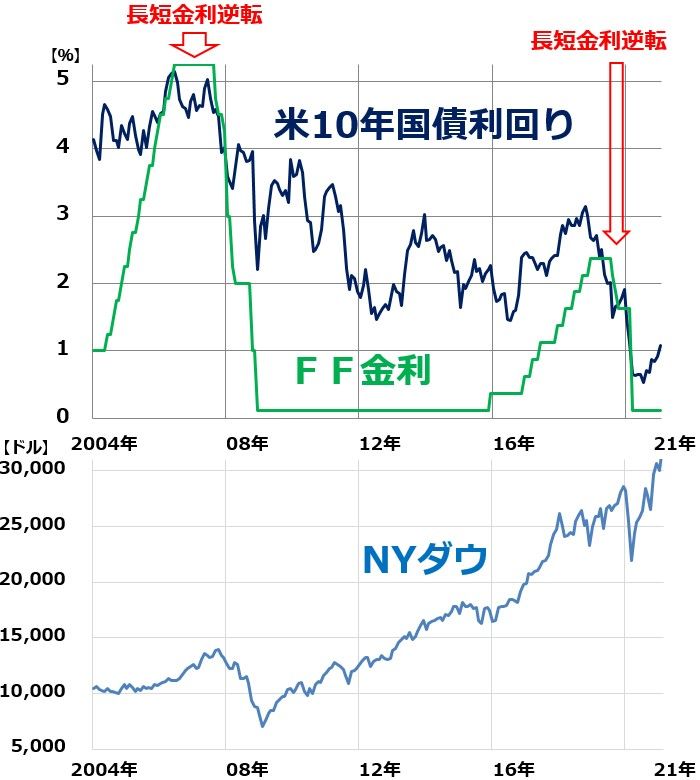

米国で金融引き締めが始まる、あるいは長期金利が上昇を始めると、いつも「金利上昇で株高が終ってしまうのではないか」という不安が語られます。ただし、後から振り返ると、金利上昇初期は、株高と金利上昇が両立しています。以下のグラフで、2004~2005年、2016~2017年は、金利上昇と株価上昇が両立した時期です。

米長期金利とFF金利推移、NYダウと比較:2004年1月~2021年2月(19日)

それでは、いつから株価が金利上昇を無視できなくなるのでしょうか。通常だと、景気回復が鮮明になり、景気の持続性に疑問が出るころです。2007~2008年や、2018年がその時期に当たります。

今年についていえば、私は、米長期金利が2%に近づく、あるいは超える時は要注意と考えます。その時は、株の上昇サイクルが終わる可能性が高まると思います。今は、まだ米長期金利が1.3%なので、株高を阻害する程の金利上昇にはなっていないと思います。

▼著者おすすめのバックナンバー

2021年2月17日:配当利回り4.4%!三菱UFJ FGの「買い」判断を継続

2021年2月16日:3万円超えの日経平均は「積立投資」に最適な暴れ馬。NYダウより上げも下げも大

2021年2月15日:日経平均3万円に迫る。これってバブル?製造業の業績回復は予想以上

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)