※このレポートは、YouTube動画で視聴いただくこともできます。

著者の窪田真之が解説しています。以下のリンクよりご視聴ください。

「 [動画で解説]日経平均3万円超え 米長期金利1.3% 金利上昇で株高終わる?」

---------------------------

日経平均・NYダウとも高値、米金利上昇が新たな不安材料に

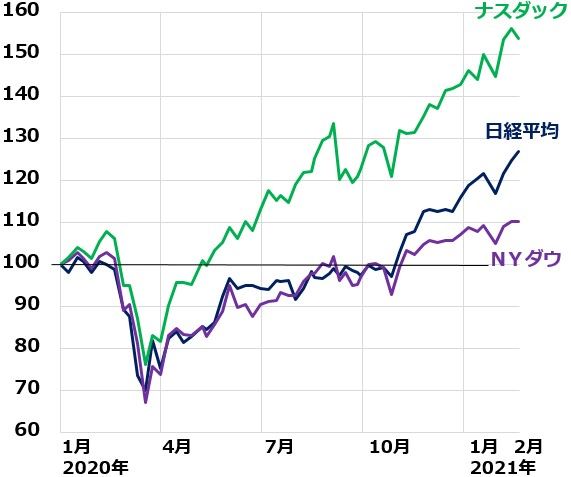

先週(2月15~19日)の日経平均株価は、1週間で497円上昇して3万17円となりました。30年半ぶりに3万円台を回復しました。中国・米国を中心に世界景気の回復が続いていること、昨年10~12月の日本の企業業績が、製造業中心に予想以上に好調であったことが好感されました。外国人の買いが日経平均の上昇を牽引しています。

日経平均・ナスダック総合指数・NYダウの動き比較:2019年末~2021年2月19日

先週のNYダウ平均株価は、1週間で35ドルの上昇で3万1,494ドルとなりました。17日に史上最高値(3万1,613ドル)をつけましたが、その後、米長期金利の上昇を警戒して反落しました。

世界景気回復に伴い、日米で長期金利が上昇し始めています。先週、米長期金利(10年国債利回り)は1.3%に乗せました。日本の長期金利も久々に0.1%をつけました。金利上昇が、株高が終わるきっかけにならないかと、心配する人が出始めています。

私は、金利上昇が株安につながることを心配するのは時期尚早と考えています。景気回復の終盤で、金利上昇が株安のきっかけになることがありますが、まだその段階に入ってはいないと考えています。今は、景気回復初期、金利上昇初期で、金利上昇と株高が両立する局面と判断しています。

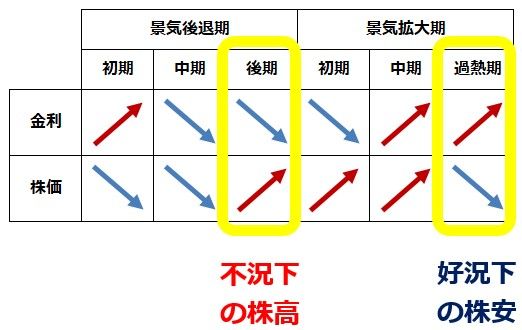

景気サイクルと、金利・株価サイクルの関係

景気・金利・株価は、密接に連携して動いています。景気が拡大・後退のサイクルを描く中で、金利・株価も一定のリズムでサイクルを描いています。

景気・金利・株価には、一般的に、以下のような関係があります。すべての景気循環で成り立つわけではありませんが、株式運用を考える上で、頭に置いておく必要があります。

景気サイクルと、金利・株価サイクル

昨年4~6月、世界景気が戦後最悪の落ち込みに苦しんでいる内に、日経平均を含め、世界中の株が急反発を始めていました。それは、今振り返ると、上の表の「不況下の株高」と書いた局面に当たります。

昨年7月以降、世界経済は回復を始めました。最初は不安だらけの回復でしたが、日米欧の中央銀行が大規模な金融緩和を実施する中で、世界中の株は上昇が続きました。そこは、上の表の「景気拡大・初期」の動きと考えられます。

さらに昨年11月以降、世界株高が加速しました。中国・米国を中心に世界景気の回復色が強まってきたことが好感されました。ただし、この頃から米長期金利の上昇も目立ってきました。長期金利は2月には1.3%まで上昇しました。米FRB(連邦準備制度理事会)は量的緩和を続けているので、まだ金融が引き締められているわけではありませんが、それでも景気回復を織り込んでの長期金利上昇は始まっています。上の表でいうと、景気拡大期の初期から中期に入り始めていると考えられます。長期金利が上昇しているという意味では、「中期」に入るのですが、まだ金利水準が低く、量的緩和が続けられていることを考えると、「初期」と「中期」をミックスしたような環境にあると言えます。

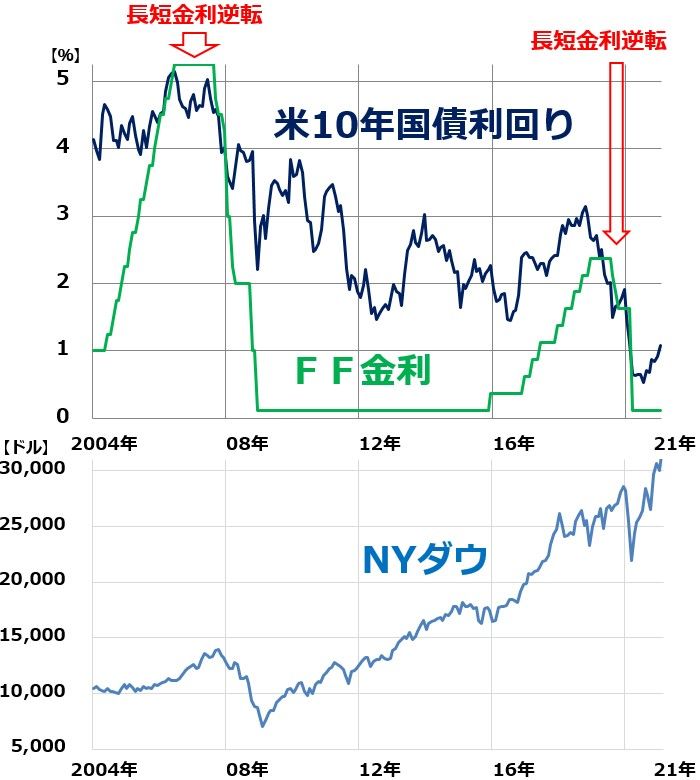

米国株は、このリズムで動いてきた

前段でご説明した、金利循環・景気循環・株価循環の「お決まりのパターン」に、米国株は結構良くはまって動いています。もちろん、日本株でも同じパターンは観測されます。ただ、日本では近年、長期金利がゼロに固定されているため、金利サイクルがやや分かりにくくなっています。

それでは、2014年以降の、NYダウと米長期金利の変動パターンを見てみましょう。

NYダウと米長期(10年)金利推移(月次):2014年1月~2021年2月(19日)

【1】2014年-16年半ば:景気回復初期

2014~2016年にかけて、米国の景気・株・金利は、「景気回復初期」の動きが延々と続いていました。景気が回復しているにもかかわらず、金利は低下し続けて、株が上昇していたからです。

【2】2016年半ば~2017年:景気回復中期

2016年半ばから2017年にかけて、景気拡大「中期」のパターンに入りました。金利が上昇する中で、株価の上昇が続いたからです。

【3】2018年:景気回復末期

2018年には、金利上昇を嫌気して、株が上がらなくなりました。年末にかけて、NYダウは急落しました。

【4】2019年1月~2020年3月:景気後退中期

コロナ危機という特殊要因で、景気後退期に入ったため、株価の動きがやや過去のパターンと異なりますが、20年2・3月の暴落まで見れば、景気が後退する中、金利も株も下がった局面と、とらえることができます。

【5】2020年3~6月:景気後退末期

金利が急低下し、中央銀行がかつてない量的緩和の大判ぶるまいする中で、株が大きく反発しています。過去のパターンから読み解くと、景気後退末期の動きです。

【6】2020年7月~2021年2月:景気回復初期から中期

先に説明した通り、景気回復初期から中期の動きが出ています。

金利上昇初期の米国株の反応

米国で金融引き締めが始まる、あるいは長期金利が上昇を始めると、いつも「金利上昇で株高が終ってしまうのではないか」という不安が語られます。ただし、後から振り返ると、金利上昇初期は、株高と金利上昇が両立しています。以下のグラフで、2004~2005年、2016~2017年は、金利上昇と株価上昇が両立した時期です。

米長期金利とFF金利推移、NYダウと比較:2004年1月~2021年2月(19日)

それでは、いつから株価が金利上昇を無視できなくなるのでしょうか。通常だと、景気回復が鮮明になり、景気の持続性に疑問が出るころです。2007~2008年や、2018年がその時期に当たります。

今年についていえば、私は、米長期金利が2%に近づく、あるいは超える時は要注意と考えます。その時は、株の上昇サイクルが終わる可能性が高まると思います。今は、まだ米長期金利が1.3%なので、株高を阻害する程の金利上昇にはなっていないと思います。

▼著者おすすめのバックナンバー

2021年2月17日:配当利回り4.4%!三菱UFJ FGの「買い」判断を継続

2021年2月16日:3万円超えの日経平均は「積立投資」に最適な暴れ馬。NYダウより上げも下げも大

2021年2月15日:日経平均3万円に迫る。これってバブル?製造業の業績回復は予想以上

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。