「ハネムーンマーケット」(蜜月相場)にも賞味期限はある?

米国では第46代大統領にジョー・バイデン氏、副大統領にカマラ・ハリス氏が就任しました。株式市場は、11月3日の大統領選挙直後から「バイデン当選確実」に安堵(あんど)して上昇基調をたどってきました。ワクチン期待と併せ、米国政治が「正常化」に向かうシナリオ(新大統領誕生=トランプ政治の終焉(しゅうえん))を織り込んできた感もあります。大統領選挙での「当選確実」が株式にとり好材料だったことはアノマリー(選挙サイクルと相場の関係)として検証できます。

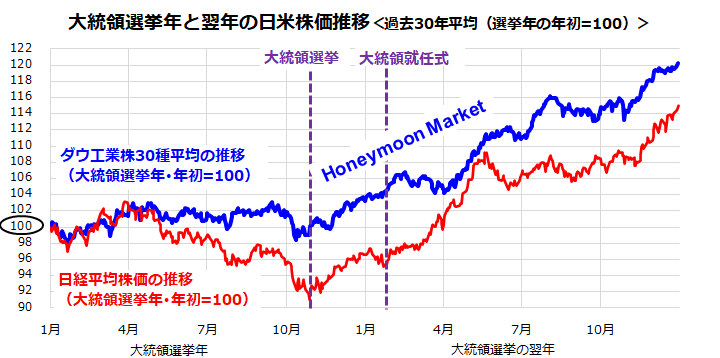

図表4は、過去約30年(計8回)の大統領選挙年と翌年の米ダウ平均及び日経平均の推移を平均化したものです(選挙年の年初を100として指数化)。選挙前に市場を覆っていた不透明感は選挙終了と同時期に後退し、翌年を通じて日米株価が堅調をたどった傾向がわかります。

こうした動きは「ハネムーンマーケット」(市場と次期大統領の蜜月相場)と呼ばれます。ハネムーンに賞味期限(?)はあるのでしょうか。一説によると「大統領就任後100日程度」(市場は新大統領に期待~多少のことには目をつぶる)とされます。第2Q(4-6月期)のどこかで「いったんの賞味期限」が到来する可能性はありそうです。

<図表4:ハネムーンマーケットの賞味期限は100日程度?>

出所:Bloombergより楽天証券経済研究所作成(1988~2017年)

ハネムーンマーケットが終了する場合、株式の調整リスクが高まることは想定の範囲内です。実際、堅調を続けてきたダウ平均や日経平均が直近高値から5~10%の下落を経験することは相場のリズムから見て不健全ではありません。

日経平均を押し下げそうなリスク要因としては、(1)経済正常化を受けて米長期金利が想定以上に上昇して米国株が反落する、(2)米中が人権問題(香港・ウイグル情勢)を巡り政治的対立を激化させる、(3)感染拡大が収束せず東京オリンピック・パラリンピックが中止に追い込まれる、(4)イランや北朝鮮の暴走といった「想定外の地政学リスク」が台頭する、(5)サービス業界の不況長期化で大型経営破綻が発生するなどが警戒されます。

ただ、大規模金融緩和、景気刺激策、ワクチン接種普及の相乗効果でリセッション(景気後退)入りを警戒する弱気相場(高値から20%以上の下落)に直面する可能性は低いと考えています。米国市場では、雇用の正常化が進んだ上でFRB(米連邦準備制度理事会)が金融緩和を解除する(利上げや量的緩和縮小を実施する)まで強気相場が続くと考えています。

図表4が示すとおり、米国株の堅調は日本株堅調の必要条件です。相場がいったん下落するような場面は、株式の積み増し機会を探していた中長期目線の投資家にとり好機となるでしょう。

▼著者おすすめのバックナンバー

2021年1月15日:半導体関連株に特需!世界的DXでグレートサイクル、かつてない業績相場へ

2021年1月8日:ガチホ投資戦略!米国株の月3万円積立、時間分散効果がすごい!!

2020年12月25日:2021年の米国株予測:10万円で買えるETF、バリューよりグロースが輝く?

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)