流動性相場はグロース株に、業績相場はバリュー株に有利

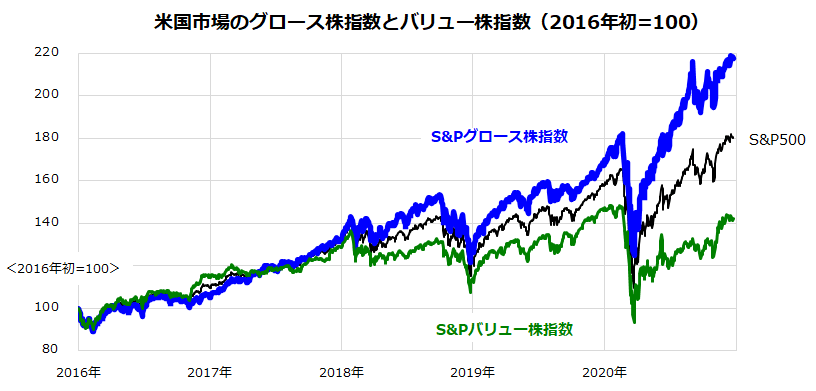

米国市場では、総じてグロース株がバリュー株に対し優勢を維持して久しい状況にあります。換言すると、バリュー株はグロース株に劣後してきました(図表3)。

グロース株は市場平均と比較して高い収益成長ペースを見込める分、PER(株価収益率)やPBR(株価純資産倍率)が高水準で推移する特徴があります。グロース株投資はバリエーションよりも成長性(利益拡大のモメンタム)を重視する手法と言えます。

一方、バリュー株はPERやPBRが低い(配当利回りが高い)銘柄群を総称します。注意点は、バリュー株(割安株)に属している理由として「成長期待に乏しい」との見方が見え隠れしていることです。

本年は、グロース株の中心を担うDX分野の成長期待と業績堅調が鮮明となっており、グロース株の優勢が目立つ一方、景気敏感株や金融株のウエートが高いバリュー株は劣勢です。投資環境の変化次第で株価が揺れやすい特性もありますが、グロース株に分散投資する意義を認識したいと思います。

ただ、景気回復に確信を深める「業績相場」が本格化すれば、2021年に景気敏感株と金融株が主導して「バリュー株の戻り」が鮮明となる展開も考えられます。

<図表3:グロース株とバリュー株のパフォーマンス比較>

出所:Bloombergより楽天証券経済研究所作成(2016年初~2020年12月23日)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]株価急騰を招いた金融政策発表から1カ月が過ぎた中国~財政政策への期待は報われるか?~](https://m-rakuten.ismcdn.jp/mwimgs/8/a/498m/img_8a6c96cf4ead7b0268fe7f71a28c5fd174858.jpg)

![[動画で解説]「短期ドル/円の見通しは、「151円台をキープする限り、円安継続」!」FXマーケットライブ](https://m-rakuten.ismcdn.jp/mwimgs/9/4/498m/img_94157f1cc65cda079f19b67766ae663646051.jpg)

![[動画で解説]【日米株】年末ラリーへ 今そこにあるハードル](https://m-rakuten.ismcdn.jp/mwimgs/3/6/498m/img_36b800bb6c24b2c67166a5873aae553259027.jpg)

![[動画で解説]中国GDP鈍化、デフレと不動産不況続く。それでも大規模な景気刺激策に慎重な理由](https://m-rakuten.ismcdn.jp/mwimgs/5/0/498m/img_505d64bd347e5f9efb94cdb4e523377b51921.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]与党惨敗で長期金利に上昇圧力~ユニット・レーバー・コストが示す政府の課題~(愛宕伸康)](https://m-rakuten.ismcdn.jp/mwimgs/8/4/160m/img_84781bba71909c0cdfc6123d8078ec4c47937.jpg)

![[フィーチャー] ビッグマネー調査:株は2025年末までに7〜8%上昇か](https://m-rakuten.ismcdn.jp/mwimgs/0/a/160m/img_0aac1c0879e60c61f50a2d4833e9161231766.jpg)