米国市場では新年もコロナ緩和相場が続きそう

米国株式は11月以降の堅調相場を経て年末を高値圏で迎えそうです。大統領選挙後の当選確実を巡る安堵(あんど)感とワクチン実用化に伴う経済正常化期待が好材料となりましたが、株高のエンジンは金融緩和環境です。

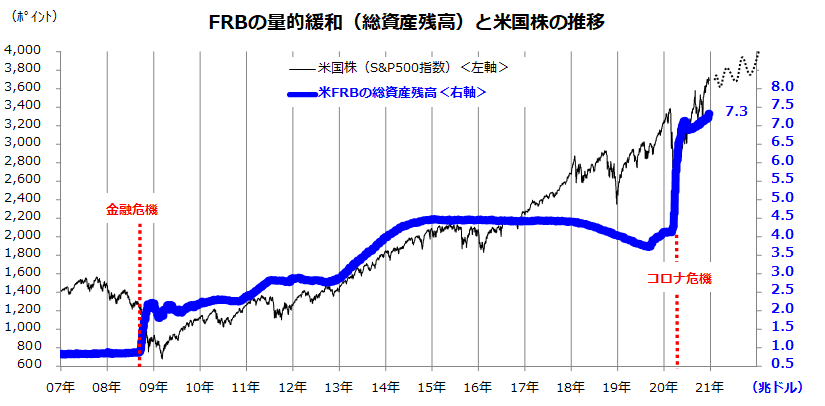

図表1は、FRB(米連邦準備制度理事会)の総資産(バランスシート)とS&P500指数の推移を示したものです。

2008年の金融危機直後と同様、FRBは今春のコロナ危機でも景気対策として量的緩和を急拡大しました。預金や債券の実質利回り(インフレ期待を差し引いたリターン)がマイナス圏で推移するなか、当局は約1,200億ドル(約12.4兆円)規模の債券(国債800億ドル+住宅ローン担保証券400億ドル)を毎月買い入れています。

FRBの総資産は約7.3兆ドル(約756兆円)に膨らんでいますが、景気回復が確実になるまで当局は緩和姿勢を維持する方針です。コロナの影響がある限り、潤沢なリスクマネーが米国株式を支える流動性相場(金融相場)はしばらく続くと考えられます。

一方、企業業績の見通しは底入れしつつあります。S&P500指数ベースの12カ月先予想EPS(市場予想平均)の12カ月累計実績EPSに対する伸び率で見込む予想増益率は25%超です。業績見通しを巡っては「市場はバックミラー(過去)よりフロントガラス(先行き)をみている」との説を重視しています。

短期的な調整を消化しながら、2021年末までにS&P500指数は4,000、同時期にダウ工業株30種平均は3万3,000ドルを目指す堅調トレンドを見込んでいます。

<図表1:コロナ緩和相場を支えるFRBの総資産拡大>

出所:Bloombergより楽天証券経済研究所作成(2007年初~2020年12月23日)

ナスダック、S&Pともに2021年は増益ベース

2021年の米国経済は州(地域)によって差はあるものの、コロナ危機による2020年の落ち込みから回復することが有力視されています。ワクチンの開発と普及が進めば、回復の足取りはよりしっかりしそうです。

ワシントンでは、予測不可能な事象が多かったトランプ政権から、オーソドックスでも予見可能性の高いバイデン政権となります。

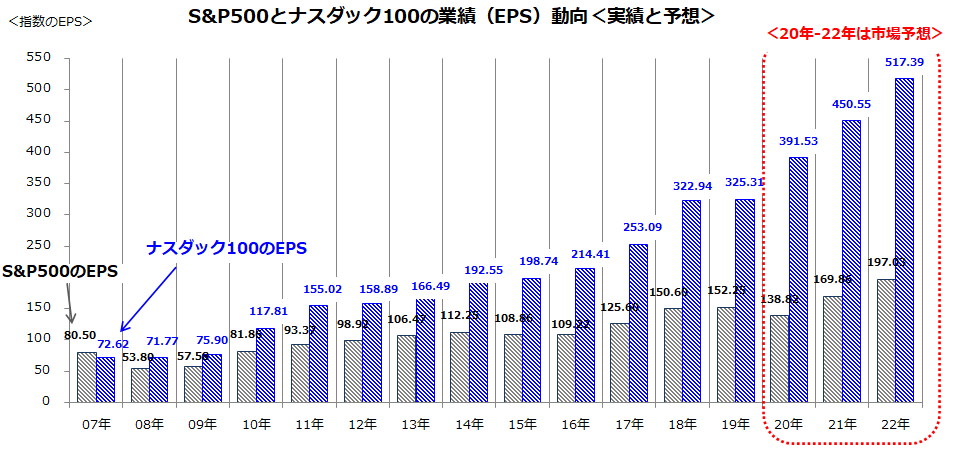

図表2は、S&P500指数とナスダック100指数(ナスダック総合指数を構成する非金融主力100銘柄)の業績動向を示したものです。S&P500指数をベースとする予想EPS(1株当たり利益)は、2020年の減益を経て、2021年は増益に転じ最高益を更新する見通しです。

米国市場の業績拡大をリードしているのがナスダックの主力株です。DX(デジタル)化をけん引するナスダック100指数ベースの予想EPSは2020年も前年比20.4%増益で着地し最高益を更新。2021年や2022年も二桁増益が見込まれ、市場全体の成長をけん引すると期待されています。

<図表2:ナスダック主力株は利益成長見通しをけん引>

出所:Bloombergより楽天証券経済研究所作成(2007~2022年)

流動性相場はグロース株に、業績相場はバリュー株に有利

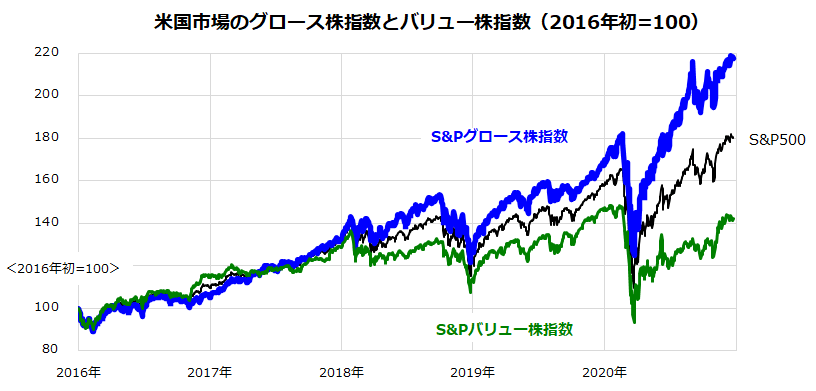

米国市場では、総じてグロース株がバリュー株に対し優勢を維持して久しい状況にあります。換言すると、バリュー株はグロース株に劣後してきました(図表3)。

グロース株は市場平均と比較して高い収益成長ペースを見込める分、PER(株価収益率)やPBR(株価純資産倍率)が高水準で推移する特徴があります。グロース株投資はバリエーションよりも成長性(利益拡大のモメンタム)を重視する手法と言えます。

一方、バリュー株はPERやPBRが低い(配当利回りが高い)銘柄群を総称します。注意点は、バリュー株(割安株)に属している理由として「成長期待に乏しい」との見方が見え隠れしていることです。

本年は、グロース株の中心を担うDX分野の成長期待と業績堅調が鮮明となっており、グロース株の優勢が目立つ一方、景気敏感株や金融株のウエートが高いバリュー株は劣勢です。投資環境の変化次第で株価が揺れやすい特性もありますが、グロース株に分散投資する意義を認識したいと思います。

ただ、景気回復に確信を深める「業績相場」が本格化すれば、2021年に景気敏感株と金融株が主導して「バリュー株の戻り」が鮮明となる展開も考えられます。

<図表3:グロース株とバリュー株のパフォーマンス比較>

出所:Bloombergより楽天証券経済研究所作成(2016年初~2020年12月23日)

2021年も注目!10万円以内で投資できる米国籍ETF

上述した通り、コロナ金融緩和と業績改善期待で2021年の米国株式に堅調相場を見込んでいます。なかでも、グロース株への長期分散投資に妙味があると考えています。

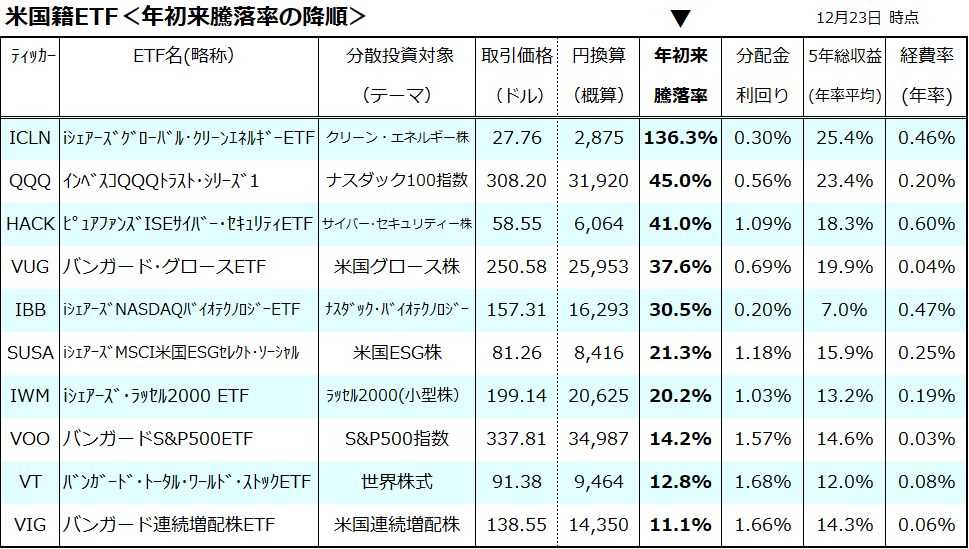

図表4は、10万円以内の投資金額で買える米国籍ETF(10銘柄)を取り上げ、年初来騰落率の高い順(降順)に一覧したものです。

ICLNは、「新時代の成長分野」と呼ばれるクリーンエネルギー(再生可能エネルギー)で国際分散投資を実践しているETFです。同ETFの年初来上昇率は136.3%で他を圧倒。円換算の購入金額として3,000円足らずから投資できる点も特徴です。

2021年1月に就任するバイデン新大統領はパリ協定(地球温暖化対応を巡る国際的枠組み)復帰を約束しており、成長戦略としてクリーンエネルギー投資を拡大させていくと考えられます。

QQQはナスダック100指数に連動を目指すETFで米国において高い人気があります(純資産規模は約15.4兆円)。年初来リターンはS&P500指数の3倍超となっており、DX革命を象徴するETFとして注目されています。

パフォーマンスが最近向上しているETFとしてはHACKに注目です。サイバーセキュリティー分野のハードウエア企業とソフトウエア企業に分散投資。国・企業・個人を問わずネット社会での情報保護分野で高い成長が見込まれている業界です。

米国のグロース株全体に分散投資するにはVUG、バイオテクノロジー分野に絞って分散投資をしたいならIBBに注目したいと思います。

SUSAはESG(環境/社会/企業統治)を重視する米国企業に分散投資しています。SRI(社会的責任投資)やESGを重視した物色は世界の機関投資家でグローバルスタンダードとなりつつあり、SUSAの年初来上昇率(21.3%)もS&P500指数よりも優勢となっています。

米国景気が持ち直す局面でパフォーマンスが持ち直す傾向がある小型株に分散投資するIWMの年初来騰落率もS&P500指数より優勢となっています。

先進国や新興国に広く分散投資したいならVT、米国の連続増配株(10年以上連続して配当を増やしている銘柄群)に分散投資したいならVIGに注目したいと思います。

投資ニーズ、相場観、リスク許容度に応じて比較的少額から投資をスタートできる米国籍ETFに注目したいと思います。

<図表4:2021年も注目したい米国籍ETF(参考情報)>

*米国籍ETFの取引単位は1口から(米国株式の1株単位と同様)

*取引価格の円換算(概算)=取引価格(ドル)×為替相場(直近のドル/円)

*年初来騰落率はドル建て取引価格をベースに計算

出所:Bloombergより楽天証券経済研究所作成(2020年12月23日)

▼著者おすすめのバックナンバー

2020年12月18日:米国株:ナスダック最高値。下落暗示「ブラックスワン」と10大リスク

2020年12月11日:複利で増やす!「米国株の積立投資」が資産形成の王道

2020年12月4日: 「ESG投資」で利益は狙える?世界的な人気と個人投資家のやりかた

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。