大統領選挙が混乱しても、誰が大統領になっても、コロナ対応としての金融緩和は不変。

金も原油も、ツイート直後の相場の環境と値動きが示したとおり、同時に複数の材料が作用しており、相殺され、価格が決まっていると、考えられます。仮に、上昇要因しかない場合は、価格は一方的に上昇していると考えられます。(逆もしかりです)

上昇・下落両方の材料が絶えず存在している、という点で言えば、今後の価格動向は、それらのバランスによって、上昇したり下落したり、さまざまな状況になり得ると言えます。このことを前提にした、今後を考える上でのポイントは、“どの材料が、インパクトが最も強いか”だと思います。

長期的には、実は、すでに非常にインパクトが強い材料は、既に存在していると、筆者は考えています。それは、“米国の大規模な金融緩和”です。短期的には、あまり目立つことはないかもしれませんが、長期的には、金にも原油にも、上昇圧力を与えていると、みられます。その仕組みは、以下のとおりです。

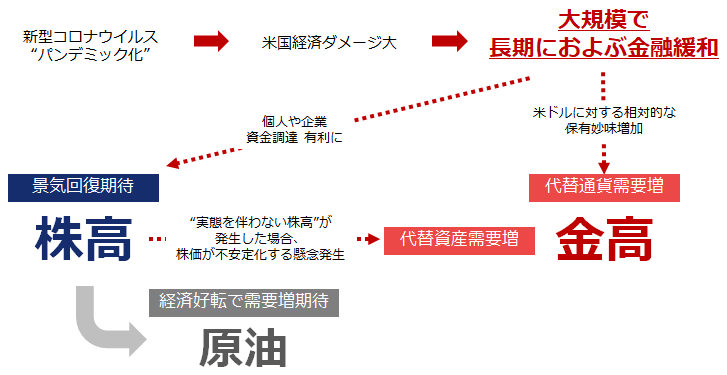

下図に従えば、大規模な金融緩和策は、“株高・金高・原油高”の要因です。

図:金融緩和と金と原油の関係

新型コロナ感染拡大によって負ったダメージを回復させるべく、米国の中央銀行にあたるFRB(米連邦準備制度理事会)は、大規模な金融緩和を行っています。すでに彼らは、金融緩和策の一つであり、社会に資金を供給する策である資産の買い入れを、当面継続すること、そして、同じく金融緩和策の一つで、個人や企業の資金調達を行いやすくする低金利策を、数年先まで実施することを明言しています。

基本的に、FRBなどの中央銀行は、その国の政府と、独立的な立場をとるとされているため、その国のトップが誰であったとしても、中央銀行は“物価や雇用の安定化を図る”という本来の役割をまっとうすることになっています。

その意味では、今回の米大統領選挙の選挙戦がどのような状況だったとしても、次期大統領が誰だったとしても、コロナが経済に引き続きダメージを与えたり、経済が回復したとしてもコロナ前(ビフォーコロナ)の状況に戻らない状況が続いたりした場合、中央銀行は本来の役割にのっとり、彼らの判断で、粛々と金融緩和を続けるとみられます。

今後、金においては実態を伴った株高が下落要因になり得、原油においては、米国を含む主要な先進国でクリーンエネルギーへの転換の模索が加速している点が、需要減少という側面から、下落要因になり得ます。

金も原油も、個別に、下落要因となり得る材料を抱えているわけですが、このような下落要因を、相殺し得るのが、米国の大規模な金融緩和なのだと、考えます。

リーマンショック後、米国の大規模な金融緩和が、数年間、“株高・金高・原油高”を演出しました。現在、その時を大きく超える規模の金融緩和が行われていること、コロナが向こう短期間終息しない可能性が高いことを考えれば、比較的強い下落要因にさらされたとしても、下落の規模は一定程度に収まり(下落幅は比較的浅く、期間も比較的短い)、金融緩和によってむしろ、底堅く、推移すると、現段階では考えています。

現段階では、年内、金相場の2,000ドル、原油相場の43ドル(9月の急落前の水準)回復は、起き得ると、考えています。

[参考]貴金属関連の具体的な投資商品

純金積立

国内ETF/ETN

1326 SPDRゴールド・シェア

1328 金価格連動型上場投資信託

1540 純金上場信託(現物国内保管型)

2036 NEXT NOTES 日経・TOCOM金ダブル・ブルETN

2037 NEXT NOTES 日経・TOCOM金ベアETN

海外ETF

GLDM SPDRゴールド・ミニシェアーズ・トラスト

IAU iシェアーズ・ゴールド・トラスト

GDX ヴァンエック・ベクトル・金鉱株ETF

投資信託

ステートストリート・ゴールドファンド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジあり)

ピクテ・ゴールド(為替ヘッジなし)

三菱UFJ純金ファンド

外国株

ABX Barrick Gold:バリック・ゴールド

AU AngloGold:アングロゴールド・アシャンティ

AEM Agnico Eagle Mines:アグニコ・イーグル・マインズ

FNV フランコ・ネバダ

GFI Gold Fields:ゴールド・フィールズ

国内商品先物

金・金ミニ・金スポット・白金・白金ミニ・白金スポット・銀・パラジウム

![[動画で解説]【米国株】NVDA NVDA NVDA 決算からのAI相場](https://m-rakuten.ismcdn.jp/mwimgs/a/9/498m/img_a99e2e3ab1034704f2f060c02adba3aa62018.jpg)

![[動画で解説]日中首脳会談が開催。習近平政権が石破政権に歩み寄る三つの理由](https://m-rakuten.ismcdn.jp/mwimgs/6/b/498m/img_6b195ba704f93cbaf52c425e486a004045307.jpg)

![[動画で解説]植田総裁・名古屋講演のメッセージ~政府・日銀にとって御誂え向きの2024年7-9月期GDP~](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3fb371897205e7696fbfa011f2bc1cb7104479.jpg)

![[動画で解説]「エンゲル係数」上昇の背景に世界分断あり](https://m-rakuten.ismcdn.jp/mwimgs/6/d/498m/img_6d62961de68f1df741a9eba8339b2f7369057.jpg)