OPECプラス以外の産油国は増産傾向

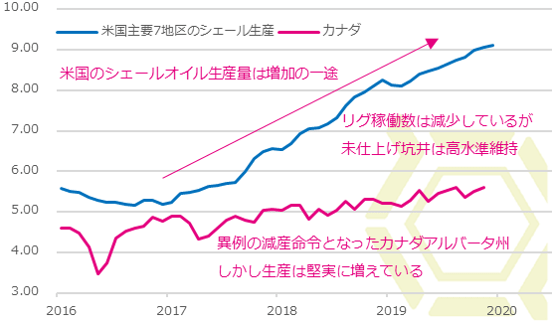

北海やブラジルの生産量も伸びているが、やはり北米地域、特に米国の生産量の増加は目を見張るものがある。シェール主要7地区のリグ稼働数は、2018年11月の958基をピークに減少傾向にあり、2019年11月時点では729基にまで減少した。しかし、油井掘削技術が進歩して生産コストも削減されていることもあり、1油井あたりの生産性は概ね高まっており、生産量は右肩上がりで増加している。未仕上げの坑井(DUC)の数も2019年5月をピークに減ってはいるが、それでも未だ高い水準にあり、原油価格が上昇して十分な利益が確保できるようになると、それだけ市場への供給は増えることが見込まれる。シェールオイル生産ペースは幾分鈍化する可能性はあるものの、生産量は今後も増え続ける見通し。

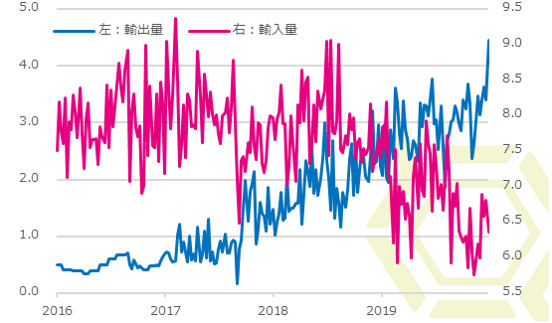

米国は生産量の増加とともに輸出量も増加している。2015年12月の輸出解禁直後は日量50万バレル程度だった原油輸出量も、インフラ整備が着々と進み、足元の同国の原油輸出量は同300万バレルを超えてきている。米中貿易問題の影響で中国向けの原油輸出はやや抑制されているが、その他の消費国向けの輸出多様化は進んでおり、世界市場への供給量は増加している。また、原油のみではなく石油全体としてみると、2019年9月時点で米国の石油輸出量は輸入量を上回り、純輸出国に転じており、輸出市場でも存在感を示している。一方、米国内のリファイナリーの能力拡張のペースは遅く、原油需要自体に大きな増加は見込み難い。生産が増加し需要に限りがあるなか米国内の在庫は高水準にあり、輸入を抑制、輸出を拡大すると、世界の原油需給の緩みにつながることは必至の状況。

なお、カナダのアルバータ州が2018年12月、2019年末までの期限付きで異例の減産命令を下したことで、カナダの産油量が落ち込む可能性があったが、米国のシェールオイル増産に比べると小幅ではあるが、カナダの生産も堅実に増え続けている。

北米の生産量(100万バレル/日)

米国の原油輸出量と輸入量(100バレル/日)

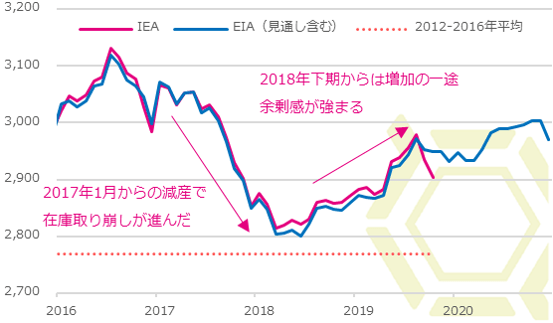

世界的に原油在庫は増加し余剰感が増している

これらの協調減産に参加していない産油国の増産や、2018年のOPECプラスの減産規模縮小もあり、OECDの商業用の石油在庫は2018年3月を底に水準を切り上げている。OPECプラスは当初、過去5年平均水準まで在庫を取り崩すため減産を履行した。しかし、その水準に近づくと減産規模を縮小して増産(当時の生産水準からの増産)に転じたことからも、本質的には供給量を制限したくないことが窺える。結局、その目標は未達となり、その後は在庫が増え続ける一方となった。米中貿易問題による景気減速に伴う需要減退観測もあるが、低炭素化への流れもあり、世界の石油需要の大幅な伸長が見込まれないなか、OPECプラス以外の供給量は増え続ける公算が大きく、現行のOPECプラスの減産幅では供給過剰感を解消させるには正直厳しいと判断せざるを得ない。米エネルギー情報局(EIA)の見通しでは、2020年はさらに在庫が積み上がるとみており、供給超過の状態は長引くことが想定される。

OECD商業用石油在庫(100万バレル)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)