世界の経済予想リビジョン指数でみる注目点

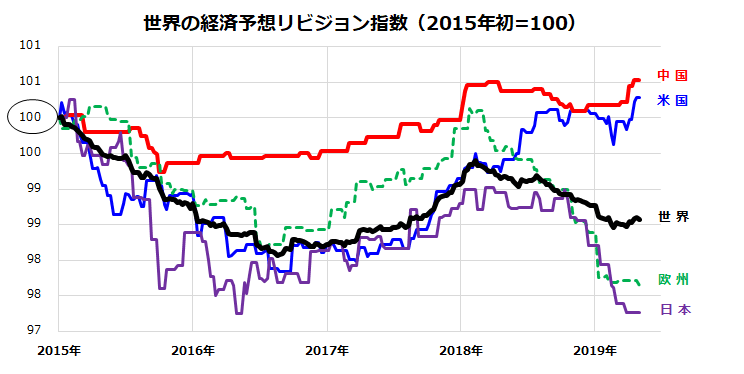

とは言っても、株式市場の中長期トレンドはファンダメンタルズ(経済の基礎的条件)見通しの変化に左右されやすいことも知られています。図表3は、米国、中国、欧州、日本の「経済予想リビジョン指数」で国(地域)別に経済見通しの修正傾向を示したものです(2015年初=100)。

世界のGDP(国内総生産)1位の米国と2位の中国の見通しが改善していることが、年初来の世界株式回復の主要因です。実際、米国の2019年1~3月期GDP実質成長率は+3.2%(前期比年率)、中国の1-3月期GDP実質成長率は+6.4%(前年同期比)と、どちらも市場予想を上回りました。

米国では、S&P500指数の構成銘柄のうち約8割が1~3 月期の決算を発表。そのうちEPS が市場予想を上回った比率は約75%で、未発表銘柄の予想と合わせて集計すると、当初予想の「微減益」から「微増益」に転じて着地する見通しです(5月3日時点)。

一方、日本と欧州の経済見通し低迷が目立ちます。日本は、インバウンド(訪日外国人観光客)需要を除く内需(個人消費支出)の伸び悩みが否めず、10月の消費税増税による影響が日本の経済予想リビジョン指数の重石となりそうです。従って、業績見通しは米国より日本の方が厳しい状況です。12カ月先予想EPS(1株当り利益)の前年同期比伸び(市場予想)を比較すると、S&P500指数が+12.3%の増益見通しであるのに対し、TOPIXは+7.5%の増益見通しに留まっています。

昨年末以降の「日本株出遅れ」の主要因は、日本市場の業績見通しの鈍さにあると考えられます。日本株が足元の軟調から反転する局面では、国際競争力や成長期待の高い外需、FA、AIoT、G5関連株などの買い戻しが先行しそうですが、内需関連株は劣勢を強いられる可能性に注意したいと思います。

図表3:米中の経済見通し改善と日欧の経済見通し低迷

▼もっと読む!著者おすすめのバックナンバー

2019年4月26日:Sell in Mayの不安? アノマリーは繰り返されるか

2019年4月19日:NT倍率が上昇!リスクなのか投資好機なのか?

2019年4月12日:世界の業績見通しは底入れ?手数料0円のETFでグローバル投資

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/498m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/498m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)

![[動画で解説]株式市場の「強気の終焉」に備える~「買い遅れる恐れ」と「強気の罠」のはざまで~(土信田 雅之)](https://m-rakuten.ismcdn.jp/mwimgs/1/9/498m/img_1979020be6c833ae6a0b21d1c7955a1670673.jpg)

![[動画で解説]【小林亮平さん/BANK ACADEMY】「金の盾」がほしい!投資の楽しさを広めたい【わたしの一番ほしいもの】](https://m-rakuten.ismcdn.jp/mwimgs/6/a/498m/img_6a4fc3c2314e5a1c161010e5c1b6b72549457.jpg)

![[動画で解説]決算レポート:エヌビディア(「Blackwell」の量産進む)](https://m-rakuten.ismcdn.jp/mwimgs/3/f/160m/img_3f6cf27f5c1aa7cadc8014bfefe4b67157893.jpg)

![[動画で解説]11/22「リスクオフで円高。週末はドル/円の下値探る動きか」](https://m-rakuten.ismcdn.jp/mwimgs/7/e/160m/img_7e50191db2a159e1ee44be91523a403e47243.jpg)