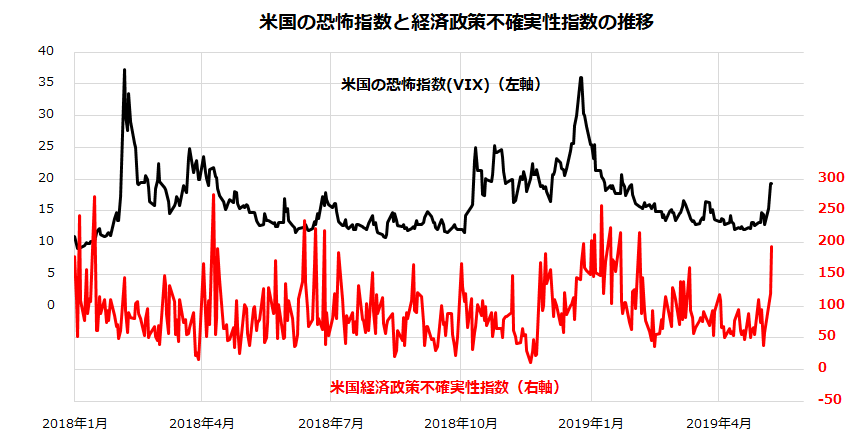

米国の恐怖指数と経済政策不確実性が急上昇

10連休明けの令和相場は、波乱含みでスタートしました。図表1が示す通り、米国の経済政策不確実性指数は今週急上昇し、米国市場で投資家の不安心理を示す「恐怖指数」(株価の変動率予想)も20ポイント前後に上昇しました。

5月5日にトランプ大統領はツイッターで「The Trade Deal with China continues, but too slowly, as they attempt to renegotiate. No!」(貿易交渉は続いているが遅れている。中国がすでに合意した内容を再交渉しようとしている。ダメだ!)と不満を表明。中国からの輸入品2,000億ドル相当に対する関税率を10%から25%へと引き上げると警告しました。

その後、USTR(米通商代表部)は官報で「10日の午前0時に関税を引き上げる」と発表。中国も即時の報復措置を示唆しており、「貿易交渉は進展中」とのシナリオを織り込み高値圏で推移していた米国株が反落。日本市場では海外勢を中心とする先物売りが日経平均を下落に追い込みました。変動率予想がさらに上昇すると、昨年の2月や12月にみられたアルゴリズム(プログラム)取引やトレンド追従型ヘッジファンドなどによる株式売りが加速する可能性があります。

現在ワシントンを訪問中の中国代表団とトランプ政権の交渉の結果、貿易摩擦が激化するのか、何らかの合意に至るかが米国、中国、日本株式の方向感を左右すると思われます。

図表1:米国市場のボラティリティ売りは再来するか

「株は5月に手仕舞え」が現実化する可能性は

上述のとおり、今秋は米国株反落→為替のドル安・円高→日本株安となっています。 4月26日付け本レポート「Sell in Mayの不安?アノマリーは繰り返されるか」で警戒した米国の相場格言「Sell in May and go away」(株は5月に手仕舞え)が現実化する可能性があります。

図表2は、米国株式(ダウ平均)、日本株式(日経平均)、為替相場(ドル円)の過去20年(1999年~2018年)の年間推移について平均化したものです。「米国株式もドル円相場も5月前後に年前半の高値をつける季節性がある」、「米国株安と円高(ドル安)が日本株式を軟調に追い込んだ」との傾向がみられます。米中貿易交渉の行方がメインシナリオと異なる「(交渉が)難航する。決裂する」とのリスクシナリオに転換した今週、高値圏の米国株に利益確定売りは先行しやすく、株安がもたらすリスク回避の円買いでドル安・円高も進みやすくなりました。

昨年の2月と年末の日本株の波乱相場でも、米国を発端とする外部環境悪化で日本市場も株安に直面しました。外国人投資家のリスク許容度が低下すると、先物売り主導で現物株売りが嵩み、日経平均は軟調を余儀なくされます。

4月に日経平均が2万2千円台を回復した背景として、米中貿易交渉の進展期待、米国と中国の株高、ドル円の堅調、米・中の景況感改善、業績見通し底入れ期待と言うポジティブな連想がありました。こうした期待に水を差すリスクが顕在化し、業績に与える影響不安が長期化する事態となれば、図表2が示す季節的な株価調整が目先も続く可能性を否定できません。

図表2:アノマリーに沿った株式売りか

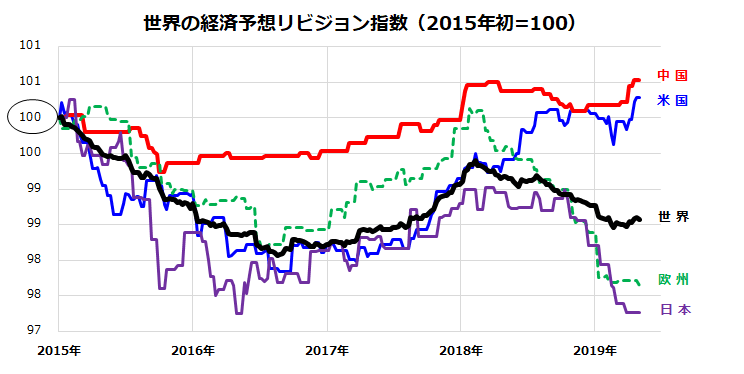

世界の経済予想リビジョン指数でみる注目点

とは言っても、株式市場の中長期トレンドはファンダメンタルズ(経済の基礎的条件)見通しの変化に左右されやすいことも知られています。図表3は、米国、中国、欧州、日本の「経済予想リビジョン指数」で国(地域)別に経済見通しの修正傾向を示したものです(2015年初=100)。

世界のGDP(国内総生産)1位の米国と2位の中国の見通しが改善していることが、年初来の世界株式回復の主要因です。実際、米国の2019年1~3月期GDP実質成長率は+3.2%(前期比年率)、中国の1-3月期GDP実質成長率は+6.4%(前年同期比)と、どちらも市場予想を上回りました。

米国では、S&P500指数の構成銘柄のうち約8割が1~3 月期の決算を発表。そのうちEPS が市場予想を上回った比率は約75%で、未発表銘柄の予想と合わせて集計すると、当初予想の「微減益」から「微増益」に転じて着地する見通しです(5月3日時点)。

一方、日本と欧州の経済見通し低迷が目立ちます。日本は、インバウンド(訪日外国人観光客)需要を除く内需(個人消費支出)の伸び悩みが否めず、10月の消費税増税による影響が日本の経済予想リビジョン指数の重石となりそうです。従って、業績見通しは米国より日本の方が厳しい状況です。12カ月先予想EPS(1株当り利益)の前年同期比伸び(市場予想)を比較すると、S&P500指数が+12.3%の増益見通しであるのに対し、TOPIXは+7.5%の増益見通しに留まっています。

昨年末以降の「日本株出遅れ」の主要因は、日本市場の業績見通しの鈍さにあると考えられます。日本株が足元の軟調から反転する局面では、国際競争力や成長期待の高い外需、FA、AIoT、G5関連株などの買い戻しが先行しそうですが、内需関連株は劣勢を強いられる可能性に注意したいと思います。

図表3:米中の経済見通し改善と日欧の経済見通し低迷

▼もっと読む!著者おすすめのバックナンバー

2019年4月26日:Sell in Mayの不安? アノマリーは繰り返されるか

2019年4月19日:NT倍率が上昇!リスクなのか投資好機なのか?

2019年4月12日:世界の業績見通しは底入れ?手数料0円のETFでグローバル投資

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。