【参考1】実質PBRとは

実質PBRを説明する前に、まず、PBR(株価純資産倍率)を説明します。PBRとは、株価が、純資産(自己資本)と比較して、どの程度、割安であるか測る指標です。

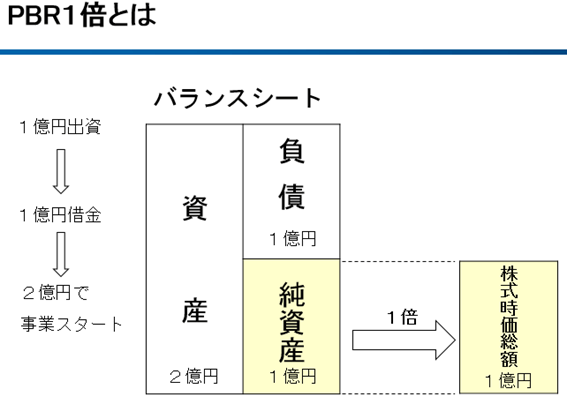

まず、PBRを説明する以下の図をご覧ください。1億円出資し、1億円借金し、合わせて2億円の資産を持って、ビジネスを始める企業を例にとって説明しています。その企業のバランスシートのイメージ図を示しています。

設立直後ですが、いきなり株式市場に上場できるとします。さて、株式時価総額はいくらになるでしょうか。普通に考えると、1億円になります。まだ何もしていない企業ですから、株式時価総額は、純資産価値と同額の1億円となると、考えられます。

この状態をPBR1倍といいます。株式時価総額÷純資産=1で計算します。次に、PBR3倍、PBR0.7倍の意味を説明します。

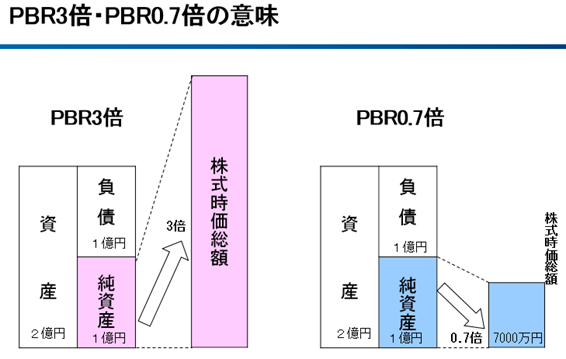

純資産1億円でも、将来、利益をどんどん稼ぐ期待が高ければ、株式時価総額は3億円になることもあります。この状態がPBR3倍です。一方、将来、赤字が続くと考えられる株は、株式時価総額は1億円を割り込み、7,000万円となることもあり得ます。その状態がPBR0.7倍です。

さて次に、実質PBRを説明します。純資産に保有する含み益の7割を加えたものを、実質純資産と呼びます。含み益の7割を加えた実質純資産を純資産とみなして計算したPBRが実質PBRです。

三菱地所を例にとって説明しましょう。三菱地所には、2018年3月末時点で3兆4,228億円の含み益が存在します。もし、賃貸不動産をすべて売却すると、3兆4,228億円の売却益が得られますが、売却益には税金がかかります。税率を30%と仮定すると、税引き後で含み益の70%に当たる2兆3,960億円が残り、自己資本に加えられます。実質PBRは、自己資本に含み益の70%を加えて計算したPBRです。

【参考2】なぜ、2006年以降、ハゲタカファンドは日本から撤退したか

2005年ごろ、割安な含み資産株をハゲタカファンド(買収ファンド)が買い占めて大暴れしたことがあります。巨額の含み益を有するにもかかわらず利益水準が低く、PBRが実質1倍を大きく割れ、株価が安くなっている企業がターゲットとなりました。一定量の株を買い集めた上で、企業に「含み益のある資産を売却して配当金を大幅に増やすこと」などを強く要求しました。

ただし、短期的な利益を狙って株主権を濫用するハゲタカファンドには社会的批判が集まりました。敵対的買収への嫌悪感が広がり、2006~2007年には上場企業に買収防衛策の導入ブームが起こりました。そこで、ハゲタカファンドは去り、敵対的買収ブームは鎮静化しました。

今、株主権をたてに企業に株主還元を強要するハゲタカファンドは少なくなりました。企業と対話しながら、企業価値を高めていくことを目指すファンドが増えています。ハゲタカファンドが去ったことを受けて、買収防衛策を解除する企業が増えました。

こうして企業と株主の対話は改善されました。一方、含み資産を持つだけの割安株には、長期投資家も短期投資家も、見向きもしなくなりました。巨額の含み資産を保有しながら、株価が割安な銘柄は、割安なまま放置されるようになりました。

▼他の新着オススメ連載

今日のマーケット・キーワード:注目される『インフルエンザ新薬』

今日、あの日:地域振興券の交付開始【20年前の1月29日】

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)