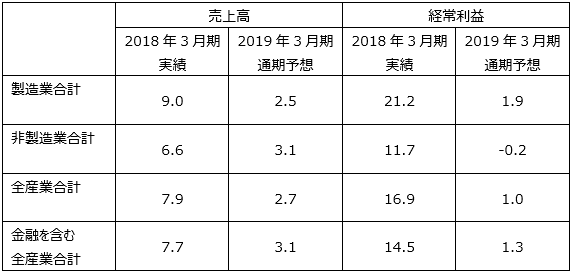

日本では、これから業績予想の上方修正が相次ぐとみられる。先週、企業の決算発表が一段落したが、集計データを見ると上場企業の予想利益のベースラインは非常に慎重かつ控えめである。2017年度(2018年3月31日終了)には経常利益が16.9%上昇したが、2018年度(2018年4月1日開始)の予想利益はわずか1%の伸びにとどまっている。一方、当社は2018年度について15~20%の増益を引き続き予想している。

重要な点として、当社が会社予想を上回る利益を予想している理由として売上高の成長がある。企業は売上高成長率の大幅な鈍化を予想しており、2017年度の+7.9%に対し、2018年度はわずか+2.7%としている。この慎重な姿勢の背景には保護主義の台頭や米国の景気後退に対する警戒感だけではなく、コーポレート・ガバナンスやキャピタル・スチュワードシップの改善があると筆者はみている。CEOは業績予想の下方修正よりも上方修正の方がよい印象を与えることを学んだのであろう。現時点で重要なのは、売上高の伸びは世界の名目GDP成長率と深く関連しており、どんな意図や目的をもってしても、世界GDP成長率が今後9~12カ月に渡って半分以下に落ち込むとは考えにくい点である。

つまるところ、売上高成長率がベースライン予測を1%超えるごとに、日本企業の利益は8%増加する。従って、売上高が会社予想の2.7%ではなく4%拡大すれば、利益は企業側が現在予想している1%ではなく10%増加することになる。

今後、売上高が利益の上方修正の主な要因となる可能性に加え、想定為替レートも控えめ過ぎるようである。全般的に、企業の財務責任者は2018年度の為替レートを105円/ドルと見込んでいる(2017年度の実質平均レートは110.8円/ドル)。想定レートよりも円安が1円進むごとに、利益が0.8%拡大する点に注目したい。仮に、現行レート110~111円/ドルが1年間維持されれば、それだけで利益はほぼ5%押し上げられる。これに加えて、売上高成長率を2.7%ではなく5%と想定した場合、最終的には会社予想の1%をかなり上回る15%の利益増となる。

市場バリュエーションの点では、公式の増益率が1%であれば、TOPIXの1年先PERは約14.8倍になる。当社が予想するように利益が15%伸びれば、予想PERは約13倍となる。いずれにせよ、日本株のバリュエーションはかなり魅力的な水準にあると言えよう。2012年12月の安倍首相就任以来の平均PERは16.7倍であり、PERが14倍を下回ると常に市場はその後の半年~9ヶ月間で20~30%上昇している。

今後は利益モメンタムの上昇が日本市場の活性化を促すカギとなろう。そして、環境はすべて整っている。

上場企業の主要業種別連結業績動向(2018年5月19日付け日本経済新聞)より抜粋

※データは前年同期比

2018年5月21日 記

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/f/160m/img_2f09ad9946ccb90bea528a4ec44e271e33941.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/160m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]決算レポート:ASMLホールディング(受注が大幅減)](https://m-rakuten.ismcdn.jp/mwimgs/1/4/498m/img_14b007ce9034324da88c6461b2cb4ac961389.jpg)

![[動画で解説]「お金持ち」は幸せか?FIREの方法?どうすればなれる?](https://m-rakuten.ismcdn.jp/mwimgs/6/e/498m/img_6ece2aef258682c52604d4427bce2ff980698.jpg)

![[動画で解説]決算レポート:TSMC(AI半導体の好調で大幅増収増益)](https://m-rakuten.ismcdn.jp/mwimgs/b/c/498m/img_bc72a73e223e6f96675315f7ccc4f88865860.jpg)

![[動画で解説]10月21日【米国株は堅調、日本株は疑問符?~今週は日米企業の決算発表、27日に衆院選投開票を控える~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/9/7/498m/img_97549b5e9a56fb9e364e36b97d576b6690112.jpg)

![[今週の日本株]注目イベント控えるも、相場の行方は視界不良?~日本株の「迷い」と米国株の「強気」のはざまで~](https://m-rakuten.ismcdn.jp/mwimgs/2/f/346m/img_2f09ad9946ccb90bea528a4ec44e271e33941.jpg)

![7度の「退場」から復活!不滅の投資スタイルの秘訣とは…投資熊さんインタビュー[前編]](https://m-rakuten.ismcdn.jp/mwimgs/7/6/346m/img_76edea8a8fac5449cfb4d33f8678d51c48934.png)

![[動画で解説]世界分裂、原油も銅も農産物も高止まりへ](https://m-rakuten.ismcdn.jp/mwimgs/6/d/160m/img_6d84ed06c34e24edb9540823eae33ffd64071.jpg)

![[動画で解説]日経平均は重大イベントを控え上値重い。長期投資で「買い」変わらず](https://m-rakuten.ismcdn.jp/mwimgs/7/8/160m/img_78385665722065d7397b6bcfba97ef6349268.jpg)