油価上昇以外のリグ稼働数増加の背景

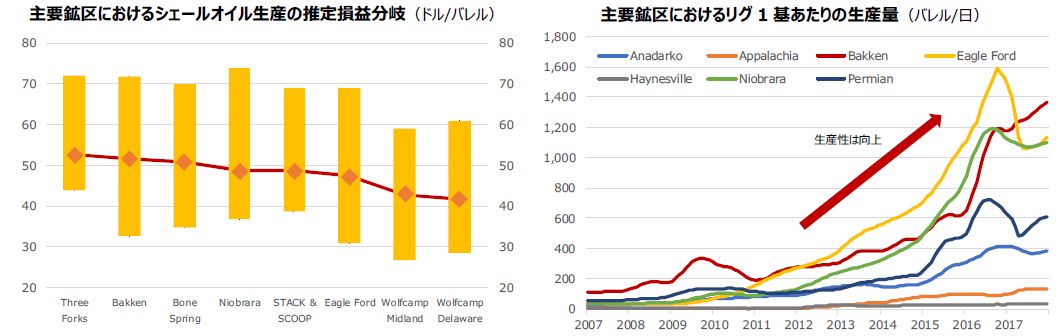

リグ稼働数が増加した背景は原油価格の上昇が主因ではあるが、それ以外に生産コストの低下も重要なファクターである。油井毎にバラつきはあるものの、一昔前は平均で60ドル前後とみられていた採掘コストも、2015-2016年には50-60ドル程度へと下がった。2017年のブレイクイーブンは推定で45-55ドル程度とさらに下がり、2017年後半は平均するとマージンが確保できる水準へと原油価格が上昇したため、パーミアン盆地などの低コスト油田を中心にリグの稼働数は増加傾向を示した格好である。コスト面からの生産維持は、足元の原油価格からすると当面続く公算大。

また、原油生産量の増加はリグ稼働数の増加のほか、前述の通り、生産性が向上したことも主な理由の一つである。ここ2、3年の間で、主要鉱区における1基のリグからの原油生産量が、これまでの2倍前後へと増加した。シェールを採取方法はいくつかあり、主なものとしては水平に穴を掘る水平掘削技術と、砂などを混ぜた水を高圧で注入して細かな亀裂(フラクチャー)を生じさせ、そこから原油を採掘する水圧破砕法(ハイドロ・フラクチャリング)という採掘法が用いられる。前者の場合、坑井を掘削して生産性の高い場所(スイートスポット)を探す作業を行い、投資効率の高い場所での採掘が進められていたが、岩石の物性分布を解析することにより、スイートスポットを効率的に探し出す技術が進んでいる。後者においては、かなりの水資源が必要となるが、地質分析時のデータ解析が進んだことにより砂や水などの使用量に無駄が出ず、最適な水準で採掘できるようになった。このように従来の掘削法での生産性が高まったほか、資源探査最大手ハリバートンは膨大なデータを処理、解析して精密でかつ立体的に地下の透視図を作成するマイクロサイスミックという新たな技術を開発し、生産コストは大幅に抑制された。このほかにも、機材の性能向上やパイプラインなどの輸送インフラの整備なども影響している。

右:EIAのデータを基にクリークス作成

今後の米国の原油生産量は?

原油価格上昇、採掘コストダウン、生産性向上を背景に、米国のシェール生産活動は今後も活発な状態が続く可能性が高い。一頃の原油安局面では、30ドル台前半では生産活動の継続は困難(デボン・エナジー)、50-60ドルに上昇しなければ生き残れない(パイオニア・ナチュラル・リソーシズ)といった声も聞かれていたが、当時に比べると原油価格は十分な水準へと上昇している。特にこの2社は優良鉱区を所有していることもあり、原油価格が上昇すればするほど業績が好転することは必至である。明るい業績見通しが示されることで、将来的な開発投資も拡大する可能性があり、それにより生産量はさらなる増加となる可能性を孕んでいる。米国の株式市場が最高値を更新していることから、米企業の先行きに対して全般的に楽観ムードはあるとはいえ、2017年後半から回復傾向にあるシェール企業も多い。ここ数年の投資削減により低迷した業績を取り戻すべく、積極的に開発を進めることも十分あり得る。これらを勘案すると、米国の原油生産量は、EIAが予測する2018年第1四半期:日量988万バレル、第2四半期:997万バレル、第3四半期:999万バレル、第4四半期:1023万バレル(12月の短期エネルギー見通しより)といった右肩上がりの増産となる確度は高いといえよう。

シェール企業大手7社の株価(2014年1月終値=100)

米国は1975年から原油の禁輸を続けてきたが、2015年末に輸出が解禁された。テキサス州南部のメキシコ湾岸の港町コーパスクリスティからの原油輸出が増加傾向にある。同港はテキサス州内の主要パイプラインと接続しており、輸出の立地に適していることから、最近ではインフラ整備も進んでいる。同州にはパーミアン、イーグルフォード、ヘインズビルなどのシェール構造があり、ここで生産された原油がコーパスクリスティに集まってくる。メキシコ湾岸地域は製油所が林立しているものの、メキシコ湾の海底油田から生産された原油や他国から輸入された原油が集まるため、処理が追い付いていないのが現状。老朽化が進んでいる製油所が多いことに加え重質の高硫黄分の原油を処理する製油所が多く、シェール鉱区から産出した軽質の原油を処理する製油所が少ないことも、在庫の余剰感に拍車を掛けている。そのため高付加価値のある製品への精製が可能な軽質で低硫黄のシェールオイルの輸出増加への動きが強まっている。ブレントとのディファレンシャル(油種間格差)の拡大により価格競争力が強いことも、輸出増加の理由として挙げられる。米国の原油輸出は当面堅調に増加していくことが見込まれる。一部では、2020年までに世界の石油輸出国トップ10にランクインするとの見方もある。OPECらが減産を履行しても世界の原油需給がなかなか改善しないといった状態は、しばらく続く可能性が高い。また、減産に参加していない産油国では、ブラジルからの供給増加も見込まれる。深海底にある岩塩層(プレソルト)直下のサブソルト層での油田開発が進んでいる。可採埋蔵量は推定700億バレルという大規模なもの。近年では水深のかなり深い超深海油田でも開発が進められており、ここからの増産も踏まえるとOPECらによる減産効果はかなり薄くなる公算が大きく、当面の間は供給過多の状態が継続する可能性が高い。

その他の要因

ハリケーンリスク

2017年はハリケーンリスクに見舞われた。8月下旬、大型ハリケーン「ハービー」がテキサス南部を直撃、ヒューストンなどで大規模な洪水が発生した。物的被害は2005年の「カトリーナ」を上回る規模との予測も。また、9月初旬には「イルマ」がフロリダ州に上陸。2017年はハリケーンの当たり年となった。

テキサス州およびルイジアナ州の沿岸部は石油精製施設が集まる地域であり、「ハービー」襲来により石油需給に大きな影響が出た。ハリケーン接近に伴い海上のプラットフォームや製油所は一時閉鎖したため、原油生産量や原油輸入量、そして原油処理量が減少。上陸後に勢力を弱めたものの、内陸にとどまり、再度海上に戻って再上陸したため、未曽有の洪水を発生させるという甚大な被害をもたらした。ハリケーン通過後も水は引かず、しばらく石油精製施設の稼働は低い状態に。テキサス州のシェール鉱区においても一部生産を縮小する動きが見られた。ドライブシーズンの終わり頃であったが、製油所の稼働が低下することでガソリン供給への不安が高まり、原油のみならず石油製品市場にも影響は及んだ。

2000年以降、テキサス州およびルイジアナ州に上陸した記録的なハリケーンはいくつかある。なかでも大きな被害をもたらした2005年の「カトリーナ」は記憶に新しい。同年はハリケーンや熱帯暴風雨が相次いで発生、さらに上陸した。メキシコ湾の油田や湾岸の製油所は大ダメージを受け、原油相場にハリケーンが影響することを印象付けた。翌年の「リタ」、2008年の「グスタフ」、「アイク」以降、大型ハリケーンはあまり発生していなかったため、ハリケーンリスクに対する警戒感は薄れていたが、2017年の「ハービー」により呼び覚まされた格好である。

2000年以降にテキサス州およびルイジアナ州に上陸した大型ハリケーン

ハリケーンの進路および勢力(熱帯低気圧<熱帯暴風雨(トロピカルストーム)<ハリケーン(カテゴリー1-5))、被害状況によっては原油価格に影響が出ることは明白だが、天候要因を先読みすることは極めて困難である。過去に前述の2州に上陸した大型ハリケーンの進路を見ると、フロリダ半島とメキシコのユカタン半島の間を通過しているケースが多いように感じるが、自然現象ゆえどの進路を取るのかは皆目見当もつかない。いずれにせよ6月から11月までハリケーンシーズンにおいては、天候状況を確認する必要があろう。年後半は、天候要因での上昇リスクがあるという点は念頭に入れておきたい。

地政学的リスク

中東の地政学的リスクが高まると、産油国が多い地域だけに、供給不安の高まりから原油価格は上昇する傾向がある。過激派組織イスラム国(IS)による原油供給への不安は和らいだが、2017年は中東各地で様々な地政学的要因がクローズアップされた。サウジアラビアの粛清、イラクのクルド人自治区問題、カタールの断交、イランの反政府デモなどOPEC加盟国の情勢悪化が相次いだ。油田の帰属を争いクルド自治政府とイラク軍が交戦し、一時北部キルクークからの供給が減少したこと以外、原油需給への直接的な影響は限られたが、中東地域の緊張の高まりは原油価格高騰をもたらす可能性があるだけに、市場は強く買い反応する傾向がある。

2010年にチュニジアで起きたジャスミン革命を発端とするアラブの春のような大規模で長期に及ぶ地政学的ショックにより、原油価格は大きく押し上げられた経緯がある。一時的な地政学的要因は上昇しても反動から押し戻される可能性が高いとはいえ、イスラム教のスンニ派とシーア派の対立やパレスチナ問題等、原油需給とは別の宗教的な問題など根の深い不安要素が多分にあるため、いつ政治的・軍事的・社会的な緊張が高まり、原油生産や輸出などの供給に支障をきたすのかは先読みし難いだけに常に注意する必要がある。いずれにせよ、いつ何時発生するかわからないだけに、数ドル程度の上昇の中東プレミアムは想定しておくべきだろう。また、アフリカ地域のOPEC加盟国であるナイジェリアやリビアにおいても、潜在的に政情不安を抱えており、いつ顕在化しても不思議ではないため注意したい。

投機マネーの動きには細心の注意が必要

2017年後半に原油価格を押し上げたその他の要因としては、ハリケーンリスクや地政学的リスクよりもファンド筋の買い上がりによるところが大きい。ファンド勢は基本買い方針でポジションを作るが、その勢いは増している。2017年よりも前においては、2014年6月下旬に記録した45万8969枚の買い越し(買いポジションと売りポジションの差引)が過去最高の買い越し幅だったが、2017年2月下旬には55万枚を超え、夏場には一旦40万枚割れまで縮小したものの年後半は再び買い姿勢を強め、年末には63万2161枚の買い越しと過去最高を更新した。生産者筋とは異なり、ファンド筋は基本的に現物の受け渡しを伴わずに反対売買で決済するため、買ったものはいずれ手仕舞い売りに動く。そのため、大幅な買い越しとなればなるほど、その反動から玉整理の売りに押されることが見込まれた。しかし、投機マネーの流入に歯止めが掛かることはなく、上値でも買い上がるスタンスを継続した。

WTIの限月順に並べたサヤ構成(フォワードカーブ)は、長期に亘ってコンタンゴ(期近安期先高)の状態にあったため、ファンド勢は期近中心に買いポジションを構築してきた可能性が高い。OPECらの減産により需給緩和感がやや後退したこともあるが、期近中心に買われ続けた結果、フォワードカーブの形状は徐々に変化し、年末時点ではほぼバックワーデーション(期近高期先安)となった。こうなると期先が安くなるため、生産者筋は先物のヘッジ売りを仕掛け難くなり、売り圧力が弱まることになる。方やファンド筋は、限月交代時のサヤ出世(当限に近づくにつれて高くなっていく)が期待できることもあり、期先に買いを集めるようになるため、地合いの強い状態が続く傾向がある。基本的にバックワーデーションの状態は需給が引き締まった状態に起こり得ることから、足元の基調は強いと判断せざるを得ない。

何が切欠でどういう理由で各々が変化したのか、卵と鶏の理論に過ぎないが、これまでの動きを見る限り、2017年前半は、OPECの減産に懐疑的になりながらも徐々に減産の動きが確認されたため、コンタンゴが緩やかになるとともにファンド筋の買い越し縮小が一服したと考えられる。年後半は、需給緩和感の解消期待から買い姿勢を強め、コンタンゴからフラット、バックワーデーションへと転じたと考えるのが賢明だろう。

ファンド筋の買い越し幅とフォワードカーブ(ドル/バレル、枚)

では、いつまでファンド筋の買いが続くのか。過去にない水準まで買い越しを強めているため、そろそろ限界ではないだろうかと考えることもできるが、ファンド筋の限界がどこにあるのかは不明であり、買い姿勢をさらに強める可能性もある。特に米株式市場が過去最高値を更新していることから、投機マネーはまだ潤沢に残っていると考えるべきかもしれない。最近の米経済指標は明るめの内容が示されており、先行き景気に対する楽観からリスクオンの流れがより強まると、株価上昇に連れて原油価格も上昇し続ける展開も十分あり得る。ただし、買い越しが膨らんでいるだけに、手仕舞い売りに動いた場合には、相応の下向きのバイアスが掛かることは念頭に入れておく必要がある。フォワードカーブの変化には注視したい。

2018年の見通し

需給面に関しては、OPECらの減産により徐々に供給過剰感は和らいでいく可能性がある一方、米国のシェール増産がそれを打ち消す可能性もあり、強弱見方が分かれる。パワーバランスがどちらに偏るかは原油価格次第。価格が上昇した際には、OPECらは減産を解除し、米国のシェール企業は増産体制を強めるため、上げ足は鈍ることになる。一方、下落した場合、シェール企業は活動を抑制、OPECは減産を継続することになるだろうが、減産による市場均衡化が見えてこないため、市場では失望感が高まる可能性が高い。二極化しているこれらの要因からは、下振れ余地の方が大きくなると判断する。需給均衡の可能性があるのは年後半であり、それまでは上昇は鈍く、下落は鋭いといった動きとなるだろう。

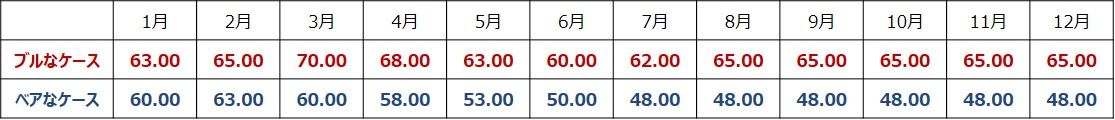

ただし、注意すべきは投機マネーの動きである。好調な経済指標や減税政策の影響もあり、米国の株式市場は2018年前半、力強い状態を維持するというのが市場のコンセンサスとなっている。つまり、株価が堅調地合いを継続すると、ファンド筋の買いが続くことになる。決算月はファンドによって異なるが、年前半においては5月にヘッジファンド特有の動きが見られる傾向がある。また、WTIの期先限月で取組高が多いのは6月限と12月限であり、6月限の納会は5月22日である。これらのタイミングを勘案すると、5月までは比較的堅調に推移し、5月の納会前後で利食い売りが膨らみ、大きく値を下げる展開が描ける。一度下げに転じると、それまでの上昇に対する反動もあり、売り気が急速に高まって下げ足速める可能性もある。年後半は市場が均衡する可能性があるが、中間選挙の情勢を見極めたいとして株価は上値重くなる展開が見込まれるため、投機マネーの流出が加速する展開も想定しておく必要があろう。天候リスクを踏まえて総合的に捉えると、下記のようなシナリオとなることが見込まれる。筆者としては後者のベアシナリオとみている。

WTI 原油価格見通し(ドル/バレル)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)