日本株高でバブルの再来?

先週のドル/円は、米国の税制改革期待と、12月の利上げ期待からジリジリとドル高、円安となり、114円台後半まで上昇。日本株はこの円安を受けてさらに上昇し、バブル崩壊後の戻り高値(2万2,666円80銭)を25年10カ月ぶりに更新しました。

10月の16連騰といい、この動きを「バブルの再来」とささやく人もいますが、当時1980年代後半の状況を思い起こしてみると、現在の状況はまったく過熱感がありません。当時のように、世の中が熱狂で浮き足立っている気配もなく、今回は企業業績に裏付けられた株価の上昇と見たほうがよさそうです。

事実、9日までに発表された東証1部に上場する企業1,042社(全体の約8割)の中間決算(9月)の最終利益合計額が、過去最高だった2015年9月期の約13兆円を2期ぶりに更新。約14兆円と、記録更新となる見込み。さらに、2018年3月決算予想で上方修正する企業が300社を超えるとのことです。

この見通し通りに利益が増えれば、企業の設備投資意欲が高まり、賃金が増え、経済の好循環を期待できるようになる可能性があります。そうなれば、金融緩和によって生じた上昇だけではなく、企業業績に基づいた株価の上昇が続くかもしれません。

このように経済の好循環、株上昇の好循環が続けばいいのですが、この好調な企業決算の要因を見ると、少し気になる点があります。

新聞報道によると、企業の好業績は円安や堅調な世界経済を背景に、輸出を主力とする製造業がリードしたようですが、「円安が要因」というところが少し気になります。

国内の輸出の代表企業であるトヨタの業績を見ると、9月中間期の想定為替レート(※)は、前年同期に比べ、6円円安の1ドル=111円。同社の営業利益は、円安の影響だけで1,000億円押し上げられた計算になります。

経営陣は「円安の追い風がなければ、実力では減益」との厳しい見方をしているようですが、通期の想定為替レートについては1ドル=111円と、従来よりも1円円安に修正。下期の想定為替レートは1ドル=110円で据え置いたようです。

現在のドル/円レートは、11月10日の終値が113.54円で、このまま推移すれば、利益を押し上げる可能性があります。

しかし、下期の為替レートが110円以下の円高で推移すれば、利益は逆に押し下げられることになります。

※想定為替レートとは、企業の事業計画の前提となる為替レートを示す。

業績予測に重要な想定為替レート

トヨタは想定為替レートを実勢レートよりも円高に設定することによって、業績を厳しめに予想していますが、想定為替レートよりも円安に振れたときは、収益を押し上げる効果となります。逆に、想定為替レートよりも円高に進んだときは、業績予想を下方修正する事態に追い込まれてしまいます。従って輸出企業にとっては、想定為替レートは実勢レートよりも円高に設定するのが、一般的です。

では、他の企業の想定為替レートはどのような水準に設定しているのでしょうか。

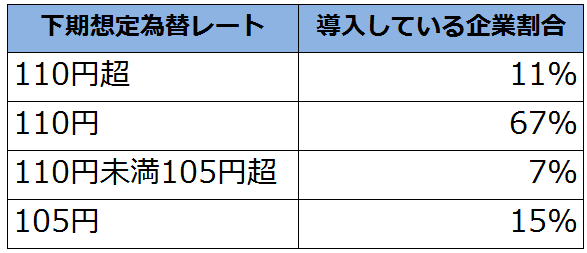

新聞報道によると、3月期決算の主要企業132社の下期想定為替レート(10月時点)は、下表のように67%が110円にしており、約9割が110円以下で設定しています。やはり現在の実勢レート113円台よりは円高の設定となっているようです。

主要企業132社の下期想定為替レート

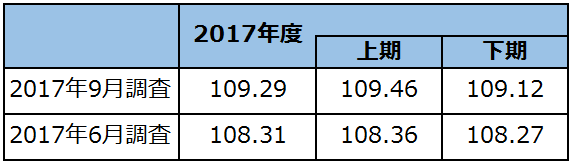

日銀も企業の想定為替レートを3カ月に1回調査をしています。いわゆる「日銀短観」という企業の景況感調査の中の項目の1つして、事業計画の前提となっている想定為替レートを調査しているのです。この日銀短観は約1万社を対象に、大企業のみならず、中堅・中小企業、そして業種も製造業、非製造業と幅広く調査しているもの。そのうち、想定為替レートの調査対象は大企業・製造業約1,000社となっています。年度の想定為替レートだけでなく、上期、下期別の調査となっており、主要製造業1,000社が対象と数も多いことから、日銀短観はマーケットも注目しています。直近9月時点の調査結果は、以下の通りとなっています。

事業計画の前提となっている想定為替レート(大企業・製造業)

日銀短観の9月調査結果によると、2017年度の想定為替レートは、6月調査時点よりも円安となっていますが、現在の実勢レートよりも、やはり円高となっています。上記の132社アンケート結果よりもやや厳しい設定です(9月月中平均レート110.75円)。

10月の月中平均レートは112.96円、11月13日までの月中平均レートは113.87円となっています。下期の想定為替レートが1ドル=110円の場合、10月、11月が110円以上の円安となっているため、下期の残り4カ月強でドル円が108.30円より円安で推移すれば、事業計画通りの利益を達成できることになります。

しかしもし、108.30円以下の円高で推移すれば、想定為替レートの1ドル=110円は維持できず、主要企業の多くは利益が下振れすることになります。

円高は株価に影響し、株式全体の押し下げ要因になる可能性があり、このことが、また円高を引き起こすという悪循環をもたらしかねません。企業の想定為替レートは、このような観点から注目しておく必要があります。

米国の利上げ期待や税制改革期待によって、ドル/円は111円台から114円台まで上昇しました。しかし、12月の米利上げはほぼ織り込み済みで、12月に利上げが決定されても大幅なドル高効果はなさそうです。また、米税制改革は年内にまとまる見込みがないとマーッケトが見た場合、失望に変わる可能性もあります。

一方で、円買い要因として北朝鮮リスクはまだ払拭されておらず、新たにサウジアラビアとイランを巡る中東リスクが浮上しつつあるような状況です。

現在の水準が113円台からと言って、想定為替レートの110円や先ほど計算した108円台までは余裕がある水準とは言い難く、決して遠くない水準です。

もし、110円以下を切ってきた場合は、大手輸出企業は決算対策として、為替のドル売りヘッジを行ってくる可能性もあります。

過去の経験から、日本の大手輸出企業が同じようなタイミングでドル売りをしてきたときには、それなりのドル安圧力になることは多々ありました。

このようなことから、相場シナリオを考える際には、想定為替レートの水準をしっかりチェックしておく必要があるのです。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)