株で資産形成:景気悪化をどう乗り切るかが鍵

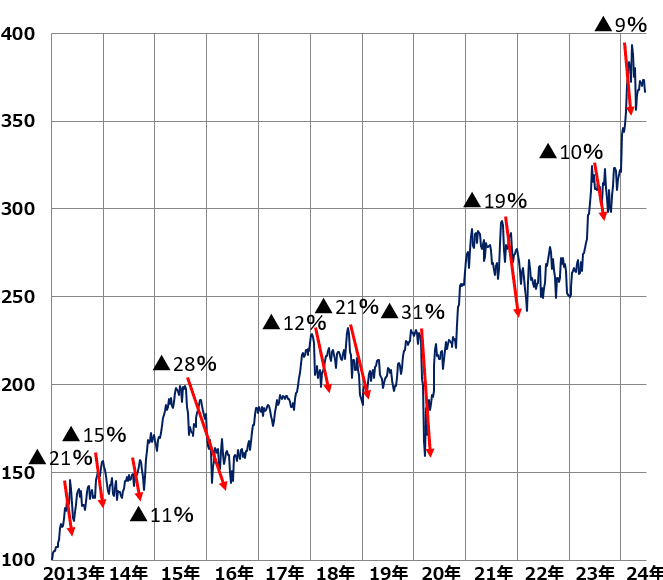

このコラムで私は、「日本株は割安、長期的に上昇余地が大きいと判断しているが、短期的にはスピード調整のリスクがある」と申し上げています。

株式への投資は、長期的な資産形成に不可欠と考えています。ただ、注意が必要なのは、株は短期的に急落・急騰を繰り返すことです。景気が減速・悪化するときには大きく下がります。

日経平均株価(225種)のボラティリティ(1標準偏差で変動する値幅)は20%くらいあるので、日経平均インデックスファンドを買って景気後退局面に当たれば20%くらい下げることは、よくあることです。全財産を突っ込んで過剰なリスクを取ったとき、いきなり20%も値下がりしたら大変です。そうならないように、きちんとしなければならないのが「リスク管理」です。

<日経平均(2012年末=100、指数化)の動き:2012年末~2024年6月(17日)>

今、米国景気も日本景気も堅調で、景気が急速に悪化するリスクは小さいと考えられています。ただし、景気の先行きは、予断を持つべきではありません。誰も予想しないタイミングで世界景気が急に悪化することも、誰も予想しないタイミングで世界景気が急回復することも、よくあるからです。

いつ急に世界景気が悪化してもいいように、適切にリスク管理すべきです。米景気に死角はないように見えますが、米国株はやや過熱していて、流れが変わるリスクはいつでもあります。

というと、不安があるので、今のうちにさっさと株を売ってしまおうと思う人もいるかもしれません。そこにも落とし穴があります。リスク管理とは、「常に適正なリスクを取り続けるように」することです。過度に大きな投資リスクを取るべきでないと同時に、「リスクを取らな過ぎるリスク」も問題です。

私が考えるメインシナリオでは、2024年は、米景気はソフトランディング(軟着陸)、日本の景気も堅調を維持します。2025年も、現時点で、急激に景気が悪化するとは考えていません。それならば、日経平均が急に大きく売られることはないと予想されます。今、景気後退を懸念して日本株を売ってしまうと、リバウンド局面で指をくわえて見ているしかなくなります。

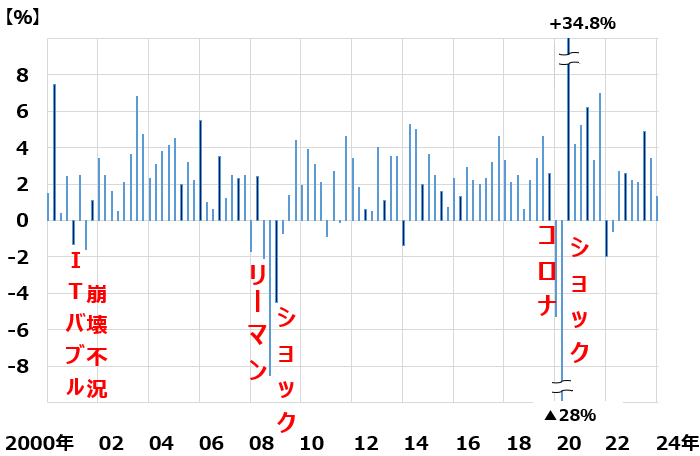

ただし、永遠に景気が拡大し続けることはありません。景気は循環します。いつまでも景気が良いことはありません。いつか、必ず景気後退局面が来ます。また、永遠に景気が悪いままということはありません。

いつか、必ず景気回復が来ます。景気が良いときは、次に景気が悪くなるときのことを考え、景気が悪いときは次に景気が良くなるときのことを考えて、運用管理する必要があります。

<米国GDP成長率(四半期別・前期比年率%)、米景気後退局面は21世紀以降3回だけ:2000年1-3月期~2024年1-3月期(速報値)>

いつ景気が悪くなるか、予想することは困難です。私の予想が外れて、世界景気が突然、深刻なリセッションに入ると、株は大きく下がることになります。

緩やかな景気拡大が長期化しても、急に景気が悪くなっても、どちらになっても問題ないように、適切なポジション管理が必要です。株価下落局面で致命的なダメージを受けず、株価上昇局面の恩恵を「人並みに」受けることができるような投資ポジションを、景気が良くても悪くても常に保有し続けるのが妥当だと思います。

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/160m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)

![[フィーチャー] バイデン氏もトランプ氏も鉄鋼業界を救いたいが、つぶす可能性もある](https://m-rakuten.ismcdn.jp/mwimgs/3/2/160m/img_32aca21472e8a9bb523a39c473740d6a30904.jpg)