パウエルFRB議長がミニボルカーに変身するなら…

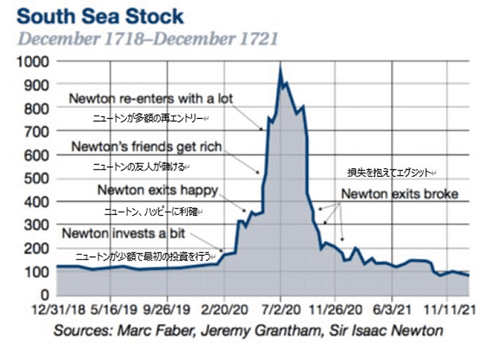

資産バブルは歴史上、数多く存在してきた。1600年代の「チューリップバブル」、1700年代の「南海バブル」、2000年の「ドットコムバブル」など、いずれも投資家の過度な投機の結果であった。

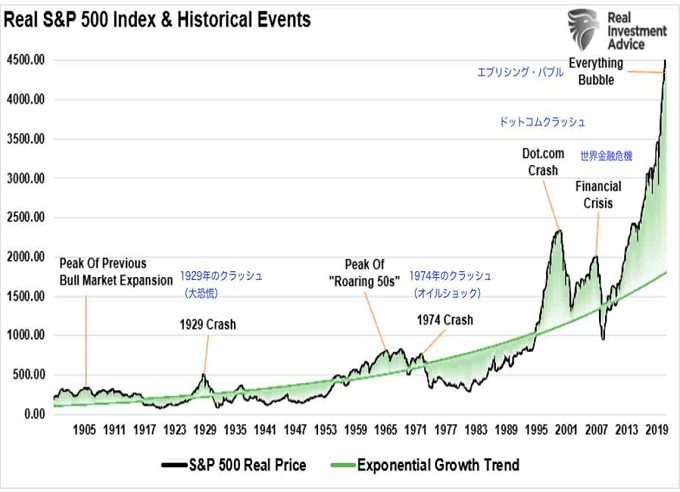

近年は株価至上信仰があまりにも世間に広がったために、政治家や金融当局が短絡的で露骨な株価操作に走り、実体経済との大幅な乖離(かいり)がみられる。

これが資本主義・自由主義の崩壊につながっていくことを金融当局はわかっていない。「リスクの国有化と無制限とも言える政策支援は、【より急激な調整という必然の事態】を先送りにしているだけ」であろう。

ナスダック総合指数(1998~2003年)のバブル崩壊パターン

1700年代の「南海バブル」とアイザック・ニュートンの破産

S&P500種指数と歴史的なイベント(黒:S&P500種指数 緑:成長トレンド)

出所:リアルインベストメントアドバイス

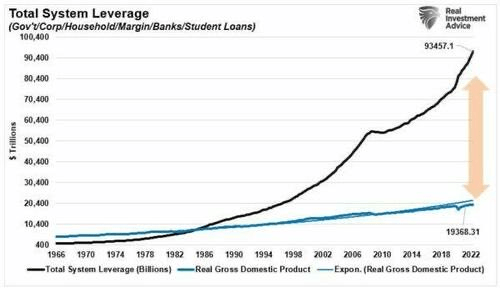

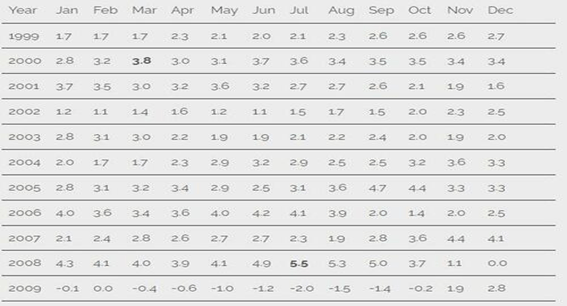

下のチャートは、「経済システム全体のレバレッジとGDP(国内総生産)」を示している。現在、米国はインフレ調整後の経済成長1ドルあたり4.82ドルの債務が必要となっている。

1ドルの経済成長をするのに4.82ドルの借金をしているのだ。米国の経済成長は幻想だろう。歳出は成長ではないのである。これを世間ではMMT(現代貨幣理論)と呼んでいる。

米国は経済成長1ドルあたり4.82ドルの債務が必要

昨日のFOMC(米連邦公開市場委員会)で、「ジェローム・パウエルFRB(米連邦準備制度理事会)議長は市場に一筋の光明も与えないよう非常に懸命に取り組んだ」と報道されているが、『ウォールストリートジャーナル』によると、パウエルのタカ派急旋回のお手本はポール・ボルカーだという。その心は「やり遂げるまで続けよ!」だ。

8月17日付『フィナンシャル・タイムズ』に掲載されたインタビューで、かつてシドニー・ ホーマーが著した『金利の歴史』に関わっているヘンリー・カウフマン(1970年のソロモン・ブラザーズの主席エコノミスト)は、パウエルについて次のように述べた。

【まだパウエルの大胆な動きを待ち望んでいる。『大胆』とは市場に強い衝撃を与えなければならないという意味だ。誰かの見方を変えたい、誰かの行動を変えたいなら、手を叩くのでなく、顔を殴らなければならない】

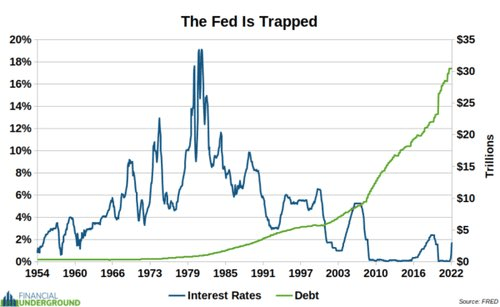

負債水準が低く、株式評価が安かった1970年代や1980年代初頭とは異なり、今日の経済・金融環境は逆である。したがって、パウエルがボルカーのようなインフレファイトをするのは実現不可能だろう。

しかし、パウエルがミニボルカーに変身するなら、FF金利の5〜6%もあるのではないだろうか? その場合、ドル高=インフレの輸出で、新興国危機が起きるのではないかと危惧されている。

米国の負債と政策金利の推移

ウォール街では、インフレはピークに達し、弱気相場は終わり、新たな強気相場が始まったというシナリオが描かれている。

だが、インフレのピークアウトや利下げは株式の買い場ではない。FF金利のピーク、インフレのピーク、金利のピークが必ずしも株式にとって好材料でないことは、データの中に見いだすことができる。

過去の利下げサイクル

出所:リアルインベストメントアドバイス

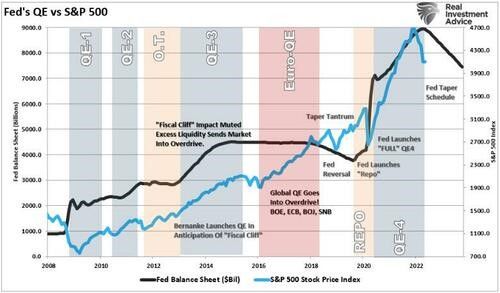

ドットコム不況の際、FRBは、2000年5月に金利引下げを開始し市場が底を打つまでに借入コストを475bps引き下げなければならなかった。このプロセスには2年を要した。

世界金融危機の最中、FRBは2007年9月に緩和サイクルを開始し、最終的に株価が下支えするまでに525bpsの金利を引き下げたが、このプロセスは1年半かかり、大規模な量的緩和プログラム(QE)によって支援された。

連銀の総資産・QEとS&P500の推移

出所:リアルインベストメントアドバイス

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)