パウエルFRB議長がミニボルカーに変身するなら…

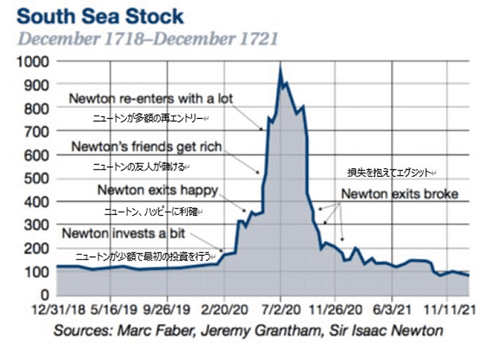

資産バブルは歴史上、数多く存在してきた。1600年代の「チューリップバブル」、1700年代の「南海バブル」、2000年の「ドットコムバブル」など、いずれも投資家の過度な投機の結果であった。

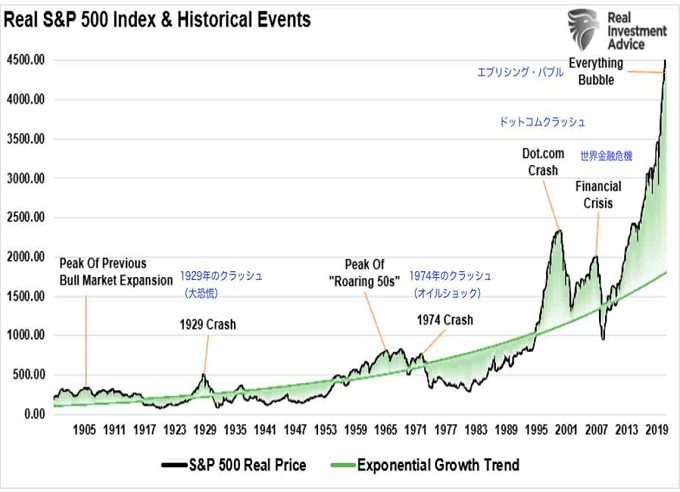

近年は株価至上信仰があまりにも世間に広がったために、政治家や金融当局が短絡的で露骨な株価操作に走り、実体経済との大幅な乖離(かいり)がみられる。

これが資本主義・自由主義の崩壊につながっていくことを金融当局はわかっていない。「リスクの国有化と無制限とも言える政策支援は、【より急激な調整という必然の事態】を先送りにしているだけ」であろう。

ナスダック総合指数(1998~2003年)のバブル崩壊パターン

1700年代の「南海バブル」とアイザック・ニュートンの破産

S&P500種指数と歴史的なイベント(黒:S&P500種指数 緑:成長トレンド)

出所:リアルインベストメントアドバイス

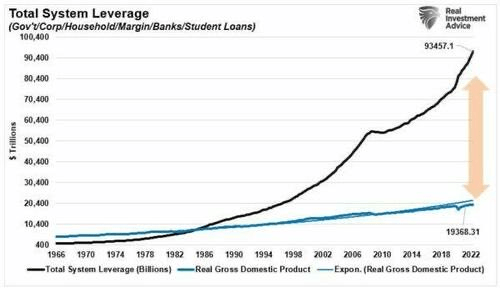

下のチャートは、「経済システム全体のレバレッジとGDP(国内総生産)」を示している。現在、米国はインフレ調整後の経済成長1ドルあたり4.82ドルの債務が必要となっている。

1ドルの経済成長をするのに4.82ドルの借金をしているのだ。米国の経済成長は幻想だろう。歳出は成長ではないのである。これを世間ではMMT(現代貨幣理論)と呼んでいる。

米国は経済成長1ドルあたり4.82ドルの債務が必要

昨日のFOMC(米連邦公開市場委員会)で、「ジェローム・パウエルFRB(米連邦準備制度理事会)議長は市場に一筋の光明も与えないよう非常に懸命に取り組んだ」と報道されているが、『ウォールストリートジャーナル』によると、パウエルのタカ派急旋回のお手本はポール・ボルカーだという。その心は「やり遂げるまで続けよ!」だ。

8月17日付『フィナンシャル・タイムズ』に掲載されたインタビューで、かつてシドニー・ ホーマーが著した『金利の歴史』に関わっているヘンリー・カウフマン(1970年のソロモン・ブラザーズの主席エコノミスト)は、パウエルについて次のように述べた。

【まだパウエルの大胆な動きを待ち望んでいる。『大胆』とは市場に強い衝撃を与えなければならないという意味だ。誰かの見方を変えたい、誰かの行動を変えたいなら、手を叩くのでなく、顔を殴らなければならない】

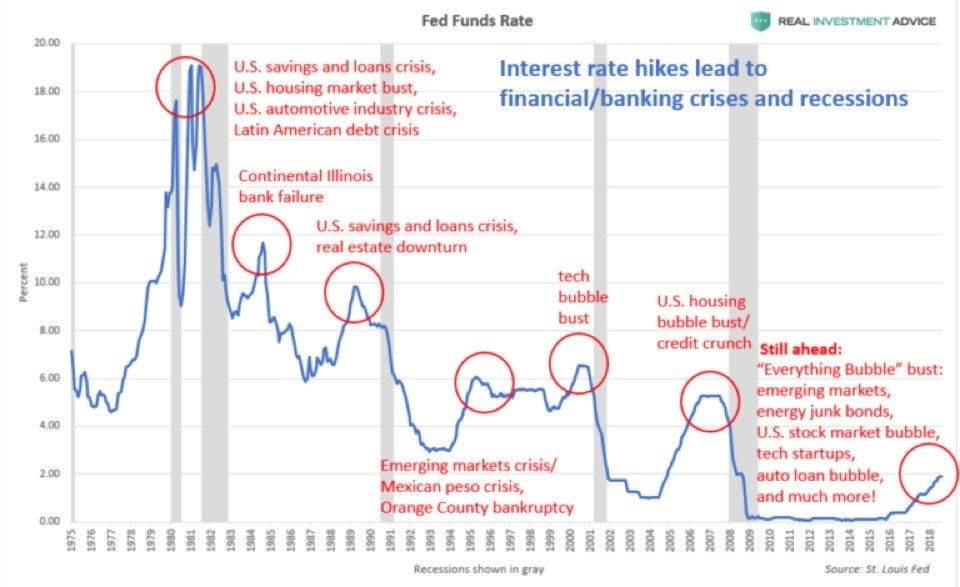

負債水準が低く、株式評価が安かった1970年代や1980年代初頭とは異なり、今日の経済・金融環境は逆である。したがって、パウエルがボルカーのようなインフレファイトをするのは実現不可能だろう。

しかし、パウエルがミニボルカーに変身するなら、FF金利の5〜6%もあるのではないだろうか? その場合、ドル高=インフレの輸出で、新興国危機が起きるのではないかと危惧されている。

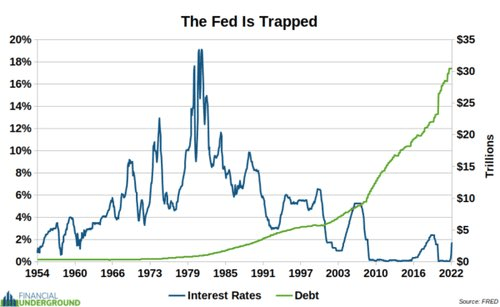

米国の負債と政策金利の推移

ウォール街では、インフレはピークに達し、弱気相場は終わり、新たな強気相場が始まったというシナリオが描かれている。

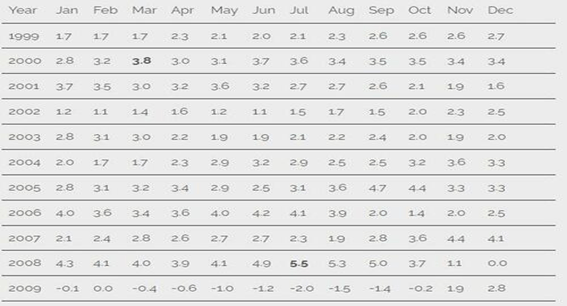

だが、インフレのピークアウトや利下げは株式の買い場ではない。FF金利のピーク、インフレのピーク、金利のピークが必ずしも株式にとって好材料でないことは、データの中に見いだすことができる。

過去の利下げサイクル

出所:リアルインベストメントアドバイス

ドットコム不況の際、FRBは、2000年5月に金利引下げを開始し市場が底を打つまでに借入コストを475bps引き下げなければならなかった。このプロセスには2年を要した。

世界金融危機の最中、FRBは2007年9月に緩和サイクルを開始し、最終的に株価が下支えするまでに525bpsの金利を引き下げたが、このプロセスは1年半かかり、大規模な量的緩和プログラム(QE)によって支援された。

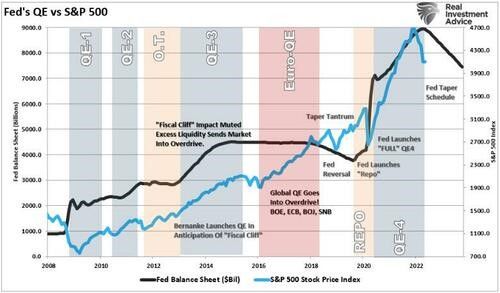

連銀の総資産・QEとS&P500の推移

出所:リアルインベストメントアドバイス

株式投資と将来のリターン:「今後10年間の投資家の期待収益率は低い」

ゼロヘッジの記事『Asset Bubbles & Forward Returns(資産バブルとフォワードリターン)』によると、バリュエーションに関するあらゆる指標は、投資家が全ての「警戒心」を投げ捨てていることを示唆しているという。以下に抜粋して紹介したい。

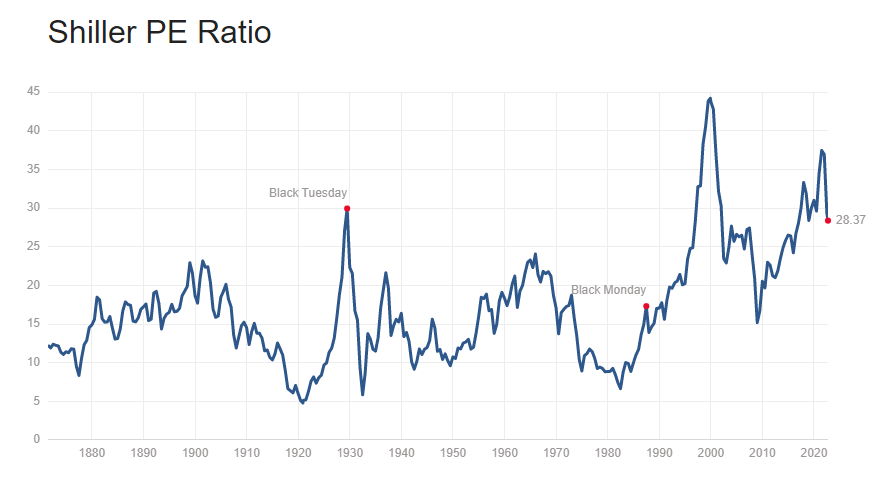

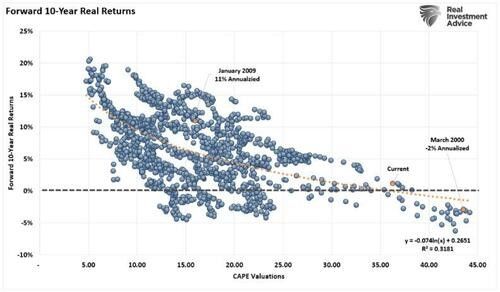

以下の図はバリュエーションとフォワードリターンを見るもう一つの方法は散布図である。現在のシラーPER(CAPE)のバリュエーションでは、今後10年間の米国株の実質的なトータルリターンはゼロに近い。

シラーPER(CAPE)

現在のシラーPER(CAPE)のバリュエーションでは、今後10年間の米国株の実質的なトータルリターンはゼロに近い

出所:ゼロヘッジ

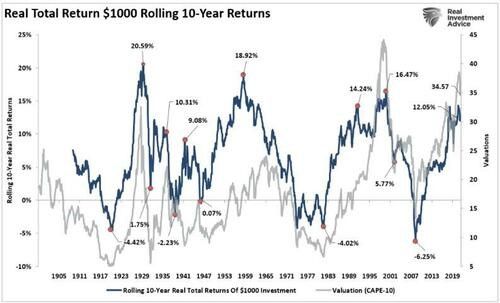

シラーPER(CAPE)のバリュエーションと10年の実質リターン

出所:ゼロヘッジ

バリュエーションは、マーケットタイミングを計る指標としては最悪だ。しかし、短期的には、バリュエーションは市場心理の全てを教えてくれる。

長期的には、バリュエーションは期待収益についての最高の指標だ。バブルは投資家の「高く買って安く売る」症候群であり、アロケーションは将来のリターンについても多くを語ることになるのは当然である。

どれだけ多くのバリュエーション指標を用いても、メッセージは同じである。現在のバリュエーションレベルから見ると、今後10年間の投資家の期待収益率は低いだろう。

バフェット指標

長期の株式投資で個人投資家が成功するにはひたすら長期的な投資チャンスを「待つ」ことがポイントである。焦ったり、追い込まれた状態で大きな勝負をしてはいけない。相場は明日もやっている。

バブル崩壊に向けて徹底したリスク管理を!

さまざまな指標に基づくと過去8年間に起きたものと比べて、先行きのリターンは相対的に低くなるということだ。FRB や世界の中央銀行が介入のサイクルから脱却し始めると、特にそうなる。

これは今後10年間、市場が毎年一桁の収益率を生み出すということを意味するものではない。

この間、投資に適した時期もあるだろう。しかし、残念ながら、その期間の大半は、来るべき景気後退と市場の調整による損失を補填(ほてん)するために費やされることになるだろう。

それが市場投資の本質である。過去10年間に見られたような素晴らしい強気相場もあるが、上昇を体験するためには、最終的な下落に対処しなければならない。これは、あらゆる経済・ビジネスサイクルを構成するフルマーケットサイクルの一部である。

著名投資家のマーク・ファーバーは、今月の月間レポートで、【私の感覚では、投資家は「飢饉(ききん)の7年」を経験することになるだろう。最善は野心を控え、欲望を捨てることである。これからは富の相対的な保全が目的となるはずだ】と述べている。1970年代と同じ規模の景気後退が起こるという見方だ。

多くの人が望んでいるにもかかわらず、誰も市場や経済のサイクルを止めることはできない。人為的な介入によってサイクルを遅らせたり伸ばしたりすることはできても、いずれは元に戻る。

債券の帝王ビル・グロースは、「未熟なギャンブラーは2~3ドル勝っただけで得した気になり、カードが不利に転じたときには全てを使い果たす」と述べているが、最近の投資家は相場の怖さを知らない人が多い。

「明らかに、債券と株式を保有したくない」、今年の5月にヘッジファンドマネージャー、ポール・チューダー・ジョーンズはこう発言した。

ポール・チューダー・ジョーンズは、このような厳しい環境下では、事実上何でもいいから資本の保全を優先するよう投資家に警告した。

「シンプルに資産を保全することが自分達のできる最も重要なことだと思う。今は非常に困難な時代になった。実際にお金を稼ごうと努力する時期とは思えない」と述べた。

FRBが金融引き締めを行い、4%まで利上げを行うと予想されている。「一方ではインフレ、他方では成長鈍化、これらは常に衝突することになる」と、ポール・チューダー・ジョーンズは指摘した。

金利引き上げと過去の金融危機

ポール・チューダー・ジョーンズの運用の特徴は<徹底したリスク管理>にある。彼は、「私は失うことを前提に考える。獲得することに夢中になるのではなく保護することを第一に考える。最も重要なルールは攻撃ではなく防御である。どのリスクポイントで自分は撤退するのかを把握しておかなければならない。私は1カ月あたりの損失率を絶対2ケタにしない」と、発言している。

「私は失うことを前提に考える。獲得することに夢中になるのではなく保護することを第一に考える。優秀なトレーダーほどリスクコントロールに多くの力を注いでいる。失敗する投資家やトレーダーのほとんどは自分のやっていることのリスクを把握していない。時間を費やし自分が何をやっているかを明確に把握した時、彼らは信じられないほどの成功を手にすることになるだろう」

「ナンピンをしないこと。トレードがうまくいかないときは枚数を減らすこと。うまくいっているときには枚数を増やすこと。コントロールができないような局面では決してトレードしないこと。例えば、私は重要な発表の前には多くの資金をリスクにさらすようなことはしない。それはトレードではなくギャンブルだからだ」

「もし損の出ているポジションを持っていて不快なら、答えは簡単だ。手仕舞うだけだ。いつでも相場に戻ってこられるのだから。新鮮な気持ちでスタートを切るのに勝るものはない」

相場はトレンド期が少なく、保ち合い相場やランダム相場の中では平均回帰という現象が起こってストップロス注文をいれなくても相場が戻って助かってしまうことも多いので、ほとんどの市場参加者はストップロス注文を置かない。

ストップロス注文を置かなくても助かってしまうということを繰り返していると、レバレッジのかかった取引では<3年から10年に1回の大きな下げ局面>で証拠金の多くを失うことになるだろう。

現物取引の場合でもポジションが塩漬けになる。いずれにせよ、「何もできず見ているだけ」という塩漬けの状態になり、<投資効率>が死んでしまうのだ。

個人投資家がバブル相場につぎ込んでいいのは、失ってもいいお金だけである。

そもそも、大多数の人間が飛びつくものに、ろくなものがあったためしがない。流行とかブームに乗ると、最後にはしっぺ返しが待っている。

相場で一番大切なことは、大きな損をしないことだ。相場で最も重要なルールは防御である。

9月21日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』

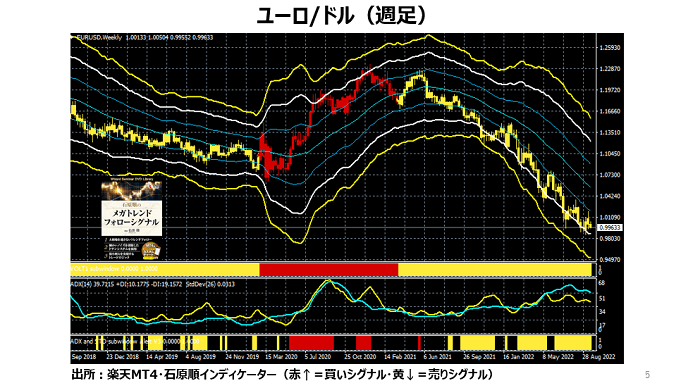

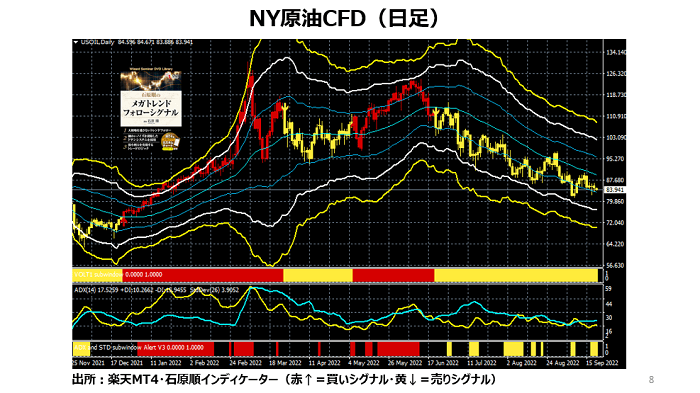

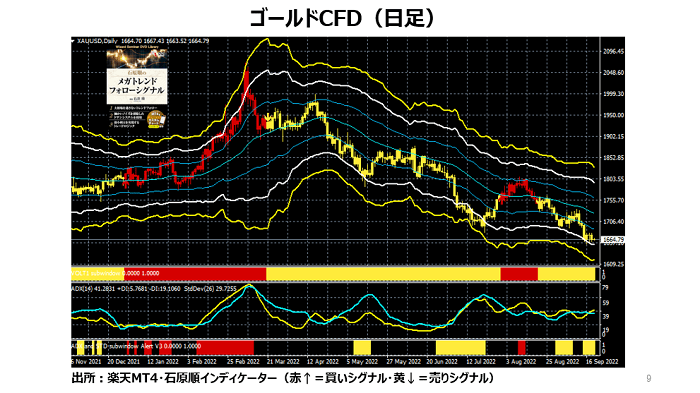

9月21日のラジオNIKKEI『楽天証券PRESENTS 先取りマーケットレビュー』は、荒地潤さん(楽天証券FXアナリスト)をゲストにお招きして、「世界経済は急激なレジームシフトを迎えている」・「数十年にわたる大緩和期は終わりを告げた」・「相場のイロハとトレンドフォロー売買」・「エブリシングバブルの崩壊」・「次の大きな買い場はQE5」というテーマで話をしてみた。ぜひ、ご覧ください。

ラジオNIKKEIの番組ホームページから出演者の資料がダウンロードできるので、投資の参考にしていただきたい。

9月21日: 楽天証券PRESENTS 先取りマーケットレビュー

本コンテンツは情報の提供を目的としており、投資その他の行動を勧誘する目的で、作成したものではありません。銘柄の選択、売買価格等の投資の最終決定は、お客様ご自身でご判断いただきますようお願いいたします。本コンテンツの情報は、弊社が信頼できると判断した情報源から入手したものですが、その情報源の確実性を保証したものではありません。本コンテンツの記載内容に関するご質問・ご照会等には一切お答え致しかねますので予めご了承お願い致します。また、本コンテンツの記載内容は、予告なしに変更することがあります。