「上昇」も「下落」も「特に下落」も、一定の説明がつく。「総売り」ではない

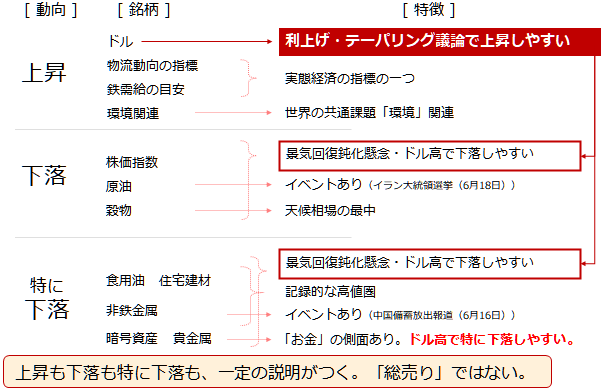

以下の図は、FOMC後の各種銘柄の動向とそれらの銘柄の特徴を示しています。上昇した「ドル指数」「バルチック海運指数」「鉄鉱石」「温室効果ガス排出権」は、図のとおり、「ドル」「物流動向の指標」「鉄需要の目安」「環境関連」と言い換えられます。

「ドル」は、利上げやテーパリング議論で上昇しやすい傾向があります。足元のドル指数の上昇はまさに、先週のFOMCを受けた値動きと言えます。

「物流動向の指標」「鉄需要の目安」という実体経済の一部を示す指標の上昇からは、景気が上向く兆しが見え始めていること、「環境関連」銘柄の上昇からは、他の銘柄が下落していても、世界共通の重要な課題に関わる銘柄が上昇し得ることがわかります。

今回のFOMCを受け、多数の銘柄が下落しましたが、そうした状況であっても実体経済の一部を示す指標や環境関連の銘柄は上昇したわけです。FOMC後の現在が、全てが売られる「総悲観」あるいは「総売り」状態ではないことが分かります。

図:FOMC直後の主要銘柄の動向および銘柄の特徴

下落した日米欧中の主要株価指数、原油、トウモロコシや大豆といった穀物ですが、これらの値動きには明確な根拠があります。FOMCを受けて景気回復鈍化懸念が生じたことや(懸念であり実際に鈍化しているわけではない)、FOMCを受けて目立ったドル高によって、国際商品市況において指標となるドルで取引されている銘柄に、他の通貨建てに比べた割高感が生じたことなどが下落の一因とみられます。

また、FOMC以外の個別の要因もあります。6月18日(金)に行われたイランの大統領選挙で、反米で保守強硬派のライシ師が穏健派のロウハニ氏に対して圧勝しました。この点は、原油市場に上昇と下落、両方の圧力をかけたと考えられます。

ライシ師がイラン核合意を順守して核開発を止め、米国が同合意に復帰してイランの原油供給量が増大するという下落圧力観測と、ライシ師が反米姿勢を先鋭化させ国際協調路線から逸れ、核開発をさらに進めて中東地域の情勢が一段と悪化し、原油の供給懸念が浮上するという上昇圧力観測です。

これ以外にも、6月16日(水)に公表された週次の石油統計(米エネルギー情報局公表)で、原油在庫の大幅減少が確認されたことは上昇圧力をかけたと考えられます。振り返れば、FOMCという目立つイベントはあったものの、原油的には個別に大きな材料があったため、FOMC起因の下落圧力は受けたものの、個別の上昇圧力がそれを一部相殺した、と考えられます。

穀物は先週、生育中の米国の主要生産地に適度な降雨が見込まれている、との報道をきっかけに、生育が進み、生産量が増えるとの思惑から下落する時間帯がありました。この穀物独自の下落圧力はFOMC起因の下落圧力とともに、穀物価格を下落させたとみられます。穀物においても、FOMCだけが材料ではなかったわけです。

特に下落した食用油関連銘柄である菜種や大豆油、住宅建材などに用いられる木材、非鉄金属の銅、イーサリアムやビットコインといった暗号資産、金、銀、プラチナ、パラジウムなどの貴金属もそれぞれ、下落圧力をかける固有の材料がありました。

原油と穀物と同様、景気回復鈍化懸念やドル高時に下落しやすい特徴があること、食用油、住宅建材、非鉄金属はもともと記録的な高値圏にあり調整しやすい状況にあったこと、非鉄金属においては6月16日(水)に中国が国家備蓄を放出すると報じ、需給のゆるみが懸念されたこと、暗号資産と貴金属は「お金」の側面があるため(濃淡あり)、特にドル高時に下落しやすい傾向があること、などです。

上昇した銘柄、下落した銘柄、特に下落した銘柄、いずれもその値動きについて一定の説明がつきます。そして個別の材料が複数の銘柄で存在したことを考慮すれば、FOMCだけが下落要因ではなかった、FOMCが多くの銘柄を一様に下落させたわけではない、つまり、今回のFOMCで「総売り」は発生していない、と言えると思います。

![[動画で解説]成長株、割安株、高配当利回り株…どの株を選べばいい?](https://m-rakuten.ismcdn.jp/mwimgs/8/4/498m/img_84b60a4da51373f73b5c52275b097f2837381.jpg)

![[動画で解説]桐谷さんの優待生活に突撃!#1~桐谷さん、おきに優待ベスト3見せてください!~](https://m-rakuten.ismcdn.jp/mwimgs/9/5/498m/img_9528c8c2f23001a3deb43de0c6f7845872398.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/2/b/160m/img_2b5a074cc6a3e935645125fb974dffcf59165.jpg)

![[動画で解説]みずほ証券コラボ┃7月16日【米株は小型選別 日本株はドル建てに注目~今週は米共和党大会と米決算発表~】みずほウィークリーVIEW 中島三養子](https://m-rakuten.ismcdn.jp/mwimgs/2/a/498m/img_2a5df0131378bd46a83ce1f01fbb418d92438.jpg)

![[動画で解説]【テクニカル分析】今週の日本株 最高値を更新後日本株はどうなる?~出現した「天井サイン」をどう読むか~<チャートで振り返る先週の株式市場と今週の見通し>](https://m-rakuten.ismcdn.jp/mwimgs/6/0/498m/img_60df7a3c9e52ac000de20f75f870968d71371.jpg)

![[動画で解説]円高ショックで日経平均急落、夏枯れ相場始まり?](https://m-rakuten.ismcdn.jp/mwimgs/3/c/498m/img_3c55226b36153bdd05e3d3a674f68f9245072.jpg)

![[動画で解説]新NISAを使った個別株投資について](https://m-rakuten.ismcdn.jp/mwimgs/0/c/498m/img_0c14e3a2b5e84beb52872a9b879aa3e795587.jpg)

![[今週の日経平均]最高値更新も「天井サイン」出現!今週の日本株どうなる?!](https://m-rakuten.ismcdn.jp/mwimgs/6/c/356m/img_6c199645af38ea98963a94af8b6f3b6934054.jpg)

![[動画で解説]日銀が7月利上げに踏み切るべきでないこれだけの理由](https://m-rakuten.ismcdn.jp/mwimgs/a/8/160m/img_a8715b638366eed8a8f8d75613b8e92163161.jpg)